保观 | 聚焦保险创新

由于近期公众号推送机制改变,欢迎您在公众号首页点击右上【···】,将保观设为“星标”,及时跟踪行业最新资讯

近日,国民养老保险股份有限公司(以下简称“国民养老保险”)发布公告,公司拟发行新股2.28亿股,由新增股东安联投资出资2.84亿元全额认购。本次增资完成之后,安联投资将持有国民养老保险2%的股份。

值得一提的是,这也是国民养老保险成立两年来首次增资扩股,投资方安联投资是德国安联集团(Allianz SE)旗下全球领先的资产管理机构,德国安联集团则是全球最大的保险和资产管理集团之一。

客观来说,本次安联投资出资2.84亿元入股国民养老保险,从绝对数据上来看并不能算一起大的增资,但有两个细节值得关注,一是安联投资是全额认购了国民养老保险的增资额度,其次是国民养老保险成立仅仅两年就吸引到了如德国安联集团这样的国际化金融机构投资。

这两个细节充分说明了安联对于国民养老保险以及中国养老行业的看好,国民养老究竟有何魅力?国内养老市场在外资进场后,又会有那些改变,今天我们来讨论。

1

一季度保险业务收入超去年全年,

狂奔的国民养老

这次国民养老保险增资方案其实在去年12月就已经抛出,在去年年末召开的2023年第一次临时股东大会上,国民养老保险抛出了2.28亿元的增资方案,以引入一家战略投资人,今年6月,根据北京金融资产交易所公开征集投资人的结果,国民养老保险本次增资的最终投资人为安联投资。

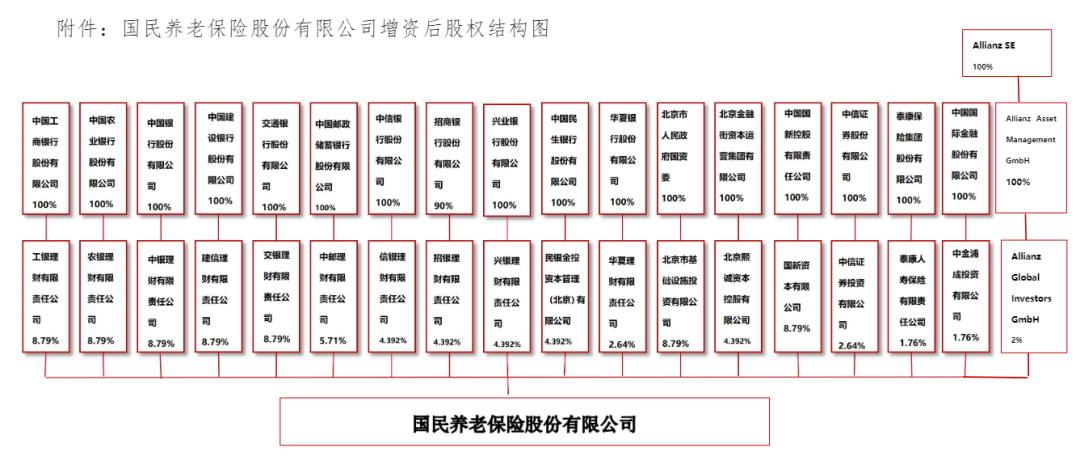

国民养老保险最新股权结构

本次增资完成后,安联投资将持有国民养老保险公司股份的比例为2%,根据股权变更表显示,安联投资目前以2%的股份位列国民养老保险第16大股东,排在安联前面的为中信证券投资有限公司,持股2.64%。

作为一家含着“金汤匙”出生的专业养老保险公司,国民养老保险是在监管的大力支持下成立的,是首批“个人养老金”和“商业养老金”双试点的专业养老保险机构,被称为养老金融的“国家队”。由北京市政府相关方面牵头,十七家股东单位共同发起设立。公司股东来自工、农、中、建、交、邮储、中信、招商、兴业、民生、华夏等11家银行理财子公司及下属公司,以及6家大型证券保险机构和实业投资领域企业。

成立后的两年时间,国民养老保险交出的成绩单也没有让市场失望。2023年全年,国民养老实现保险业务收入11.19亿元,较2022年同比大增283.2%,利润方面,2023年实现利润3.15亿元,增速更是达到542.86%。

同时根据最新的一季度数据,国民养老保险今年一季度实现12.17亿元的保险业务收入,已经超过去年全年。如果说去年的增速如此之快还有低基数效应的原因,那么今年一季度的则是保费端的完全走强。

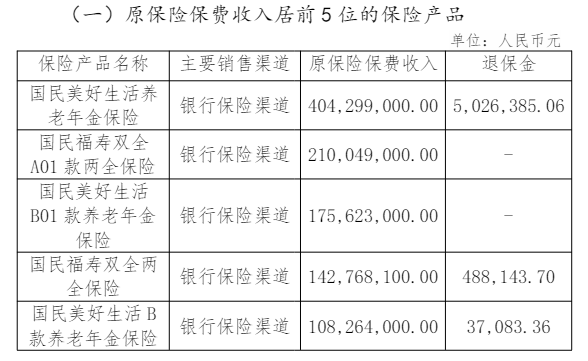

由于在一季度偿付能力报告中没有披露相关产品-保费信息,我们这里采用其2023年年报的相关数据。

数据显示,2023年国民养老保险原保费收入居前5位的保险产品分别为国民美好生活养老年金保险、国民福寿双全A01款两全保险、国民美好生活B01款养老年金保险、国民福寿双全两全保险、国民美好生活B款养老年金保险,同时主要销售渠道均为银保渠道。

不论是主力产品的构成,还是渠道的构成,都比较符合国民养老保险的公司特点。而国民养老保险如此快的保费增速也表明了这块市场正处于快速发展阶段。

当然了,盯上国内养老市场的也不止安联一家,今年5月,中国太平与比利时富杰集团在香港举行签约仪式,富杰集团拟向中国太平旗下全资控股的太平养老保险股份有限公司 (以下简称 “太平养老” ) 投资10.75亿元,获得太平养老10%的股权,双方公开表示将在中国养老金融领域进行战略合作。

作为欧洲大型保险公司之一,富杰集团拥有约200年悠久历史,2023年保费超170亿欧元,在欧洲、亚洲13个国家布局机构,业务范围涵盖人身险、财产险、再保险以及资产管理等。

根据增资协议,双方还规定了在3年内的增持选择权,富杰将有权选择通过不定时一次或多次,通过自行认购等方式认购太平养老的股份,最高至24.99%。

相较于安联,富杰此次投资要更大手笔,同时还给了自己未来增持充分的空间。

2

外资如此看好国内养老市场,

他们又将带来哪些新经验?

以德国养老金市场为例,国内养老保险保险公司有哪些启示?

作为德国养老金产品供给、养老体系建设的重要参与者,安联在养老产业方面可谓是“经验满满”,而德国也是全球第一个正式建立起养老金体系的国家。

此前,安联投资董事总经理、中国资产管理业务负责人沈良曾在中国保险资产管理业协会发起的相关活动中介绍了安联视角下的德国养老金体系。

安联集团

首先是复杂,目前德国法定的公共养老金,就分为普通职工账户、公务人员账户、专业人员账户(律师、医生、税务和会计人员等)、农民账户和针对自由职业者的吕鲁普账户等,各自又有不同的缴纳方式、投资管理体系。职业养老金和个人养老金更加灵活,有不同的税收、管理模式和产品类型,可供不同偏好企业、投资人选择,同时又有各家机构提供差异化的服务。

第二是保守,在德国,平均每人有三份保险。这可以算是德国投资人最青睐的养老产品模式。而在职业养老金体系中,无风险的直接承诺类型(约定退休金金额)合同最受欢迎,但又增加了雇主和管理的负担。因此,2018年,政府在职业养老金体系中引入了无任何保底承诺的纯缴费确定型计划(Defined Contribution),就是希望改变这种过于保守的现状。

第三则是全面,目前德国的养老金体系已经非常全面,考虑了涵盖人群,税收激励、政府补贴的对象,不同年龄、职业的从业者,乃至不同的产品类型等多个方面。个人养老的李斯特计划针对不同的群体制定了多样化的补贴方案,包括基础补贴,子女补贴和特别补贴,比如25岁以下年轻人及早参与养老计划,会给与一次性200欧元补贴,;为了让资金使用更加灵活,还允许部分养老金用于偿还房贷或养老院费用等。

总结一下,德国养老金体系的主要优势在于全面性要更强,同时在鼓励民众参与养老计划上给了更多的激励政策,同时也在努力不断引入更积极的投资策略,希望能够为民众养老金计划带来更大收益。

客观来说,直接把德国的养老金体系照搬到我国并不合适,但我们依旧可以从其中获得不少经验。

首先是在产品供给上,我们还有很大的进步空间。在绝对数量上,截止2023年年底,国内个人养老金产品共发行753款,其中储蓄类产品465款,基金类产品162款,保险类产品107款,理财类产品19款。

不难发现当下国内的个人养老金产品主要的差异点在于投资模式,如储蓄类、基金类、保险类、理财类。而德国的养老金产品目前已经细化到了人群,这对于用户来说会更加友好,降低选择的难度,资产管理机构需要更多的努力,设计出更符合不同投资人需要、能够提供长期合理回报的产品。

其次是要更多的考虑税收优惠和直接补贴政策。特别是在低收入人群方面,要有针对性的鼓励措施,以激励大家更多的参与到个人养老金体系中来。

以安联的养老金管理业务为例,该业务主要由子公司PIMCO负责,而PIMCO的养老金服务分为养老投资、DC计划和养老金解决方案三类。对于客户的养老投资需求,PIMCO目标在于为养老机构客户提供可预测的持续性收入,减少收入的不确定性,通过设计PIMCO Pro数字化平台,为投资者量身定做投资方案,通过数字平台,投资者可以随时掌握账户信息和关键数据,提高透明度,充分满足客户的个性化需求。

在此次增资完成后,国民养老保险表示,将充分研究借鉴其在风险管理、养老金产品设计、资产配置、养老保障服务等方面的先进经验,更好地满足人民群众养老保障和财富管理需求。安联投资的增资入股有助于国民养老进一步促进股东结构及治理机制提升,持续改进经营管理水平,夯实长期稳健发展的基础。

所以可以预见的是,在安联增资国民养老后,也势必会带来许多先进的理念,我们也期待国民养老保险未来可能会出现的改变。

尾言:在安联和富杰分别入股国民养老、太平养老后,近日,北京产权交易所预披露信息显示,大家养老保险股份有限公司(以下简称“大家养老”)挂牌转让100%股权(总共为330,000万股股份)。公开数据显示,2023年大家养老资产总计62.98亿元,营业收入22.09亿元,净利润-1.59亿元。偿付能力报告显示,截至今年一季度末,大家养老实现保险业务收入4.85亿元,净利润为-1.36亿元。

很明显,在外资纷纷落子国内专业养老保险公司后,大家养老的此次股权转让也势必会引起市场的广泛关注。不难预测的是,当各家专业养老保险公司纷纷开始引入外资、解决股权问题,行业的快速发展期可能真的要到了!

本文作者可以追加内容哦 !