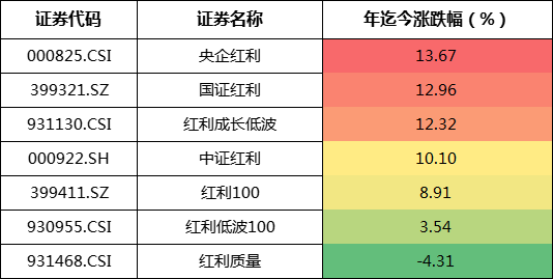

今年以来,红利策略持续展现出较强的防御能力。截至上半年A股收官,在三大股指悉数收跌的同时,红利相关指数则多在年内取得正回报。其中,中证中央企业红利指数(指数简称:央企红利;指数代码:000825.CSI)自今年以来的累计收益率为13.67%,在震荡市中表现亮眼。

表:主流红利指数的年内累计涨跌幅

数据来源:Choice,截至2024/7/1;指数历史表现不代表未来,也不构成业绩保证或投资建议;市场有风险,投资需谨慎。

在一众红利指数中,央企红利指数为何能够取得如此领先的业绩?这与其“特殊性”有一定关系。

从指数名称中就能看出,央企“携手”红利,Buff加满。

央企红利指数从中央企业中选取现金股息率高、分红比较稳定且有一定规模及流动性的50只证券作为指数样本,反映中央企业中高股息率证券的整体表现。

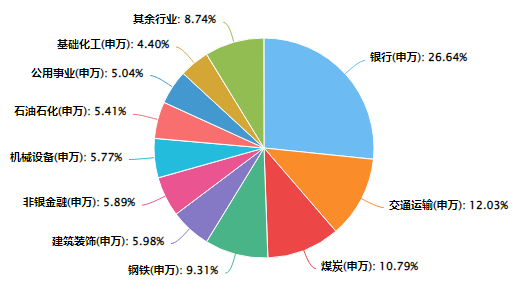

指数成分股的行业分布以银行、交通运输、煤炭、钢铁、建筑装饰为主,合计权重达到64.75%。顺周期特征显著,且重仓行业均属于央企“含量”较高、由中央高度控股的实体经济“命脉”,一直以来都是分红“大户”。

图:央企红利指数成分股的行业分布(权重)

数据来源:Choice,截至2024/7/2;行业分类为申万一级行业;不同行业权重占比可能会根据指数编制方案及市场情况发生调整。

更具体地看,央企红利指数前十大成分股背后的第一大流通股东均是“根正苗红”,而且从指数编制方案的要求来看,成分股的实际控制人为国务院国资委或财政部。这也促使企业更具稳健经营的优势,对于稳定、持续分红能力的提升,也起到了重要的支撑作用。

表:央企红利指数前十大成分股

数据来源:成分股及权重数据来源于中证指数有限公司,截至2024-07-02;第一大流通股东信息来源于股东数据公告,截至2024-03-31;指数成分股列式不代表个股推荐,不构成投资建议,可能根据指数编制方案及市场情况发生调整。

2021年至2023年,该指数的近12个月股息率已连续三年大于5%,各年度数值分别为5.69%、5.92%、5.59%;其最近12个月股息率为5.23%,显著高于其他主流宽基指数。

在最近两年的震荡市场中,在“高股息率”的加持下,分红为红利类资产拓宽了收益来源,使央企红利指数相较于其他主流宽基指数而言,表现更加占优。近一年间,万得全A指数下跌15.02%,而央企红利指数则取得了3.24%的正收益。

图:央企红利指数与主流宽基指数的股息率、涨跌幅对比

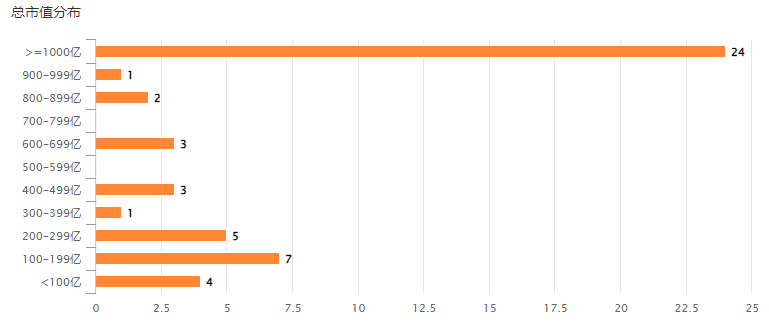

此外,很有意思的是,央企红利指数的成分股既有像中国石油、工农中建四大行这样总市值达到万亿量级的大蓝筹,也有像鲁西化工等总市值不过200亿左右的小市值企业。

可谓是,在市值分布上,大市值蓝筹和小而美黑马兼备。

不过,整体而言,央企红利指数的大市值特征还是比较突出的。有24只成分股的总市值在1000亿元以上,合计权重达到近60%。

数据来源:Choice,截至2024/7/3

为什么说在当前的震荡市中,或许可以关注央企中的红利资产了呢?

政策背景是一项重要的考量因素。

长期以来,提高上市公司的分红力度和比例,一直颇受监管部门重视。早在十几年前,监管层就先后发布了《关于修改上市公司现金分红若干规定的决定》(2008.10发布)和《关于进一步落实上市公司现金分红有关事项的通知》(2012.05发布)等规定。

2022年5月,国务院国资委制定印发了《提高央企控股上市公司质量工作方案》,提到支持上市公司综合考虑行业特点、经营模式、所处发展阶段、盈利水平、资金需求等因素,制定合理持续的利润分配政策,鼓励符合条件的上市公司通过现金分红等多种方式优化股东回报。

2023年1月的央企主要经营指标调整、2024年4月的新“国九条”发布,对于助力央企加强市值管理、提升分红能力和水平,均有着不小的促进作用。

事实上,央企一直是A股市场中的分红主力军。

2022年,央企控股上市公司分红总额高达10660亿元,占全市场的比重高达56%,分红公司数量占比为77.6%、平均股利支付率为40%、平均股息率为3.5%、连续5年分红占比为57.7%、连续3年红利增长占比为19.2%(数据来源:Wind,统计区间为2022年度)。央企上市公司分红总额从2014年时的5147.16亿元,在短短8年间增长至万亿元。

2023年,受中央国有企业实控的企业中,分红公司的平均股利支付率为36.5%、平均股息率为3.3%,较其他属性企业较具优势(数据来源:Wind,统计区间为2023年度)。

而在今年,截至6月11日18时,已有93家A股上市公司发布中期分红计划,其中仍以央国企为主(数据来源:Wind,统计区间为今年以来截至6月11日18时)。

可以说,央企的“高分红”特征较为凸显。

既然如此,如果想要把握央企红利的机会,有没有什么好选项呢?

富国即将发行的央企红利ETF(基金代码:159332),跟踪的就是前文中提到的央企红利指数。

央企红利ETF的拟任基金经理金泽宇,是复旦大学金融学博士,2018年7月加入富国基金,2022年7月起担任基金经理,在管多只宽基指数类产品,包括300ETF、红利低波ETF等。

作为新基金背后的管理人,富国基金始终积极参与ETF业务发展,在宽基、行业主题、跨境、商品、固收、Smart Beta策略等丰富多样的ETF产品线中,均有ETF产品布局。

立足于当前的市场环境,权益类资产波动犹存,以债券类资产为代表的稳健型资产亦有波折。面对震荡局面,红利策略的布局价值及性价比仍在彰显。而在央企这类优质资产的加持下,红利策略或会焕发新的光彩。

富国央企红利ETF(159332)有望助力投资者一键买入“一篮子”高股息率上市央企的股票,力争捕捉震荡市下,由央企和红利“强强联手”所带来的较为稳健的投资体验。

风险提示:#中国资产爆发,A股能否企稳回升?#$中国石油(SH601857)$$工商银行(SH601398)$

市场有风险,投资须谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。

本文作者可以追加内容哦 !