回暖,迹象明显!

数据显示,2024年初两个月全国固定资产投资完成额同比增长4.2%,环比提升1.2个百分点。一季度基建投资同比增速达到6.5%,较2023年全年加快0.6个百分点。

基建行业的回暖也将促进下游工程机械行业迎来新一轮复苏周期。三一重工、徐工机械、中联重科、恒立液压等工程机械行业龙头将最先从中受益。随着复苏周期的进一步持续,工程机械中的叉车领域也将迎来新的看点。

全球叉车市场现已形成前五位相对稳定的竞争格局,丰田、凯傲、永恒力牢牢占据全球前三甲,中国企业安徽合力和杭叉集团跻身前十。

两家企业都颇具看点,2023年ROE都超过了15%,其中杭叉集团为23.09%,以明显优势领先(安徽合力ROE为17.59%),这也吸引了306家机构扎堆抢筹(2023年年报)。

杭叉集团主营叉车等工业车辆的研发、生产和销售,与安徽合力共同构成国内叉车领域的“双寡头”格局。下面我们以净资产收益率为抓手看一下杭叉集团的长期价值。

如图所示,2021-2023年,杭叉集团ROE总体呈上升趋势,从17.27%增长到23.09%。公司2023年净资产收益率远超医药顶流同仁堂(13.42%)。

下面我们分析一下杭叉集团净资产收益率迅速提高的原因。

净资产收益率按照杜邦分析法可以拆解为销售净利率、总资产周转率和权益乘数。

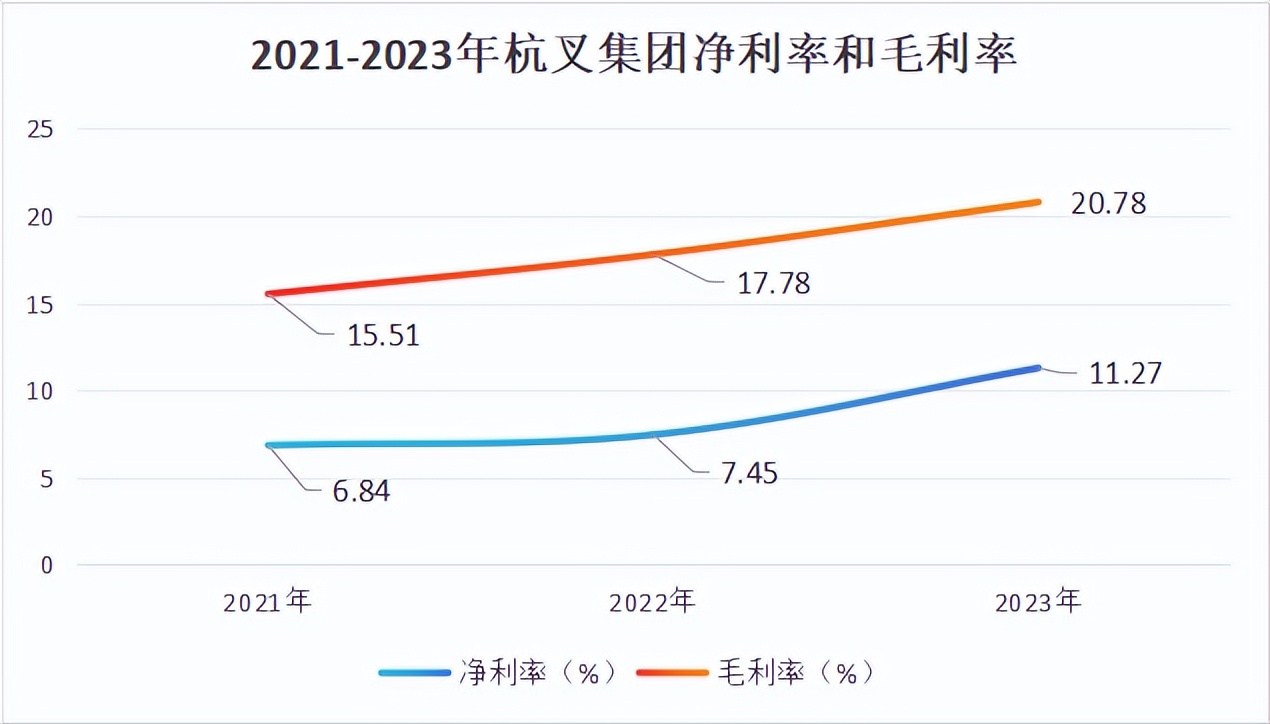

如下图所示,2021-2023年,影响净资产收益率的因素中有显著增加的主要是净利率。

影响净利率的因素包括毛利率和期间费用。那么毛利率和期间费用是怎么推动净利率增长的呢。

第一,高毛利推动高净利

数据显示,2021-2023年,公司的毛利率从15.51%提高到20.78%,约提高了5个百分点,成为推动净利率增长的关键因素。

那么,毛利率是如何实现快速增长的呢?

1.新能源叉车量价齐升

一方面新能源叉车的需求量在持续增加

近年来,工业车辆产品电动化、智能化的发展趋势愈发明显,新能源工业车辆需求呈现高速增长,行业整体转型升级的成效已经显现。

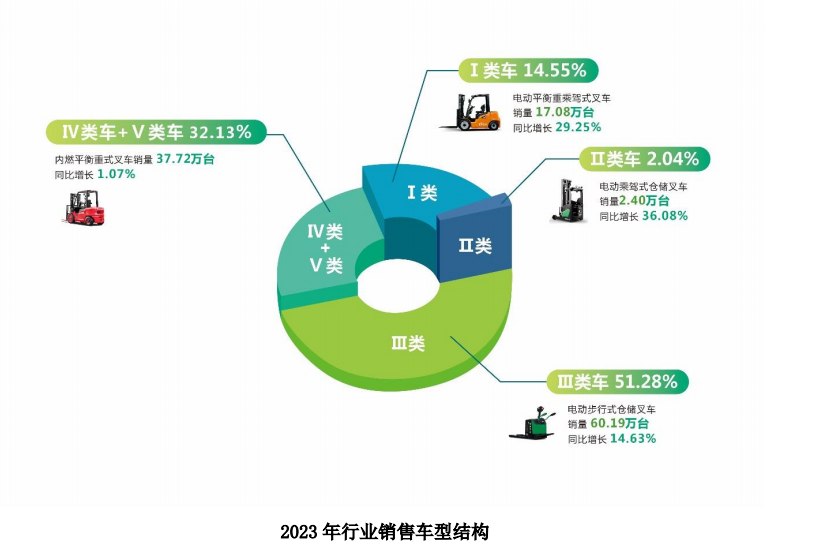

在车型销量上,新能源叉车销量快速增长。2023年电动平衡重乘驾式叉车(Ⅰ类车)实现销量17.08万台,同比增长29.25%;电动乘驾式仓储叉车(Ⅱ类车)实现销量2.40万台,同比增长36.08%;电动步行式仓储叉车(Ⅲ类车)实现销量60.19万台,同比增长14.63%;而内燃平衡重式叉车(Ⅳ Ⅴ类车)实现销量37.72万台,同比增长仅为1.07%。

在车型结构上,锂电池叉车占比显著提高。2023年锂电池叉车总销量为37.04万台,锂电池叉车销量占电动叉车比例达46.49%。

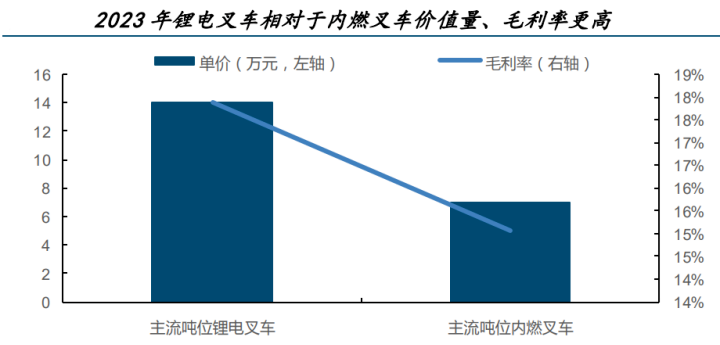

另一方面,叉车电动化、锂电化趋势提升单车价值

在量增的同时,产品也具备涨价逻辑。根据下图,锂电叉车单价约为内燃叉车的两倍,而且毛利率高出内燃叉车约3.5个百分点。更为重要的是,锂电叉车比内燃叉车的能耗更低,综合实力完全吊打内燃叉车。

因此我们可以预见未来叉车电动化、锂电化趋势将更加明显,从而带动单车价值提升。

公司产品量价齐升有望继续推动毛利率提升。

可以说公司量价齐升的逻辑比片仔癀还硬!

另外,值得关注的是,公司于2017年成立鹏成新能源与国内锂电龙头宁德时代合作,主攻叉车锂电池产品,不断精进三电技术助力叉车性能提升,具备成为下一个宁德时代的潜力。

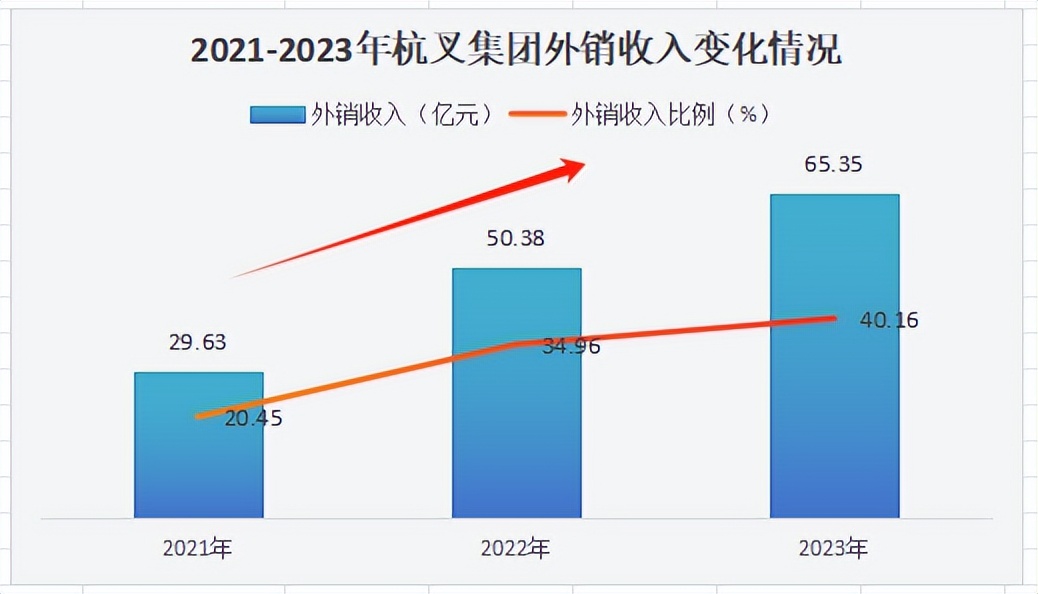

2.海外业务放量

从下图可以看出,近3年来公司的外销收入增长迅速。外销收入从2021年的29.63亿元增长至2023年的65.35亿元,大增120.55%,年复合增长率更是高达48.51%。外销收入比例也是不断上升,从2021年的20.45%上升至2023年的40.16%,提高了近20个百分点。

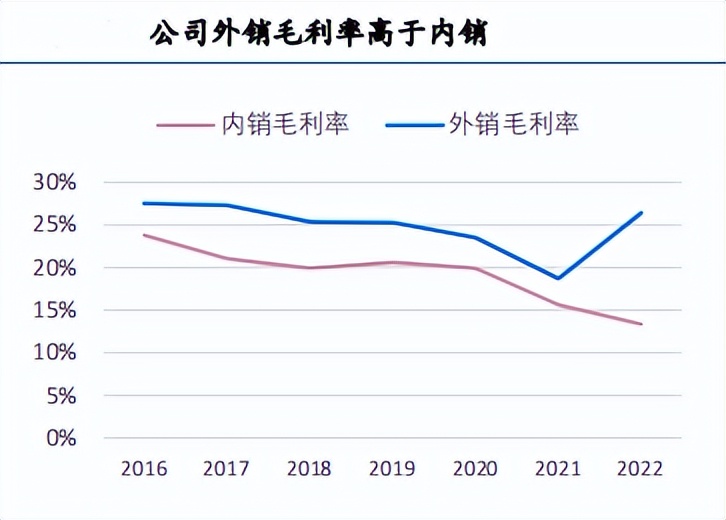

数据显示,2016年以来,公司外销毛利率始终保持在15%以上,显著大于内销,足以证明公司的出海战略实施得非常成功,未来有望继续拉动毛利率提升。

第二,费用端的有效管控

对于期间费用的分析我们使用成本费用利润率这个指标,成本费用利润率是营业利润与成本费用总额之比,这个指标表明每付出一元成本费用可获得多少利润。

从下图我们可以看出公司的成本费用利润率呈上升趋势,从2021年的7.61%提升至2023年的13.29%,这表明每付出一元成本费用可获得的利润增加。由此可知,公司对费用端的有效管控推动了净利率的提升。

那么,公司未来的业绩增长点在哪里呢?

一个是工程机械行业迎来新一轮复苏周期

基建投资加码和地产行业回暖也带动了工程机械市场的整体需求。随着工程机械行业进入新一轮复苏周期,老旧设备的更新换代需求显著增加。

杭叉集团作为工业车辆、高空作业车辆、强夯机整机及其关键零部件的研发、生产及销售企业,将显著地从行业对现代化、高效能设备日益增长的需求中获益。

并且公司在新一轮复苏周期中也是不负众望,营收和净利润均实现显著增长。2024年一季度,杭叉集团实现营业收入41.72亿元,同比增长6.17%;归母净利润为3.79亿元,同比增长31.16%。

另一个是继续实施出海战略

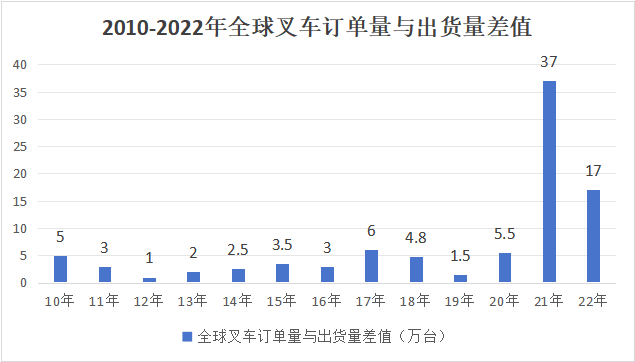

如下图所示,2010-2022年,全球叉车订单量与出货量均存在差值,订单量显著大于出货量。2021年全球叉车订单量与出货量的差值达到最大,约为37万台,2022年有一定幅度的回落,但依旧超过10万台。这说明全球叉车市场远未饱和,增长空间巨大。

结合上文我们提到的公司外销毛利率大于内销,继续实施出海战略将为公司业绩的发展打上一针强心剂。

一言以蔽之,杭叉集团作为叉车行业的领军企业,凭借硬核的量价齐升逻辑,在行业复苏和出海战略的推动下,未来业绩极具看点!

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

本文作者可以追加内容哦 !