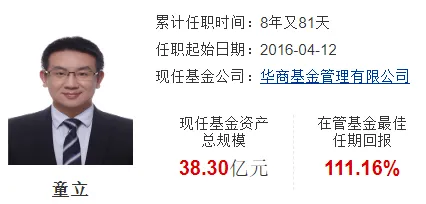

一、童立

管理华商研究精选,任职回报111.16%,同类排名69/2034。

华商基金研究发展部总经理、公司投资决策委员会委员、职工监事。

北京大学经济学硕士,2011年7月加入华商基金任研究员。

2016年4月12日上任基金经理,管理规模38亿。

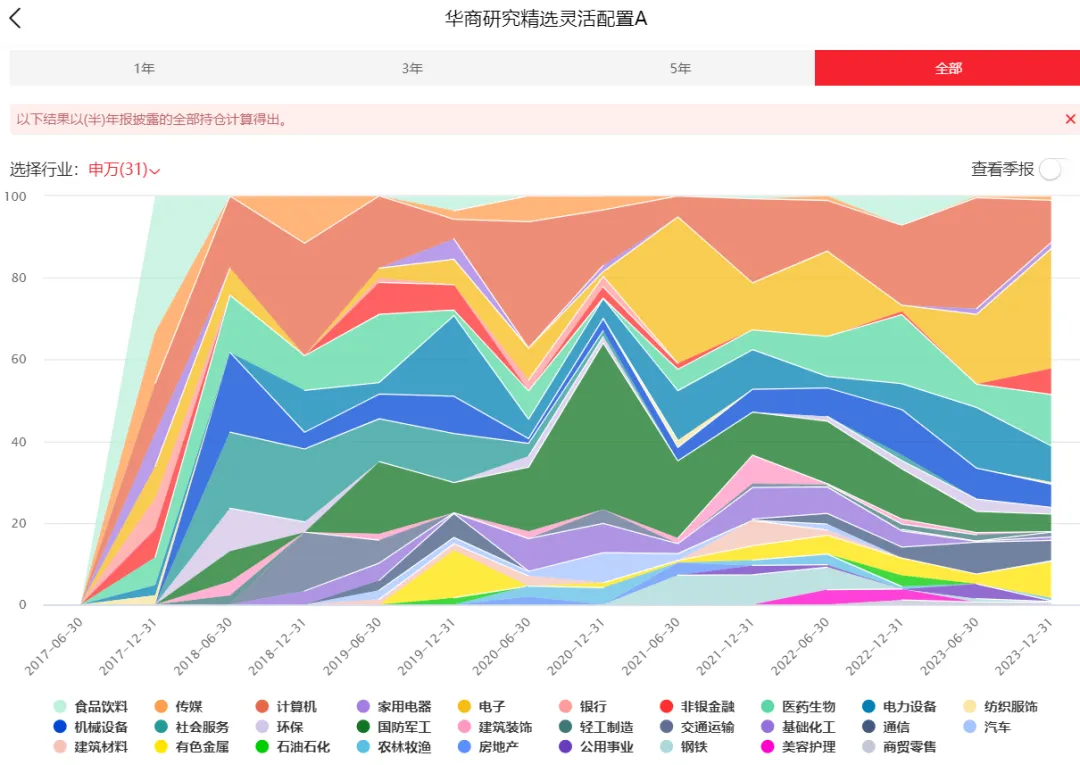

自上而下和自下而上相结合,先从宏观到行业,再到公司。

宏观,从未来大势出发,挑选出能够收益的行业。

行业,从较大、相对稳定的行业中,找合适的龙头股长期持有。

公司,关注公司的核心竞争力。

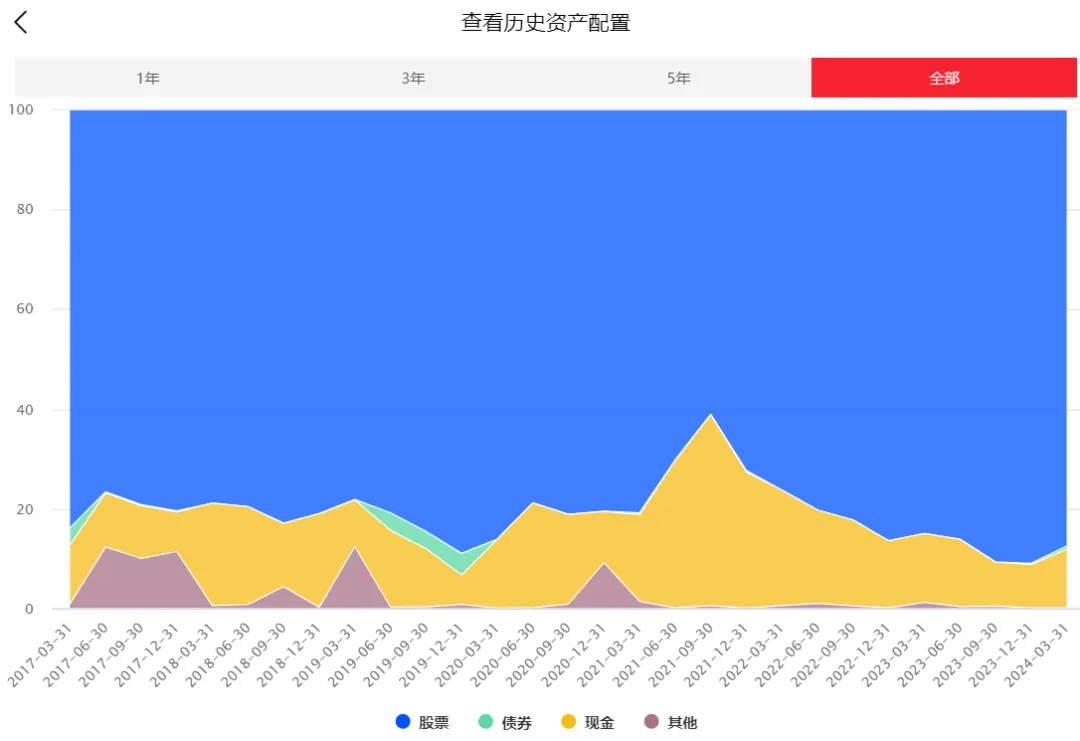

均衡成长风格,带一定轮动。重仓计算机、电子、医药、电力设备、军工。

个股分散,前十只股票仓位合计约20%。跑赢偏股混合型基金指数。

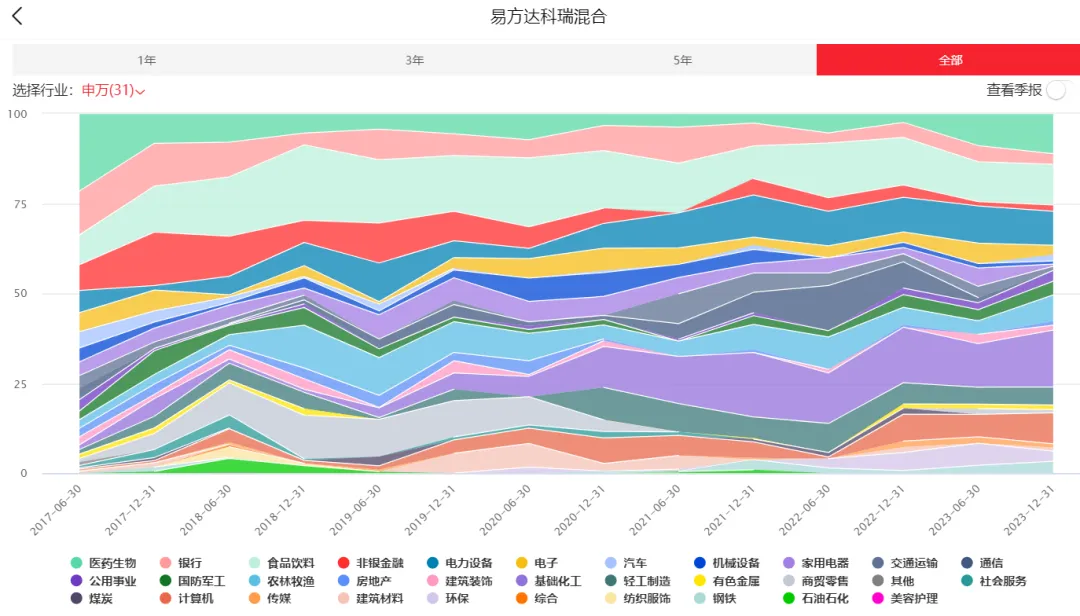

二、杨嘉文

管理易方达科瑞,任职回报68.79%,同类排名268/2047。

2011年7月~2014年11月,任大成基金研究部研究员。2014年11月加入易方达,先后任消费研究员、消费研究组组长。

2017年12月27日上任基金经理,管理规模68亿。

要想享受较高的复利,必须控制好回撤。自下而上选股,倾向于用逆向投资的思路挖掘并买入非热点的好公司,注重估值和商业模式。

控制回撤的方法有三个:第一是坚持逆向投资,第二是均衡配置,第三是做好深度研究和股票跟踪。

控制回撤不应该依靠择时,完全可以通过精选好公司和投资组合来实现。

组合构建方面,杨嘉文主要投三类股票:70%投资非热门行业中的好公司,20%投资热门行业中具有优势的非热门公司,还有10%投资非热门行业中未来空间比较大的中小市值公司。

分散配置,跑赢偏股混合型基金指数,大范围择时,回撤好。跑赢余广,牛市中跑输王崇。

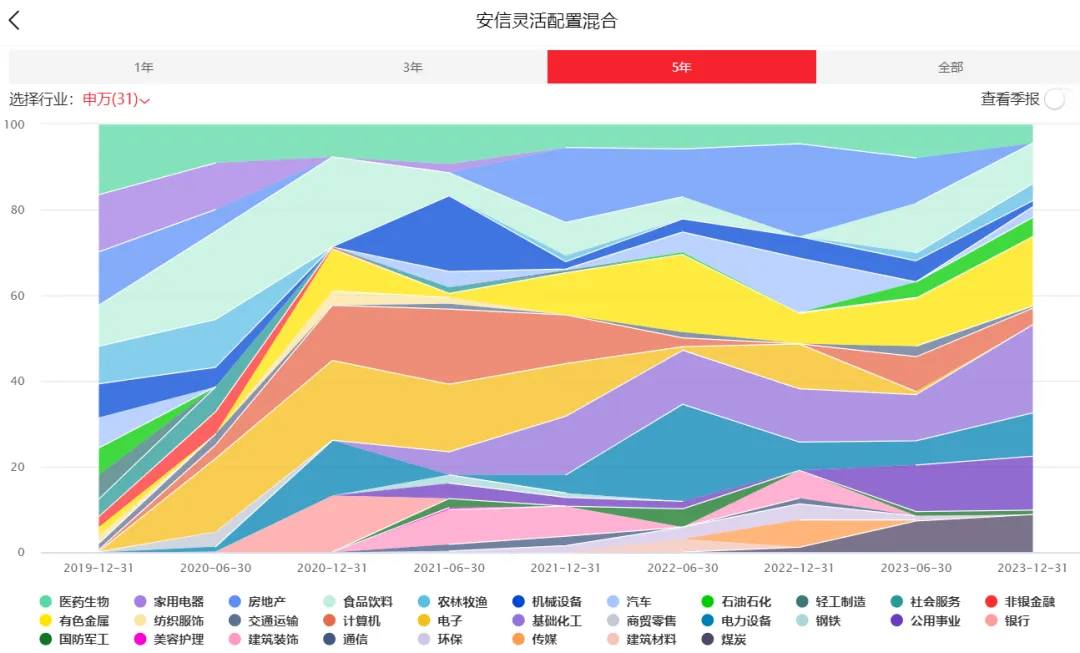

三、张竞

管理安信灵活配置,任职回报95.41%,同类排名123/2148。

南开大学金融学硕士,曾任华泰证券研究员、安信证券投资经理助理,2011年加入安信基金筹备组任研究部研究员,一路从研究员做到专户投资经理,再到特定资产管理部总经理,现任安信基金权益投资部总经理。

2017年12月上任基金经理,管理规模38亿。

精选个股、均衡配置、兼顾合理估值和盈利成长,追求高夏普比率。

均衡风格,跑赢偏股混合型基金指数。跑赢余广,比杨嘉文波动大,比杨栋波动又小。

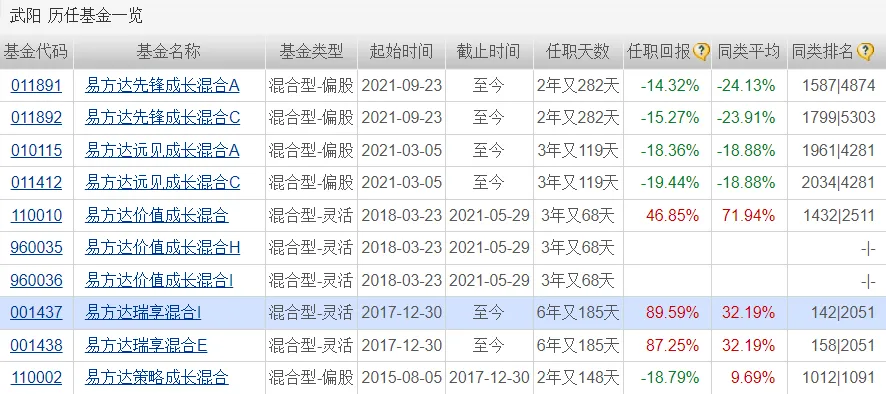

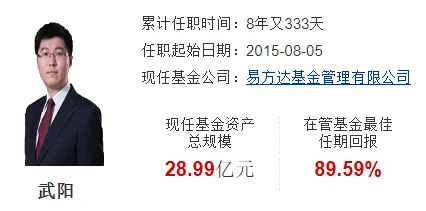

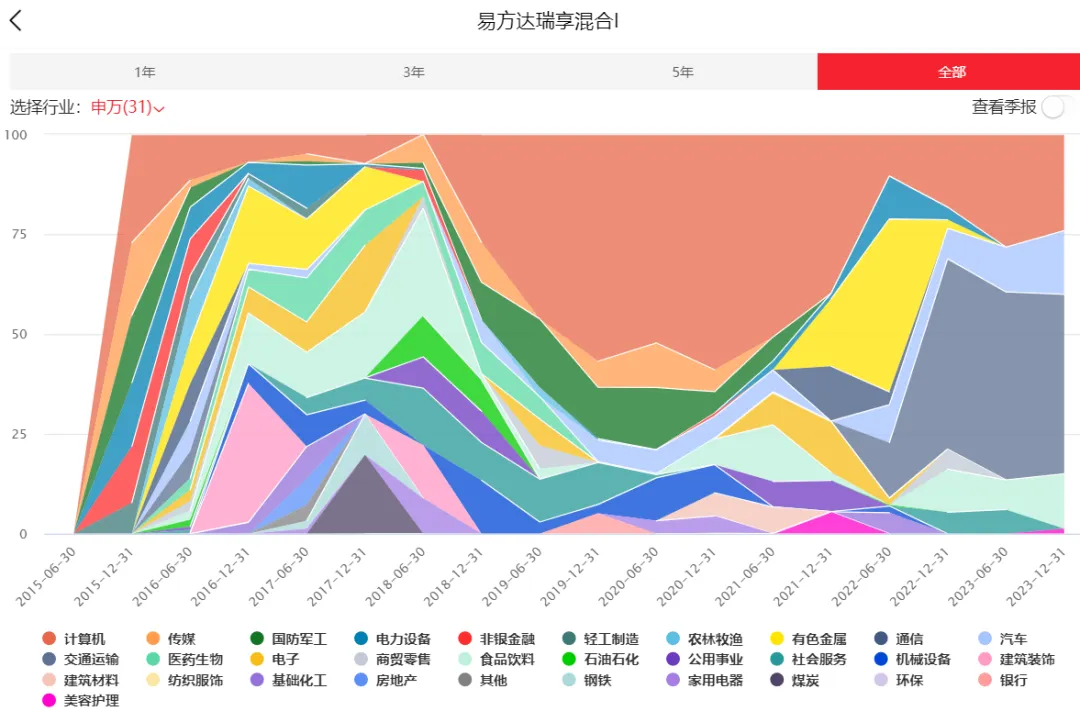

四、武阳

管理易方达瑞享,任职回报89.59%,同类排名142/2051。

经济学硕士,曾任易方达研究部机械及电子行业研究员、TMT研究小组组长。

2015年8月5日上任基金经理,管理规模29亿。

成长股捕手。坚持做宏观视角下的成长股投资,着眼于中长期趋势变化,选择未来空间有待打开的板块。

重仓计算机。2022年上半年重仓锂矿。2022年下半年后重仓航空。2022年因此收益高。其他时间和偏股混合型基金指数一致。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$华商研究精选灵活配置A(OTCFUND|004423)$$易方达科瑞混合(OTCFUND|003293)$$安信灵活配置混合(OTCFUND|750001)$

本文作者可以追加内容哦 !