本篇是钢铁行业(普钢)的财务分析,数据是A股普钢行业所有股票合并后的数据。

普通钢铁的下游应用非常广泛,涵盖了建筑、汽车、机械、能源、船舶、家电等多个行业。以下是一些主要的下游行业及其大致的应用比例:

1. **建筑行业**:建筑行业是钢铁消费的最大领域,通常占钢铁总消费量的约40-50%。包括住宅、商业建筑、基础设施等的建设。

2. **汽车行业**:汽车行业是钢铁的第二大消费领域,约占钢铁总消费量的10-20%。包括乘用车、商用车、特种车辆等。

3. **机械行业**:机械制造业使用钢铁制造各种机械设备和部件,约占钢铁总消费量的10-15%。

4. **能源行业**:包括石油、天然气、电力等能源产业,约占钢铁总消费量的5-10%。

5. **船舶行业**:造船和船舶维修行业使用大量钢板,约占钢铁总消费量的5-8%。

6. **家电行业**:家用电器制造,如冰箱、洗衣机、空调等,约占钢铁总消费量的2-5%。

7. **集装箱行业**:生产和维修集装箱,约占钢铁总消费量的2-3%。

8. **铁道行业**:铁路建设和维护,包括铁路车辆和轨道建设,约占钢铁总消费量的1-3%。

9. **其他行业**:包括轻工、纺织、包装等行业,约占钢铁总消费量的5-10%。

今年地产不行,基建也有点弱,汽车中的油车下滑,几个大头都不太好。

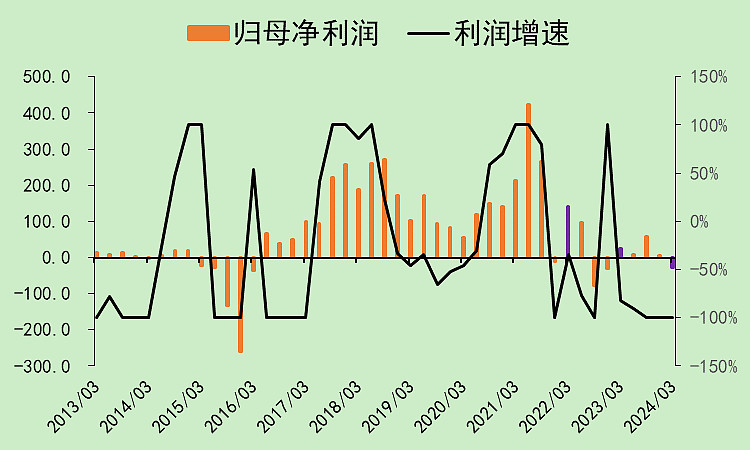

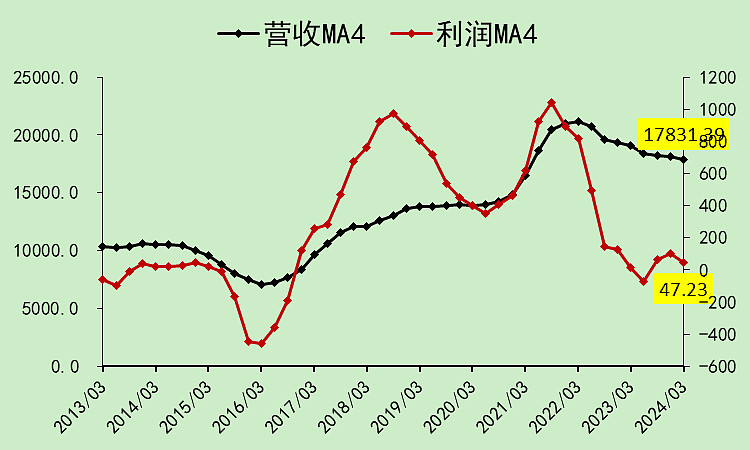

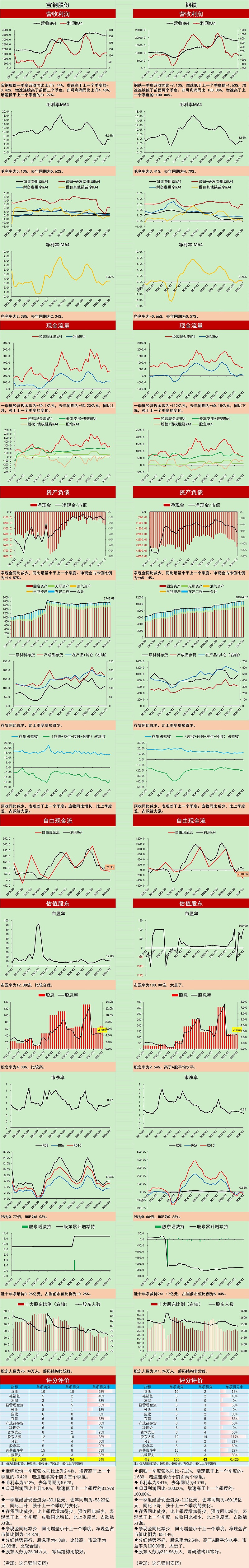

普钢01:营收利润

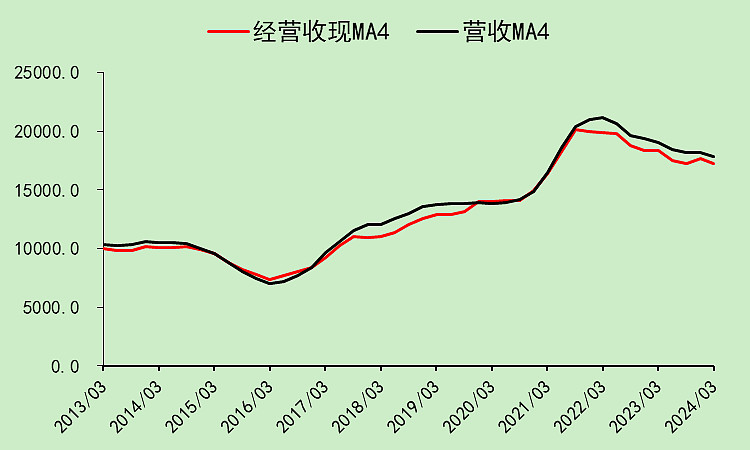

营收负增长。

利润为负。

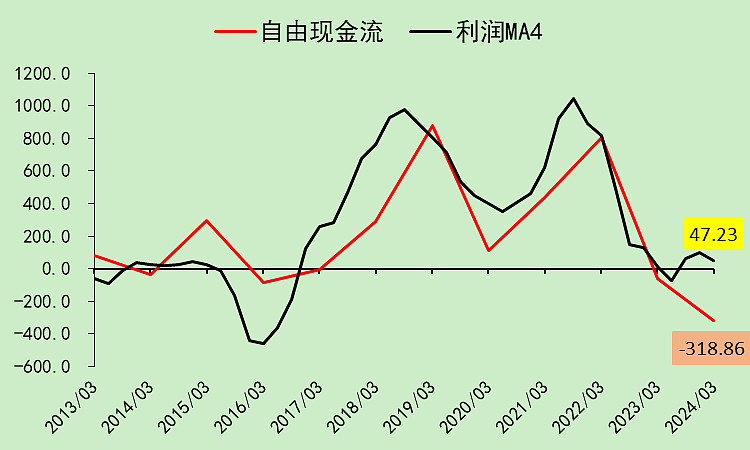

全行业基本上就在盈亏平衡线附近。18年和21年有两个利润波峰。

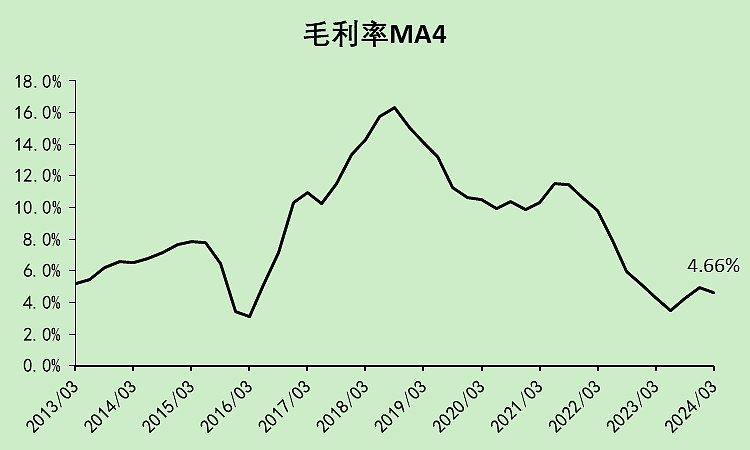

毛利率真够低。

基本上被管理费用率吃光了。

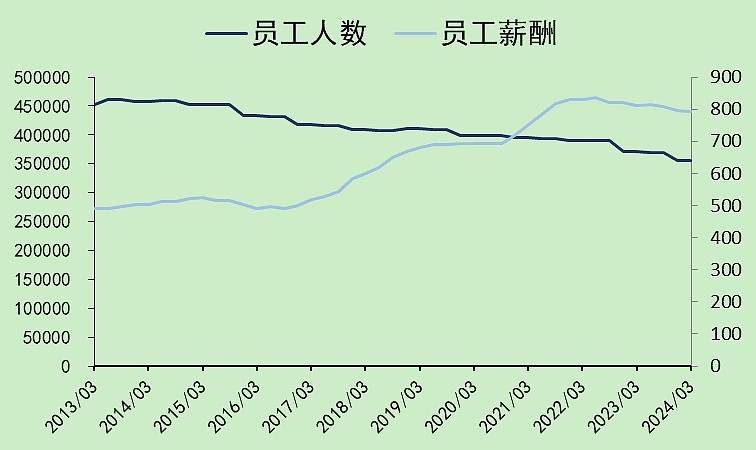

行业的人员在减少,薪酬变化不大,人均薪酬上升。

普钢02:现金流量

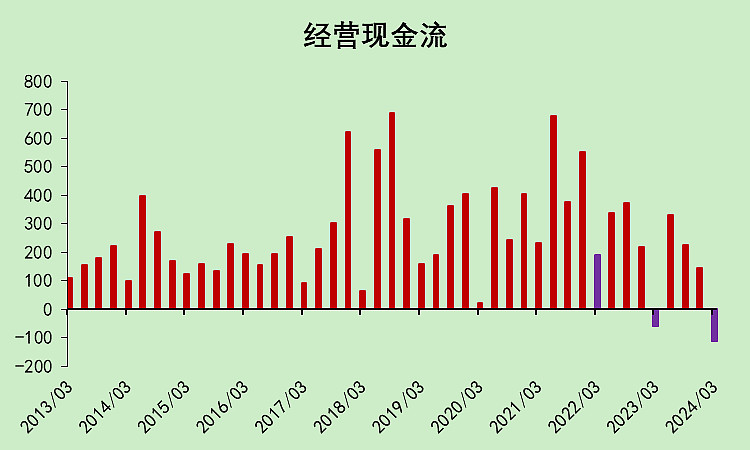

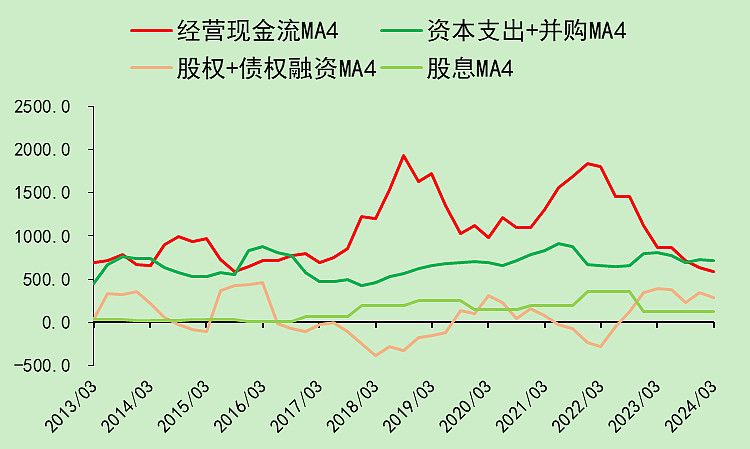

经营现金流很弱。

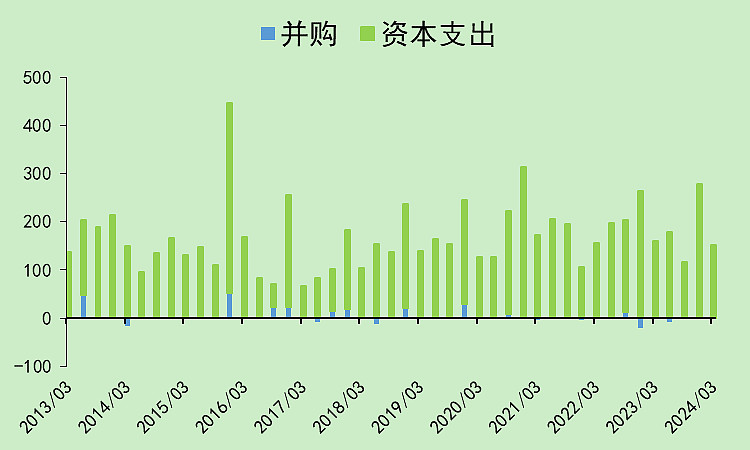

资本支出基本上没什么变化,应该是躺平了。

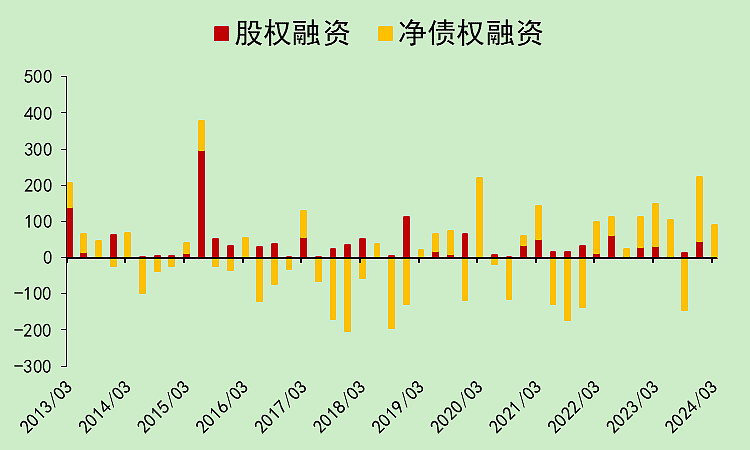

融资有周期性,赚钱的时候还钱,不赚钱的时候去贷款。

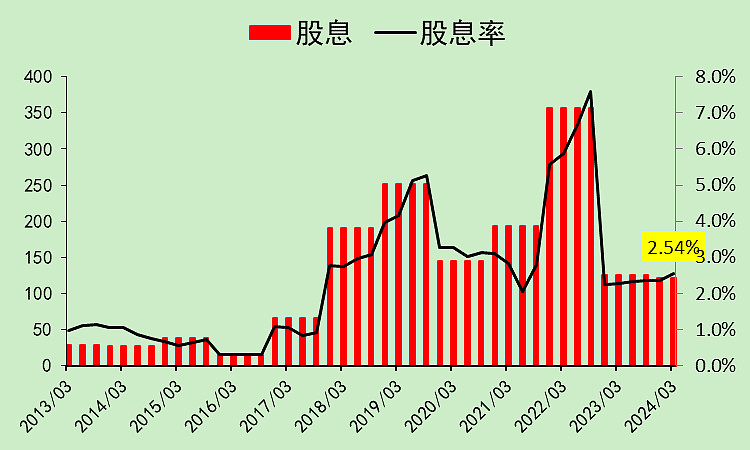

分红也有周期性,现在行业股息率2.54%,其实还行。

经营现金流已经低于资本支出了。但这个资本支出大概率是保全性资本支出,很难下降。

普钢03:资产负债

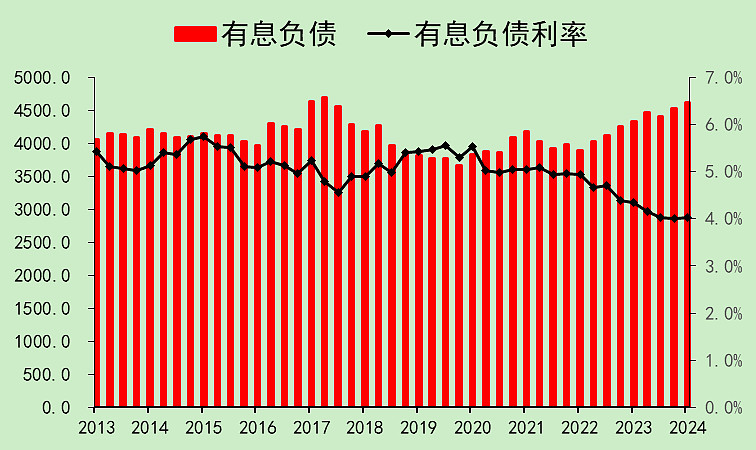

这两年不赚钱,有息负债略微上升。不过现在的利率下降比较明显,往后应该还会继续下降。

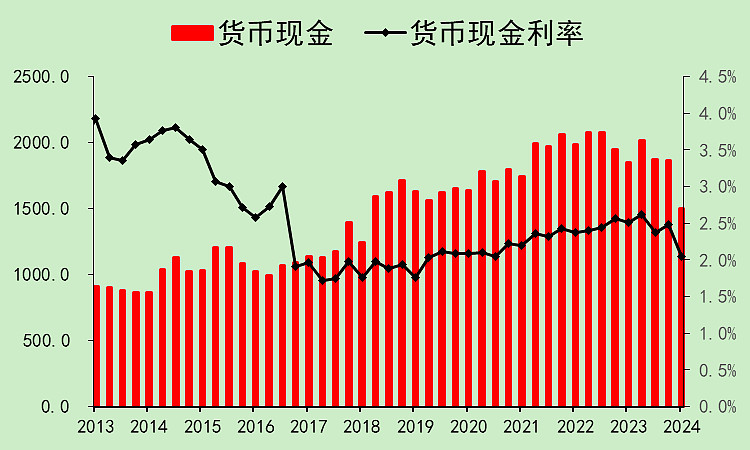

现金减少。

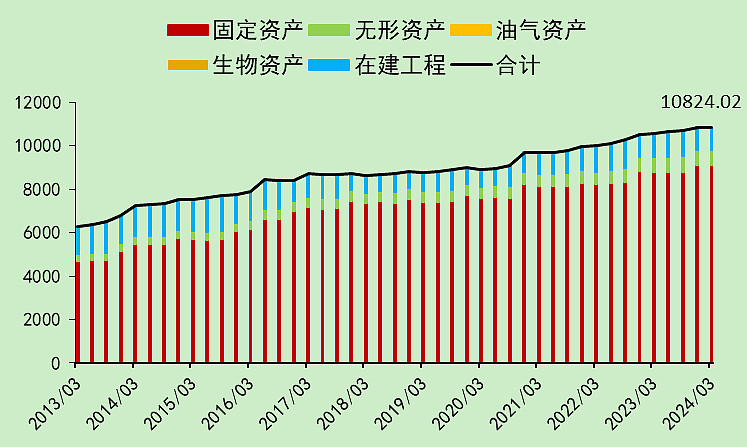

刚才说资本支出变化不大,基本上是保全性资本支出,看在建工程和固定资产的比例,大概也能验证。

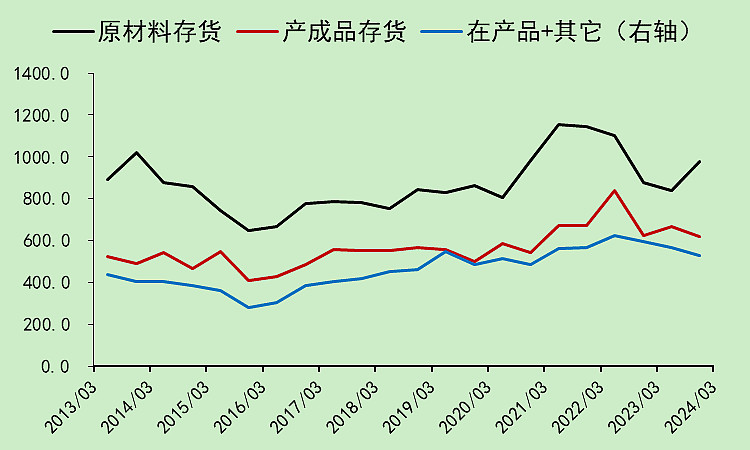

存货还是原材料比较多,而且现在钢厂利润这么低,能不能多成材空原料?(乱猜的,请勿当真)

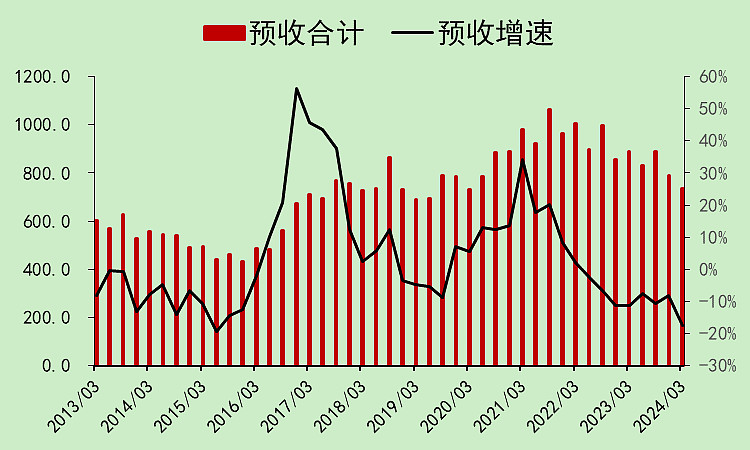

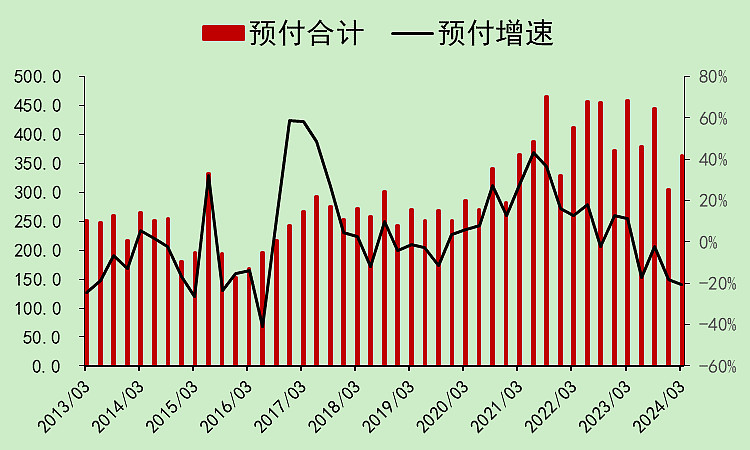

下游不好,预收惨兮兮。

应收倒是还好,没有越来越多。

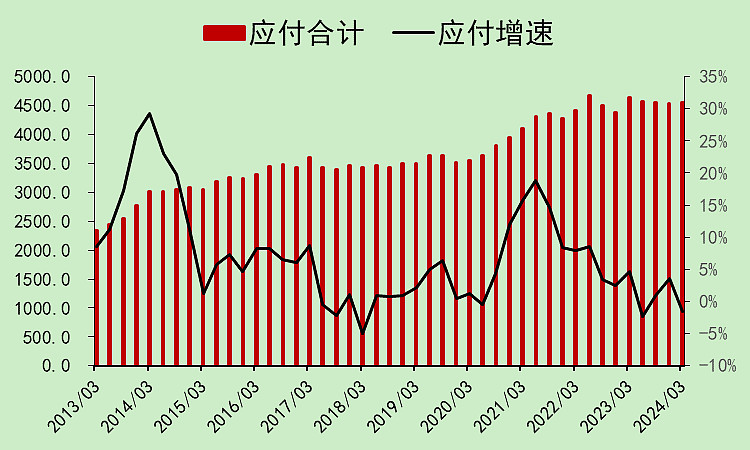

应付比较多。

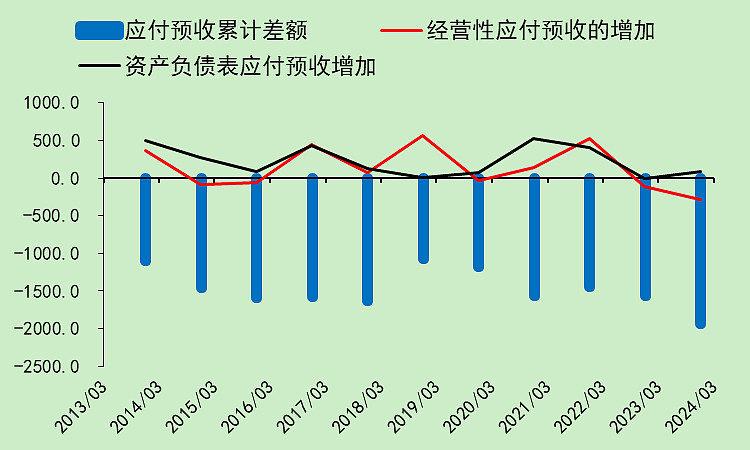

最近几年经营性应付款增加不多,所以是非经营性的应付款比较多,比如工程款等。

预付款也下降。

普钢04:自由现金流

收现能力还是偏弱的。

自由现金流是负数,所以行业实际上是在亏钱的。

普钢05:估值和股东

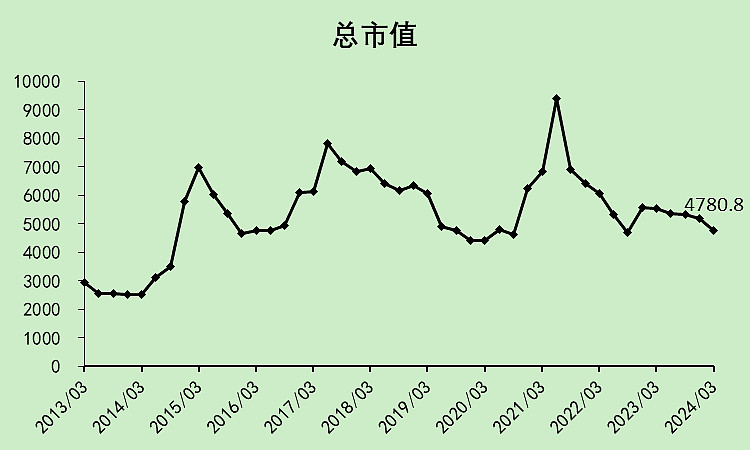

行业总市值不到5000亿。

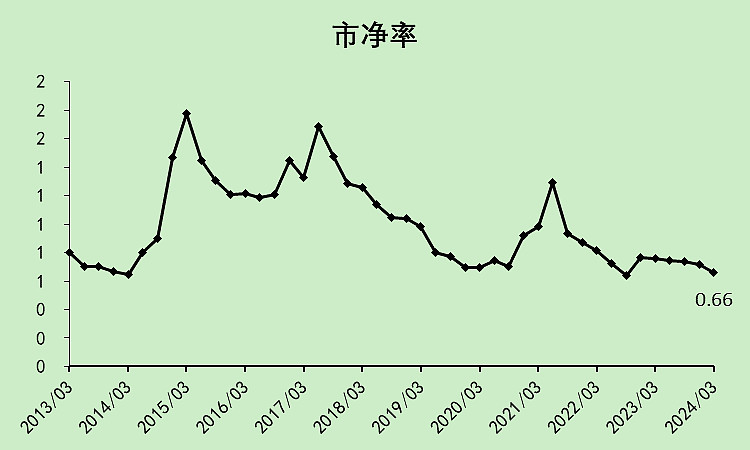

利润亏损,PE就不用参考了,直接看PB的话,就是这么多年的最低值。

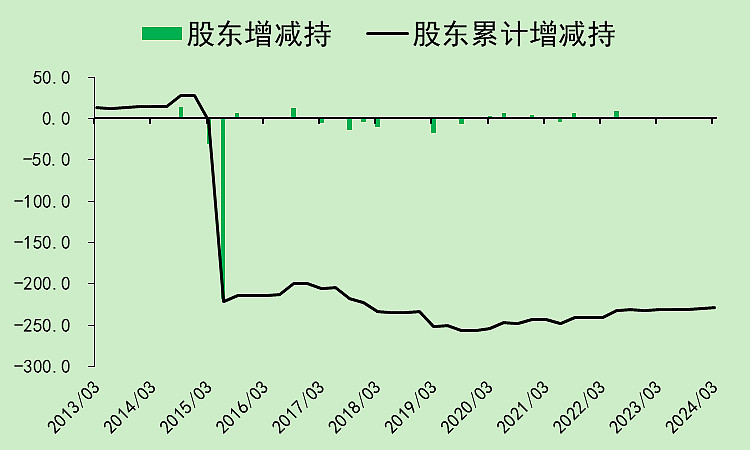

行业里有些公司的股东在增持。

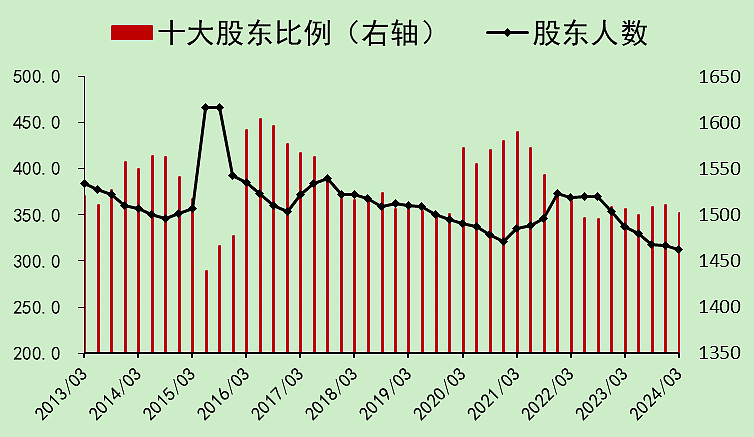

股东人数比较低,很多人受不了割了。

普钢06:总结

钢铁行业现在就是下游不好,还有上游铁矿石太强,钢铁两头受压。

全行业不赚钱,这个情况接下来随着铁矿石下跌,应该会好转一些。但下游地产还是个大问题。

不过股东指标是非常好的,很少有行业股东持续增持的,股东人数也在下降。这个行业应该是在憋大招,但现在还没到时候。

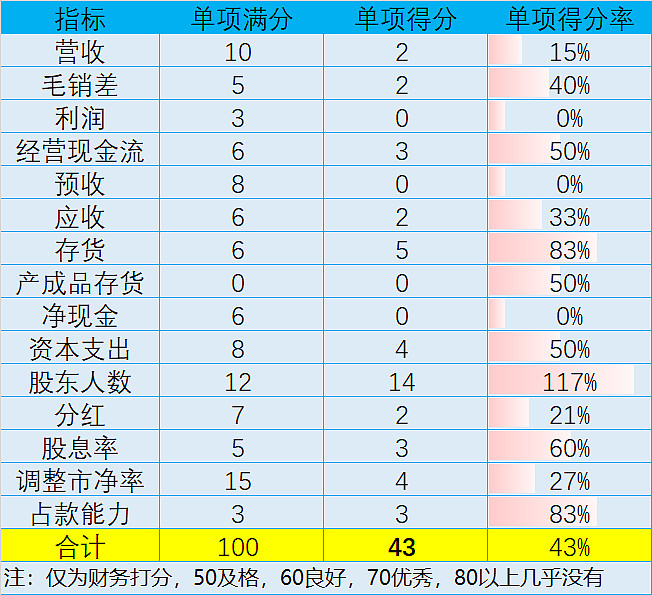

宝钢股份:各项指标都比行业优秀

宝钢股份具备行业的优点,但在行业缺点上,缺点并不明显。

营收稳定性,毛利率水平,净利率水平,现金流,占款能力,分红,各项指标都比行业整体要好。

所以宝钢股份走出了震荡上行的走势。

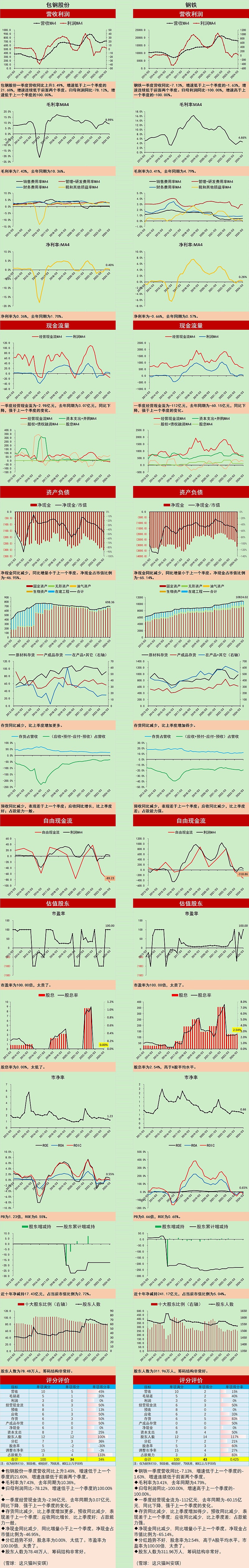

包钢股份:经营质量偏低

相对来说,包钢股份各项指标就比较差了,虽然毛利率高但是费用率也高,现金流差,不分红,股东数量特别多,妥妥的散户集中营。

包钢股份只能玩困境反转,但感觉反起来也一般吧。

$钢铁ETF(SH515210)$

$宝钢股份(SH600019)$

$包钢股份(SH600010)$

本文作者可以追加内容哦 !