来源:器械之家,未经授权不得转载,且24小时后方可转载。

近日,外媒报道称,私募股权巨头Affinity、TPG和EQT以7亿美元,对HEALIUS旗下的影像业务Lumus Imaging提出了收购要约。目前, Paul Anderson已经按下了 Lumus 的“出售”键。

值得一提的是,今年5月,Healius 曾以“初级卫生保健”为名,在对公司的战略进行为期三个月的评估后,作为更广泛复兴计划的一部分,Healius 将其 Lumus Imaging 业务挂牌出售。

彼时,该公司曾告诉投资者,其已聘请瑞银担任此次出售的顾问,Healius将专注于重振其核心病理业务。

资料显示,Healius是一家医疗保健公司。该公司为医疗机构和相关保健组织提供医疗和健康服务,并提供医疗保健的技术解决方案,包括诊断成像、病理学、保健技术、试管婴儿诊所和其他服务。此外,公司向医疗从业者、医疗机构和医院提供相应的医疗技术解决方案。

01

出手影像业务

专注于核心病理业务

公开信息显示,Lumus Imaging的母公司为ASX 上市公司 Healius Ltd,其市值高达 $9.74 亿澳元(约合47亿元人民币),在全国各地设立了 2,250 所机构,拥有超过 10,500 名员工。

今年5月,作为一项更广泛的转型计划的一部分,Healius对其Lumus Imaging业务进行了为期三个月的战略评估后,这家陷入困境的病理学公司(曾被称为Primary Health Care )将把Lumus Imaging业务放在拍卖市场上。

该公司27日告诉投资者,已聘请瑞银(UBS)为此次出售提供咨询,Healius将专注于重振其核心病理业务。

Healius是全国第二大病理检测提供商,拥有2000个病理检测点和100个检测实验室。其还在Lumus imaging业务下运营着150个医学成像服务点,提供X射线、超声波、MRI和CT扫描、乳房X光照片和一系列其他医学成像服务。

瑞银与Healius有着长期合作关系,在2020年Healius拒绝瑞士私募股权公司Partners Group每股3.401澳元的收购要约时,瑞银曾为其提供咨询。

在新冠大流行期间,随着检测需求的激增,该公司估值飙升。在2021年底的股价超过了5澳元,但随着疫情的减弱和检测量的下降,以及全科医生对一系列疾病的病理检测的一般转诊,该公司未能重组其病理业务。

麦格理去年对Healius进行了汇总评估,对其成像业务的估值为6.54亿澳元。该公司表示,其病理学业务价值6.54亿澳元,其临床试验和检测部门Agilex价值1.09亿澳元。Healius于2021年以3.01亿澳元收购了Agilex业务。

02

医疗服务龙头Healius

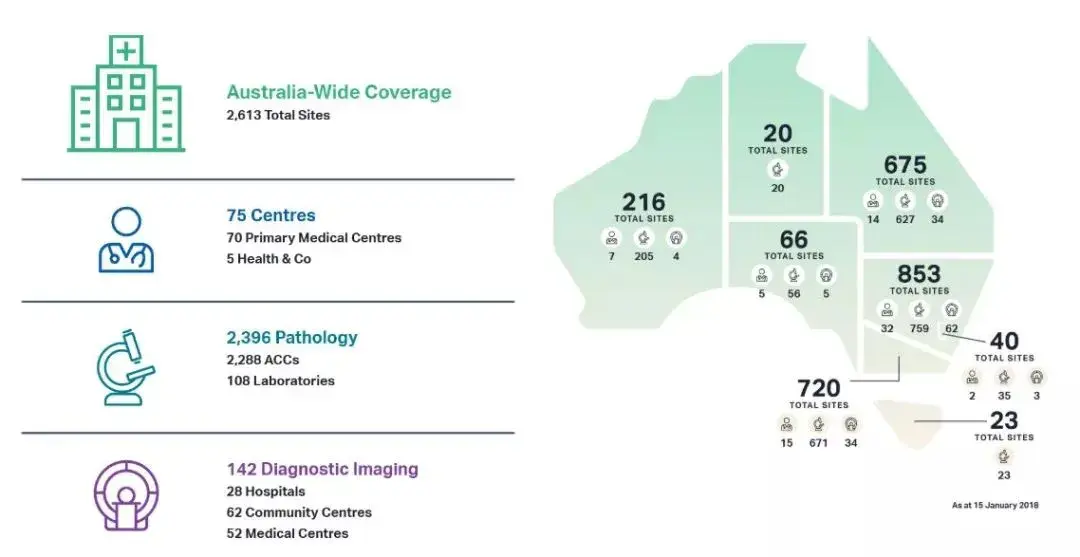

资料显示,Healius成立于1994年,是澳州第一大全科医疗中心、第二大病理提供商及影像连锁医院。Healius下设2613个网点、75个医疗中心、108个实验室、142个诊断成像机构。Healius业务包括病理检查、医疗、健康与公司服务以及诊断成像业务。其大部分收入来自病理检查业务,拥有澳洲血液诊断市场35%的市场份额。

Healius的总部位于澳大利亚新南威尔士州。根据公司2021财年的年度报告, Healius Ltd将其业务划分为四个部分,包括病理学业务(Pathology)、医学成像业务(Imaging)、日间医院业务(Day Hospitals)、以及公司业务部门。

Pathology病理学部门,就是疾病发生发展的过程和原理。也就是疾病发生的原因、发病原理和疾病过程中发生的细胞、组织和器官的结构、功能和代谢方面的改变及其规律。Healius Ltd在该行业里排名第二,拥有大概35%的市场份额。

在澳洲,每三个病理样本中,就有一个是在Healius的实验室检测。病理行业排名第一的是Sonic Healthcare Limited,其市场份额大概是46%。公司的pathology部门在澳洲经营着大概100个医学实验室和2100多个病理收集中心,覆盖了多个品牌,包括QML Pathology, Laverty Pathology, Dorevitch Pathology, Western Diagnostic Pathology等等。这部分业务占公司总收入的最大份额,占比超七成。

Imaging医学成像部门则通过公司的品牌Healthcare Imaging Services或HIS,跟约120名独立的放射科医生合作,总共管理着140多个站点,包括独立的社区成像中心,以及位于Healius Primary Care医疗中心、私营医院和公立医院的成像设施,服务范围包括计算机断层扫描 (即CT)、X RAY,超声波, MRI、乳房X光检查、正电子发射断层扫描(PET) 等。

Day Hospitals日间医院部门包括15家日间医院,其中11家是独立经营的,有4家Healius日间医院位于医疗中心内,均以Montserrat品牌运营。此外,Healius还经营四家试管婴儿诊所。

03

中国企业曾对

Healius发出收购要约

值得一提的是,2019年1月,中国企业江河集团全资子公司江河香港曾向Healius 董事会发送收购要约,香港江河将按照每股澳币3.25元收购Healius全部已发行股份,这比当时Healius的收盘价格溢价33%。含净债务在内,对Healius估值为28.8亿澳元。

不过,Healius对此迅速予以回应,以收购估值过低,拒绝了江河集团抛来的橄榄枝。

之后,在江河集团提出第二次收购要约,并被外国投资审查委员会(FIRB)拒绝后才会竞购Healius。理由是,如果FIRB阻止江河收购Healius,江河作为Healius的一大股东,将更容易接受另一个公司或财团的收购要约。江河拥有Healius的15.93%的股份,因此对收购报价具有举足轻重的投票权。

据了解,对Healius感兴趣的私募基金已进行的收购谈判仍然是非正式的,当时尚未有任何一家已经任命了投行顾问。

到了2020年2月,Healius迎来了又一份收购要约。合众集团(Partners Group)拟以每股$3.40收购其公司,对应溢价率和市值分别为23%和21亿澳元。

根据当时的公告,合众集团已通过买方期权形式锁定了当前第一大股东江河集团的持有的98,946,666 份股,占总股本15.88%,并会在Healius收购要约实施后交割。

不过彼时外媒报道称,Healius董事会收到了一些提议,即与江河集团相比,应更倾向于选择私募公司。

——

据了解,针对此次Healius影像业务的收购要约,瑞银、联邦银行和西太平洋银行已同意向Lumus竞购者提供4亿美元的现成债务,以加快出售进程。钉在一起的债务计划的杠杆率为4.5倍。

Lumus拥有150多家门店,提供x光、超声波、核磁共振和CT扫描、乳房x光检查和其他医疗成像服务。该公司12月上半季度的营收为2.528亿美元。它的EBITDA利润率为18%,六个月的利润为4560万美元。

截至6月30日,Imaging的息税前利润占Healius的三分之一,亏损的收益应通过削减债务来弥补。

那么,接下来这家澳大利亚医疗服务龙头公司又会迎来什么样的发展命运?器械之家将持续关注。

本文作者可以追加内容哦 !