来源:密探财经(ID:Spy Finance)

当前,金融业改革大幕已启,虽会释放更多发展红利,但也将面临更激烈的市场竞争。

以券商为例,按日前国务院相关报告精神,要“集中力量打造金融业‘国家队’,推动头部证券公司做强做优”。

2个月前,国联证券曾公告拟通过定增“吞并”民生证券,而近半年来,浙商证券通过密集收购国都证券8家股东所持逾34%股权,“控股”已成定局。

围绕正在冲刺A股IPO的东莞证券,东莞金控资本拟加码收购锦龙股份所持20%股权,若敲定后,整个“东莞国资系”的持股比例将达到75.4%。此外,锦龙股份还在挂牌出售中山证券67.78%股权。

从以上来看,券商股权正在迎来新一轮的大洗牌,合资券商也不例外。

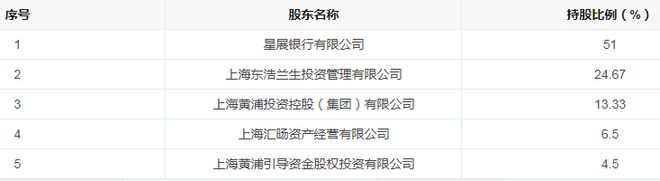

近日,据上海产权交易对外披露,新加坡星展银行控股51%的星展证券(中国)有限公司遭到其他股东“捆绑式”减持。

其中,上海东浩兰生投管公司拟出售20.17%股权,底价约4.15亿元;上海黄浦投控清仓13.33%,上海汇旸资产经营公司减持2%、上海黄浦引导资金股权投资公司清仓4.5%,这3家股东总出售19.83%股权,底价约4.08亿元。

这4家转让股权的上海企业股东均为上海国资背景。按照挂牌条件,这两笔合计40%股权要求捆绑出售,总底价也就是约8.23亿元。

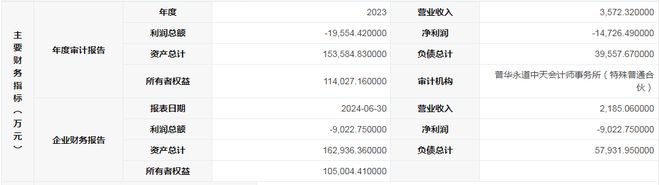

2023年,星展证券取得营收3572.3万元,总利润亏损近1.96亿元,净利亏损约1.47亿元,该期末总资产约15.36亿元,净资产约10.5亿元。

今年上半年,星展证券取得营收2185万元,总利润及净利润均亏损9022.75万元,该期末总资产约16.3亿元,净资产仍约为10.5亿元。

以今年4月底为基准评估日,按第三方评估机构的评估,星展证券净资产账面值约10.94亿元,评估值近16.2亿元,增值率高达48%,对应20.17%股权的评估值约3.266亿元,对应19.83%%股权的评估值约3.21亿元。

从出售底价看,星展证券对应20.17%股权的出售底价约4.15亿元,较其评估值约3.266亿元又高出8800多万元,而对应19.83%%股权的出售底价约4.08亿元,也较其评估值约3.21亿元高出了8700万元。

换言之,这笔捆绑的星展证券40%股权总底价8.23亿元,已较账面值(4.376亿元)溢价188%挂牌出售,业内对这笔交易能否顺利“易手”持谨慎态度。

2018年4月,证监会发布实施《外商投资证券公司管理办法》,首次允许合资券商的外资持股比例最高可达51%。2020年3月,证监会明确自4月1日起取消券商外资股比限制。

2020年9月初,星展证券拿到证监会核准设立的红头批文,次年初宣告注册成立,作为知名外资银行系控股背景的合资券商,初出茅庐,踌躇满志,对A股市场特别是5年前开市的科创板等大扩容抱有极大的想象力。

彼时前后,获批的合资券商还有大和证券,摩根大通证券、野村东方国际证券。此外,外资方对瑞银证券、瑞信方正、摩根华鑫、高盛高华证券等合资券商的持股比例已提升到51%的控股程度。

近日,法巴证券正式成立,这是法国巴黎银行背景的外资独资券商。这是继高盛(中国)证券、摩根大通证券(中国)、渣打证券(中国)之后,中国第四家获批设立的外资独资券商。

据证监会最新披露,国内共有146家券商,外资参股券商合计18家,其中外资控股券商14家,涉及高盛(中国)证券、摩根大通证券(中国)、渣打证券(中国)、法巴证券为外资独资券商。

出于意料的是,A股市场这几年却“很不给力”,沪指大盘跌破3000点,反弹无力,大批基金、理财等亏损,相比处于头部地位的国资券商高知名度,合资券商虽有强势国际背景及先进投资理念,但想充分发挥优势,仍需要时间。

本文作者可以追加内容哦 !