就像探险家发现了新大陆,海外投资为我们打开了一扇通往全球财富的大门。2024年第一季度,国内公募QDII基金规模便已突破6000亿元,远超2023年全年水平。

实际上,国内公募加速“出海”的这一情形,与数年前的日本颇为相似。从近年来国内公募“出海”的表现来看,对于缓解资产荒确实起到了一定的作用,国内居民通过QDII基金进行全球配置,获得了良好的持有体验。

由于海外投资并非易事,它涉及到复杂的市场环境、多变的政策因素以及难以预测的风险,也带来了一定的挑战。

为了帮助大家理解和把握海外投资的机遇与挑战,招财乐投顾特别推出了“出海掘金”系列文章。本文为系列文章的第1篇:解读近期较为吸睛的纳斯达克100指数。

今年纳斯达克100指数(以下简称纳指100)可算是赚足了投资人的眼光!受益于市场对美联储今年将降息两次的预期,以及科技股的强劲推动下,纳指100年内累计上涨超21%,站上了20000点的高位,并且还不断创新高。

纳指100的火热行情带动了不少投资者涌入对标纳指100的QDII基金中,因此引发不少QDII基金暂停申购或暂停大额申购、场内溢价风险的提示公告接连不断。

你可能没买纳指100,但你和身边的人或多或少会关注到纳指100。人人都知纳指100接连创新高,但以下关于纳指100的这些注意事项,我想你同样需要了解一下~

01 纳指100是什么?

美国股票市场的三大指数分别指的是道琼斯工业平均指数、纳斯达克综合指数和标准普尔500指数。而纳指100精选了纳指中按市值计算最大且交投最活跃的100家非金融公司。那么它包括了哪些板块和公司,有什么样的特征呢?

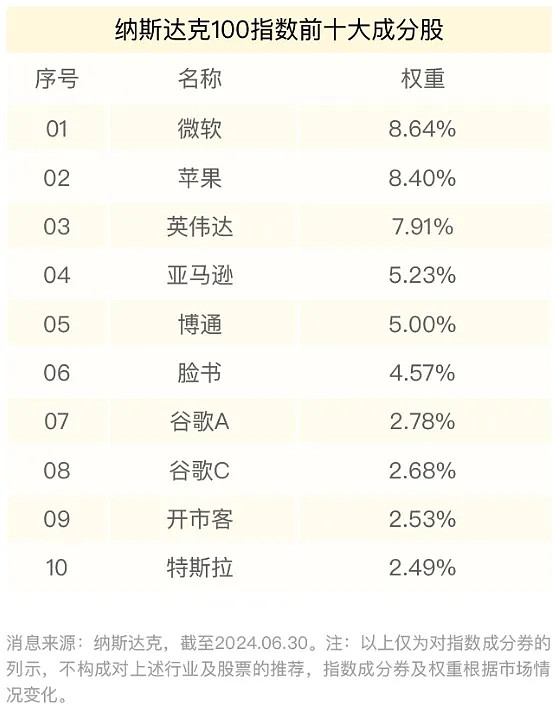

纳指100涵盖了大家耳熟能详的很多上市企业,前10大成分股包括微软、苹果、英伟达、亚马逊、特斯拉、谷歌、Meta等行业“领跑者”,权重占比高达50%,龙头属性集中。

除了有美国公司,还包含美国之外的公司在纳斯达克交易所上市的公司,例如因为瑜伽裤爆火的Lululemon(加拿大企业)、国内的购物软件巨头拼多多、互联网大厂网易等;这些公司在本地的经营业绩突出,受到全球投资者的高度关注。

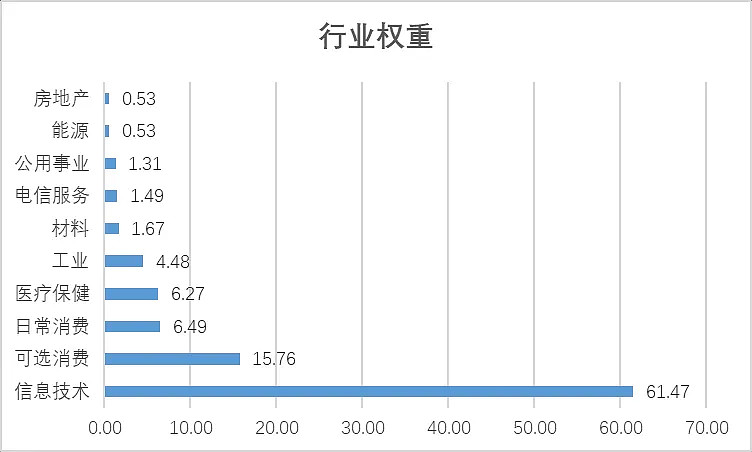

在行业分布上,纳指100当前信息技术占比超过60%,主导了指数的投资特征,带有显著的科技属性,是全球科技成长股的摇篮。

02 哪些因素催化纳指100创新高?

拉长时间来看,纳指100在历史上的长期表现也十分出色。纳指100自1985年2月1日发布以来到2024年4月19日,涨幅13398.4%,基日以来的年化复合收益为13.32%,同期的指数全收益年化复合收益为13.89%。最近十年以来的年化复合收益率为17.03%,同期指数全收益年化复合收益率为18.25%。

指数成分股上市公司的毛利率、净利率等指标常年维持在较高水平;而其中有代表性的公司的该类指标体现的非常明显,毛利率常年在40%以上,ROA、ROE指标也非常突出,常年在15%以上,为指数的上涨提供了较强的业绩支撑。

虽然看起来指数的长期年化收益远高于其他指数,但实际估值波动较小,长期维持在20-50倍之间,也就是说,长期的年化收益来源于公司基本面业绩的增长而非估值的波动。

在新一轮以ChatGPT为代表的全球科技革命中,纳指100或将迎来更好表现。今年以来,主要由以下因素的共同作用推动了纳指100的上涨。

1. AI芯片巨头的强劲财报和拆股计划:生成式AI主题从2023年二季度以来一直是海外半导体板块股价和估值上升的主要推动力,作为前十大权重股之一的美国AI芯片巨头,其披露的二季度业绩超预期及其公布的拆股计划,因积极的财务表现及强劲的增长势头推动了公司股价的上涨,进而带动整个科技板块的表现。

2. 通胀压力的缓解和美债利率的下降:美国4月核心CPI(消费者价格指数)环比略有降温,减轻了美联储加息的压力。同时美债利率的下行降低了企业的借贷成本。市场预期从“类滞涨”(经济增长放缓和通胀高企并存)回归“软着陆”(经济增长放缓但不至于陷入衰退),增强了市场对未来经济的信心,推动股市上涨。

3. 人工智能技术的创新和应用:近期美国科技巨头接连召开开发者大会,公布多项技术更新,如人工智能、云计算等领域的创新,带动相关产业链公司股价上涨。这些技术更新不仅提升了公司的竞争力,也带动相关产业链公司的发展。

4. 市场拥挤度的回落:经历4月开始的回调后,美股市场的拥挤度有所降低,使得市场估值更加合理,为市场的稳定和上涨创造了条件。

风险提示:上述观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。本材料不构成投资建议或承诺,过往情况不预测未来收益及表现。

基于科技仍然是阶段性最强的板块,以及对纳指100投资前景的看好,招商海外掘金组合在底层基金中选择了风险收益比相对较高的招商纳斯达克100ETF发起式联结A做为配置。

03 投资纳指100要关注什么?

1. 追高回调风险

当前纳指100存在上涨后回调的风险。若买在高点,可能需要花费数年,甚至更长的时间来修复。

不过当前在基本面和流动性的大方向都没有出现负面因素的情况下,纳斯达克指数或形成长期向好的大趋势,短期一两天的下跌,可不必过分太在意。

2. 限售限额风险

QDII基金的对外投资额度需要由每家基金公司向国家外汇管理局申请审批当前的外汇限额。当资金过多涌入、接近外汇额度上限时,场外的QDII基金会限额或者限售。

目前全市场QDII的外汇额度都比较紧张,大家可同时投入跟踪同一个指数的几家公司的基金,或是选择场内渠道购买,场内申购需注意溢价风险。

3. 汇率波动风险

国内一般用人民币申赎QDII基金,基金公司在投资前会将人民币换成外币来购买资产。因此汇率波动会对QDII基金的收益造成直接影响。

如果人民币相对外币贬值,外币资产可兑换的人民币变多,用人民币计价的基金净值就会“涨得更多,跌得更少”,相当于基金收益中的一部分,计入了外币升值带来的收益;反之,若人民币升值,你需承受外币贬值带来相应亏损的风险。

欢迎大家通过投资招商海外掘金组合来配置纳指100,招商海外掘金配置了多国别、多资产类别的QDII基金进行多元分散配置,同时纳指100产品的申购限额不太影响组合的整体买入,更能达到长期投资及资产配置的效果。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。本材料不构成投资建议或承诺,过往情况不预测未来收益及表现。

投顾组合策略的风险特征与单只基金产品的风险特征存在差异,投资者参与投资前,应认真阅读投顾服务相关法律文件,在全面了解投顾组合策略的风险收益特征、运作特点及适当性匹配意见的基础上,结合自身情况选择合适的投顾组合策略,谨慎做出投资决策,独立承担投资风险。

投资者应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定额定期投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。

#标普纳指创逾一年最高##英伟达跌超6%,美股AI链缘何重挫?#

本文作者可以追加内容哦 !