这两年的消费股投资是真难。

人口萎缩,没有增量前景,再加上,信心低迷,导致整个消费股板块一片愁云惨淡。

内卷之下,价格战狼烟四起,白酒、酱油、牛奶、榨菜、鸭脖、瓜子、预制菜,几乎所有的赛道龙头都在放低预期。

观察今年的中报数据,业绩成长性创造了新高的,有且仅有一个:东鹏饮料。

东鹏饮料的半年度业绩预告显示,预计上半年实现营收78.6亿至80.8亿元,同比增长43.95%至47.98%;实现净利16亿至17.3亿元,同比增长44.39%至56.12%。

今年第一季度,东鹏饮料实现营收34.82亿元,同比增长39.8%;实现净利6.64亿元,同比增长33.51%。

由此可得,东鹏饮料在第二季度预计实现收入43.78至45.98亿元,同比大幅增长47.44%至54.85%;实现净利9.36亿至10.66亿元,同比增长53.24%至74.53%。

东鹏的业绩增速不仅是二季度高于一季度,回溯过去两年的数据,2022-2023年的净利润分别为14.41亿元、20.40亿元,同比增长20.75%、41.46%。

同样是一条陡峭的向上曲线。

发生了什么事情,这个小众饮料黑马竟然能取得如此耀眼的成长性?

先来看看行业的情况。

一般认为,消费股投资,白酒是最好的赛道,因为白酒具有成瘾性+奢侈品属性,提价能力吊打所有其它子赛道。

但问题在于,白酒的繁荣依赖于基建地产+政商渠道的消费,年轻人的自主消费是处于萎缩状态的。

如今地方政府债务高企,减少支出,基建地产繁荣的年代一去不复返了,白酒行业也将经历一段漫长的去库存周期。

在非酒精市场中,调味品、乳业、饮料,则被认为是天花板最高的三个优质赛道。

这三个赛道,各有各的隐忧。

乳业的消费群以儿童和学生为主,面对的是长期出生率下降的风险;

调味品的消费群包含家庭和餐饮两大部分,外出就餐率增加是主流趋势,但现在面临着中期经济低迷、餐饮消费减少的压制;

饮料行业面向所有人群,刚需特质更强,整体规模更庞大,但也面临着渗透率饱和的困境。

我国饮料行业经历了三个发展阶段:

第一阶段,1980-1995年,可口可乐进入中国市场,掀起了碳酸饮料行业的发展狂潮。

那时候,中国的本土饮料行业是非常孱弱的,整个供应链、品牌、分销渠道,都由外资企业主导,碳酸饮料产量占比一直维持在50%以上。

第二阶段,1996-2013年,行业进入高速增长期,各路资本进入,百花齐放。

人口红利+城市化加速,带来了消费的迅猛增长,根据国家统计局数据,我国软饮料产量从 1997 年的 789 万吨持续提升至2013 年的14927 万吨,16 年 CAGR 达到 20.2%。

这是一个惊人的增速,除此以外,饮料新品种也大量出现,瓶装水、茶饮、果汁、凉茶、植物蛋白、功能饮料纷纷流行。

碳酸饮料在软饮料总产量中的占比,从1995年的50%,下降到2002 年的 29.8%,2013 年的 11.5%。

第三阶段,2014年至今,总量见顶的年代,挖掘结构性增长机会。

其实早在十年前的2014年,饮料行业就已经见顶了,2014-2023 年软饮料总产量 CAGR 仅有 0.54%。

虽然总量不增长了,但由于消费需求多样化,以及新时代下的消费变迁,使得整个行业依然存在结构性的投资机会。

其中最重要的两个趋势,是无糖化需求、功能性需求。

无糖化需求的本质,是现代人健康意识的提升,反映到产品层面就是包装水、无糖茶、无糖气泡水的占比提升。

包装水方面,按销售量计算,其占比从2014 年的 41.63%提升至2022 年的55.57%。

人们对果汁和含糖茶饮料的消费减少了,便利店里康师傅冰红茶、统一鲜橙多等曾经的畅销款日渐减少。

不过,茶饮料中,无糖茶逆势增长,在即饮茶中占比从 2017 年的 1.51%持续提升至2022 年的 6.51%。

主打天然水的农夫山泉,以及其子品牌东方树叶,成为了这股无糖化浪潮中最大的赢家。

在碳酸饮料中,宣称“零糖”的气泡水大为流行,元气森林 2019-2022 年销售额 CAGR 高达 69%,成为了无糖化浪潮中崛起的另一个新星。

当然了,农夫山泉、元气森林这两大消费龙头近期也遭遇了困境。

农夫山泉是因为遭遇一连串意外的公关危机,元气森林是因为线下渠道粗放式发展,但问题都不在赛道本身。

参考日本、韩国等海外市场的经验,饮料是个刚需赛道,单价不贵,很少受经济危机等的波动影响。

更多只是需求与品牌之间的互相替代。

而无糖化趋势之外的另一个重要转变,是风味化需求的减少,与成瘾性功能饮料的占比提升。

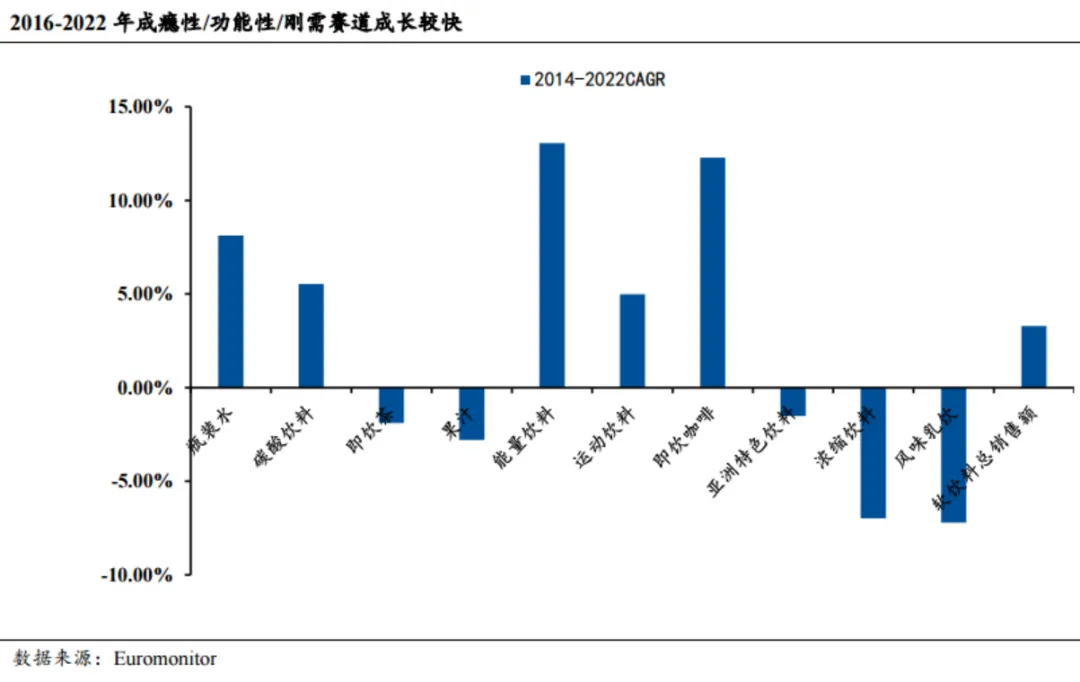

从上表可以看到,过去十年,风味乳饮、浓缩果汁、果汁、亚洲特色饮料(凉茶、醋饮料等)等的需求是呈现负增长的。

而增长较快的品类,则主要落在了即饮咖啡、能量饮料、运动饮料等板块上。

这些增长较快的功能饮料,通常包含着咖啡因、电解质等成份,具有提神、抗疲劳等独特功效,是某类人群的强刚需产品。

当新兴的强刚需人群,逐一被对应的功能饮料高频率俘虏,泛泛的风味饮料需求自然就被挤占了。

在功能性需求这个赛道上,目前表现最出色的企业就是东鹏特饮了。

东鹏特饮的成功,不仅是赛道好那么简单,也是天时、地利、人和,各种因素凑齐的结果。

先说天时。

几十年来,中国能量饮料的开拓者与领导品牌一直是红牛,这个地位本来是非常稳固的。

红牛饮料起源自泰国,由天丝集团的泰籍华人许书标在1978 年研发而成,后来将品牌和技术授权给奥地利红牛、中国华彬集团,分别在欧洲与中国市场发展。

中国这边,华彬集团经过多年努力,逐渐将红牛品牌打造成了中国第一功能饮料品牌,这里面既有城市化驾驶人群日渐庞大的需求增长,也有华彬集团自身在品牌建设、渠道拓展上的努力。

比如品牌建设上,中国红牛的早期广告语是“汽车要加油,我要喝红牛”,主打驾驶人群的抗疲劳需求;

后来进一步将目标人群延展至更广泛的脑力/体力劳动者、广告语变为“渴了喝红牛,困了累了更要喝红牛”,再到针对健身和体育爱好者,提出“你的能量超乎想象”。

这些广告都非常成功,洗脑效果一流,将品牌力拉满。

渠道方面,目前中国红牛拥有400 万+销售网点、60 万家核心终端,堪称是全国渗透力和控制力最强的快消品销售网络之一。

这些品牌+渠道的努力,让其早在2015年时便发展成为了230亿元销售体量的大单品,在全国饮料行业单品销售额上仅次于可口可乐,排名第二。

在功能饮料这个赛道上,红牛可谓打着灯笼都找不到对手,市场份额一度高达90%以上。

红牛,基本就是能量饮料的代名词。

变化发生在2016年。

泰国天丝集团的创始人许书标于2012年去世,新上任管理层对利益分配日益感到不满,最终在2016年与华彬集团展开了对中国红牛品牌主导权的争夺。

漫长的诉讼,加上华彬集团被迫“去红牛化”,力推新品牌,导致了传统格局的最终瓦解。

也给了第二品牌东鹏特饮,一个上位的天赐良机。

再说地利。

东鹏饮料的创始人林木勤,出身草根,在一线市场上摸爬滚打多年,但直到2000年代初仍然不过是一个地方小饮料厂。

后来,看到红牛火了,林木勤顺势也推出了自己的类似产品。

从经营的角度看,林木勤主要是做对了三件事:

第一,是产品包装的创新。

东鹏和红牛的产品成份几乎一模一样,每100mL均含有50mg牛磺酸、20mg咖啡因及20mg肌醇。

但产品包装上却有很大不同。

红牛饮料都是金属易拉罐包装,只能一口气喝完,不方便保存和户外长期饮用。

东鹏将饮料包装改为PET塑料瓶,而且增加了一个双层盖,外层的盖子号称“防尘盖”,可以避免瓶口落灰。

这些改进,既方便了户外人群的携带饮用,又能有效防尘,清洁卫生,一下子就受到了市场欢迎。

第二,是产品定位。

林木勤意识到,红牛作为领导品牌,营销收入巨大,在中高端市场上是很难被撼动的。

因此他将营销重点瞄向低端市场,错位竞争。

首先,红牛的主要用户是中产和白领,东鹏主要瞄向庞大的蓝领群体。

其次,在定价上,红牛一罐6元,而东鹏特饮的定价只有3元,价格直接减半,符合其“性价比”策略。

第三,是渠道建设。

林木勤对渠道建设非常重视,但从不盲目扩张。

从2009年开始请谢霆锋代言,打广告,建立品牌知名度,到十年后的2019年,广东区域的销量占比均在60%以上。

可以说,这十年,东鹏一直扎根在广东,苦练渠道内功。

渠道建设是一个精细活,粗放式冒进是很容易导致腐败、串货、高库存等一系列问题的。

历史上,多少消费品公司就是因为渠道问题,而遭遇了半路崩盘,近年来李宁、元气森林等公司都因此吃了大亏。

不过,自2018年请来了曾担任加多宝销售负责人的卢义富加盟后,东鹏的全国化渠道扩张开始提速。

东鹏这几年的全国渠道建设搞的有声有色,合伙人机制、数字化管理水平,在业内都算是比较精细化的。

公司的广东市场收入2021-2023年分别下降至45.85%、39.43%、33.39%,可见全国化渠道扩张正在稳步推进。

截至 23 年底,公司共拥有 340 万家以上网点(据尼尔森,截至 22 年底、国内约有 600 万家网点)。

尤其在二三线下沉市场,在杂货店、小卖店、工厂、网吧等地方,东鹏的网点密度已经大于红牛,赢得了区域性领先优势。

最后是人和。

东鹏是搞性价比策略发展起来的,没有人比他更懂“内卷”,在饮料业内甚至可以称之为“内卷之王”。

红牛的经典产品,是250ml规格,售价6元。

东鹏起家的产品是塑料瓶包装,定价3元,但规格也是250ml。

2018年,中国经济开始下行,在等打击下,大量白领人群、工厂工人转向滴滴网约车、美团外卖等灵活就业岗位。

东鹏看准机会,推出了规格更大的500mL 大金瓶,定价仅为5元,比250ml的红牛还要便宜一元。

如此强大的性价比,加上大包装更适合户外工作人群使用,让其销量开始了另一波飞速增长期,18-23 年 的销量CAGR高达30%。

2023年,东鹏特饮的单品收入高达103.4亿元,成为国内饮料市场上又一个百亿元级大单品。

可以说,这几年东鹏饮料的大发展,跟天时(红牛遭遇主导权纠纷)、地利(东鹏正确的市场定位和全国化渠道扩张)、人和(针对经济下行的性价比战略)是密不可分的。

而今年来的业绩加速上升,一来是全国化渠道扩张提速,二来是性价比战略向更多产品复制的结果。

根据一季度的数据,广东区域收入占比33.82%,同比增长9.45%,全国区域收入占比56.95%,同比增长51.21%,直营收入占比9.23%,同比增长79.87%。

非广东区域的收入,贡献了绝大部分营收增量。

公司的东鹏特饮收入占比为89.16%;其他饮料收入占比由上年同期的4.24%提升至10.84%。

非能量饮料占比提升了6个百分点,其中表现最好的新品是电解质水产品“补水啦”。

今年是电解质水大火的一年,市场规模增速高达50%以上,元气森林的“外星人”,农夫山泉的“尖叫”,都在投入重兵争夺市场。

按照东鹏饮料的规划,电解质水产品“补水啦”未来将担当起“第二增长曲线”。

目前,公司三分之一的渠道网点都已铺开产品,2023年的营收超4亿,今年的目标是10亿元以上。

同为功能性饮料,东鹏的品牌和渠道优势能够复用,第二增长曲线的形成也将在分摊成本、提升利润率上带来立竿见影的效果。

从一季度数据能看到,东鹏的毛利率水平从去年底的43.07%下降到了42.77%,但净利率却从18.11%提升到了19.07%。

这或许便是东鹏这个内卷王,无惧于“内卷”的底气之所在。

本文作者可以追加内容哦 !