AI持续火爆,继近日ASML和台积电交出漂亮的成绩单后,美银又带来新的重磅消息,24H2的云资本支出将创历史新高。

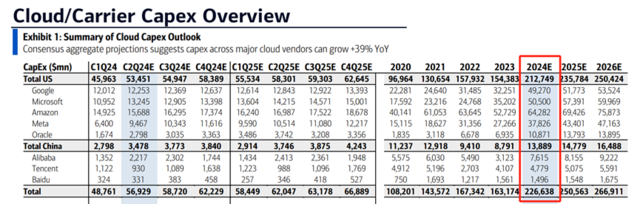

美银表示,由于24Q1云厂商(Meta、谷歌、微软等)大幅上调云资本开支,市场上调了2024年云资本支出的预期:

1)预计2024年下半年,全球云厂商 (CSP) 资本支出将达到1,210 亿美元,环比增长14%,创历史新高;

2)预计2024年全年,全球云厂商 (CSP) 资本支出达到2,270 亿美元,同比增长39%,创历史新高;

美银的分析师认为,这波云资本支出的增长还远没到头。他们指出,当前市场才刚进入AI基础设施建设的第二年,并且仅处于科技行业典型的三年资本支出上升周期的第一年。因此,接下来云资本支出还将近一步上升。

微软、亚马逊、Meta和甲骨文在2024、2025年的云开支规划,印证了美银这一观点。目前,微软、Meta和甲骨文都已表示,将在2025年增加资本支出。甲骨文更是宣布2025年的资本支出将是2024年的两倍。

- 微软:预计2025财年的资本支出将高于2024财年;

- Meta:2025年会继续增加投资;

- 甲骨文:预计2025财年(截至2025年5月)的资本支出将是2024财年的两倍;

- 亚马逊:2024年会大幅增加支出,但对2025年还没表态;

- 谷歌:则比较谨慎,表示现在谈2025年还为时尚早;

根据市场共识预期,2025年,全球云资本开支将达到 2510 亿美元,同比增长 11%。不过美银觉得,考虑到持续的人工智能支出和云部署,这个预测可能较为保守。美银补充道,参考以往科技行业的投资周期,预计人工智能商业化开始后,资本支出的增长才会逐渐放缓。

那么,这波疯狂的投资会给哪些公司带来机会呢?美银重点提到了这几个领域:AI芯片、AI网络、HBM内存和服务器CPU。

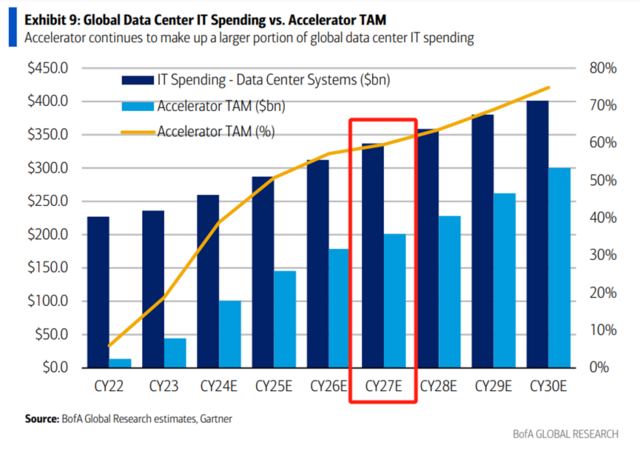

1)AI加速器(AI芯片):美银预计,到 2027 年,加速器 TAM 将从 2024 年的约 1000 亿美元增至约 2000 亿美元。这为主要供应商 NVDA/AVGO/AMD/MRVL 提供了机会,其中 NVDA 是首选,到2027年约占75%的市场份额(图中显示2027年NVDA的份额为80%);

2)AI网络:美银预计,到 2027年,网络设备(互连/交换)市场规模预计达到400亿至500亿美元,占整个AI加速器市场的20%到25%。这个市场中,AVGO、NVDA和MRVL三家公司表现突出,其中,AVGO作为以太网交换机芯片的领导者,预计到2026财年,其AI相关销售额可能从2024财年的110-120亿美元增加到约200亿美元;

3、HBM内存:美银预计,2025年,这个市场规模可达200亿美元,而美光科技有望在其中占据20-25%的份额。这意味着美光的HBM销售额可能达到40-50亿美元,比今年增长3-4倍;

4、服务器CPU:ARM在这个领域展现出了强劲的增长势头。随着更多公司采用ARM的新架构,它在服务器CPU市场的份额有望持续上升。

来源:华尔街见闻

$纳指科技ETF(SZ159509)$$Meta Platforms Inc-A(NASDAQ|META)$$微软(NASDAQ|MSFT)$

(上述企业仅作行业举例使用,不作为任何具体的投资建议,投资需谨慎。)

风险提示:本资料仅为服务信息,不构成对于投资者的实质性建议或承诺,也不作为任何法律文件。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。以上观点仅供投资者参考,所关联或列示的个股仅为权重靠前的指数成分股举例,均不构成投资建议。我国基金运作时间短,不能反映股市、债市发展的所有阶段,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金有风险,请投资者全面认识本基金的风险特征,听取销售机构的适当性意见,结合自身风险承受能力,谨慎投资。投资者应当仔细阅读《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件以详细了解产品信息。本产品由景顺长城基金管理有限公司发行与管理,代销机构不承担产品的投资,兑付和风险管理责任。纳指科技ETF及其联接基金晨星风险评级为中风险(R3),适合稳健型、积极型、激进型投资者.#A股缘何突然走弱?该如何应对?##英伟达重仓押注,无人配送概念要火?#

本文作者可以追加内容哦 !