地方国资控制的上市企业抛出一个百亿元级收购大单。

7月22日晚间,瀚蓝环境(600323)公告称,拟通过间接控股子公司瀚蓝香港私有化港股上市企业粤丰环保(1381.HK),并退市。

交易总作价约110亿港元,对应12倍估值,明显低于港股同类公司的整体平均估值。瀚蓝环境、粤丰环保都是应收款大户,合并后会有好转吗?

7月8日,瀚蓝环境发布了筹划重大资产重组的提示性公告,通过瀚蓝香港以协议安排方式私有化粤丰环保。交易完成后,瀚蓝香港将持有粤丰环保约92.77%股份,其余股份由原控股股东臻达发展继续持有。

交易价暂定4.9港元/股,按照粤丰环保总股本24.395亿股计算,100%股权对应金额119.54亿港元(111亿元人民币),92.77%股份总作价大约是110亿港元(人民币103亿元)。

7月22日晚间,瀚蓝环境发布了该重大资产收购案预案,报价维持不变,相对粤丰环保当天收市价溢价不到12%。

研客君觉得,这笔交易的逻辑是,瀚蓝环境去年收入下滑2.6%,需要业绩增量;粤丰环保收入更是下滑近四成,股东们看来也不想继续捂着这块资产了。

一个想买,一个想卖,一拍即合。

截至2023年末,瀚蓝环境总资产约358亿元,净资产121亿元,去年实现收入125.4亿元。粤丰环保总资产245亿元,净资产逾84亿元,去年收入45亿元。

粤丰环保收入占瀚蓝环境同期收入比例约36%;资产总额占比69%,交易价格占瀚蓝环境资产净额比例85%,构成重大资产重组。

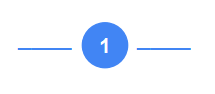

由于交易是现金收购,交易完成前后瀚蓝环境的控股股东均为佛山市南海供水集团,实际控制人均为佛山市南海区国资局,交易未导控制权发生变化,不构成重组上市。

今年3月末,瀚蓝环境股价从15.52元涨至7月上旬23元以上,涨幅为50%左右。

随着收购消息公布,瀚蓝环境股价开始走弱,7月23日收市,股价微跌0.32%。

瀚蓝环境百亿大收购的资金从哪里来?

截至2024年一季度末,瀚蓝环境流动资产约85亿元,相对流动负债98亿元,银根吃紧。货币资金18亿元,和短期借款基本抵消,家底并不厚实。不过本次收购主体是瀚蓝香港。

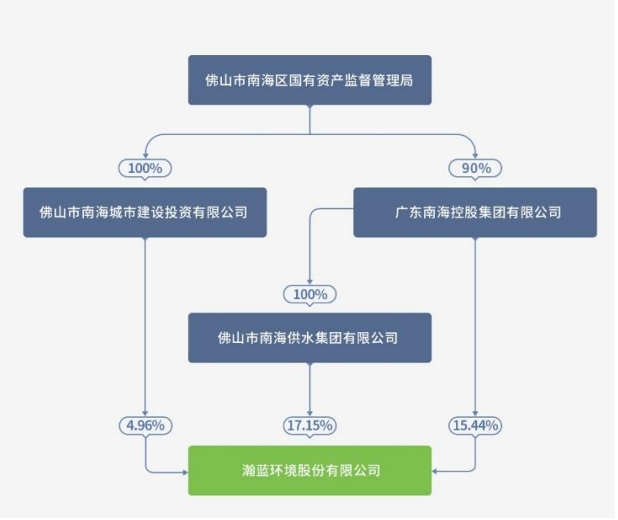

为顺利推进本次交易,瀚蓝环境拟联合广东恒健投资和广东南海控股集团成立高质量基金,向境内间接子公司瀚蓝佛山增资。

增资前,瀚蓝佛山注册资本为5.8亿元,全部由瀚蓝固废认缴。瀚蓝佛山增资将使瀚蓝佛山注册资本由5.8亿元增加至46亿元。

其中瀚蓝固废向瀚蓝佛山增资20.2亿元,高质量基金向瀚蓝佛山增资20亿元。增资完成后,瀚蓝固废将持有瀚蓝佛山56.52%股权,依旧控股,高质量基金将持有43.48%股权。

同时,瀚蓝佛山拟向银行申请不超过61亿元的并购贷款。瀚蓝香港拟在境外开展融资并与中信银行(国际)、招商银行伦敦分行签署融资协议,并由瀚蓝环境为瀚蓝佛山向境内银行提供连带担保,担保金额不超过92.2亿元人民币或等值港币。

获得上述增资款和并购贷款后,瀚蓝佛山拟向其境外全资子公司瀚蓝香港增资至总股本不超过113亿元港币(或人民币105亿元),用于支付私有化交易对价。

粤丰环保总作价111亿元,对应2023年净利润9.1亿元,瀚蓝环境以约12倍估值收购,和其自身最新12倍左右动态市盈率,完全一致。

不过,粤丰环保所在的万得港股“环境与设施服务”行业共计31家上市企业,截至7月22日收市,平均市盈率约27倍。从这个角度看,瀚蓝环境以较便宜的价格收购了资产。

而且粤丰环保的资产质量不差,2023年收入约46亿元,净利润9.1亿元,毛利率41.8%,净资产收益率11.1%。瀚蓝环境2023年净资产收益率为11.8%,略领先,但毛利率25.2%,则明显低于粤丰环保。

瀚蓝香港将背上61亿元贷款债务,如果以5%左右利率计算,每年利息超过3亿元。不过粤丰环保年净利润9.1亿元,即便分红率40%,也足以覆盖了瀚蓝香港的资金成本。

交易为现金收购,将增厚每股收益,瀚蓝环境与粤丰环保仍有协同发展降本空间,实现共赢。

假设并购于2024年底完成,长江证券研报预计,瀚蓝环境2024年至2026年归母净利润分别为17.2亿元、21.8亿元和23.4亿元。

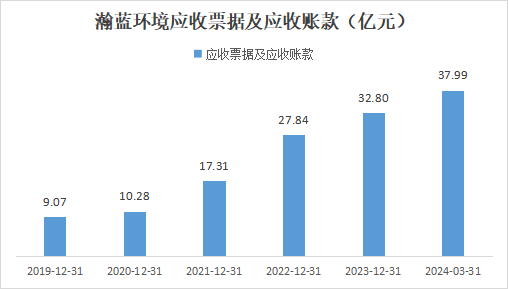

引起研客君注意的是,瀚蓝环境应收款(票据)余额逐年增加,截至一季度末,合计约38亿元,其中应收款37.95亿元,占流动资产约45%。这个应收款规模已经很不轻松了。但这还没完。

2023年末,粤丰环保应收款26.6亿元,占流动资产近六成,占当年收入约58%。一般而言,企业应收款过多,则利润的含金量就要打折了。

两个应收款大户抱团,是否能解决存在已久的应收款大难题?

本文作者可以追加内容哦 !