辛辛苦苦大半年,一夜回到解放前,这可能是部分基民今年以来最大的感受。市场波动加大、板块轮动加快,本来好好的基金收益率突然就变绿了,或者本来只是微跌,现在变成了深度套牢……

在养基的道路上,经历市场波动在所难免。账户出现浮亏,也是非常常见的情况。如果基金套牢了,我们应该怎么办呢?忍痛割肉?躺平等待?还是积极补仓开始自救?

首先,可以肯定的告诉大家——盲目割肉是不可取的。

这样做不仅仅是把浮亏转化成了实亏,也彻底告别了后续反弹回本的机会。要知道,割在最低点,等基金再度起飞后,后悔拍大腿的大有人在。

那么具体可以怎么做呢?

以今年最火的红利策略举例:

Step1 先给基金做个“体检”

一是由于部分资金存在阶段性获利止盈的需求。尤其对于那些持有期要求不长,追求绝对收益的资金而言,可能会倾向于在短期内先行兑现部分收益。随着A股分红季的到来,部分个股面临的兑现压力出现阶段性上升。

二是由于红利板块历来存在的日历效应。

统计2016年以来红利策略在各个月度的表现,不难发现中证红利指数在6月的平均超额收益(-3.9%)和平均胜率(13%)均为最低。

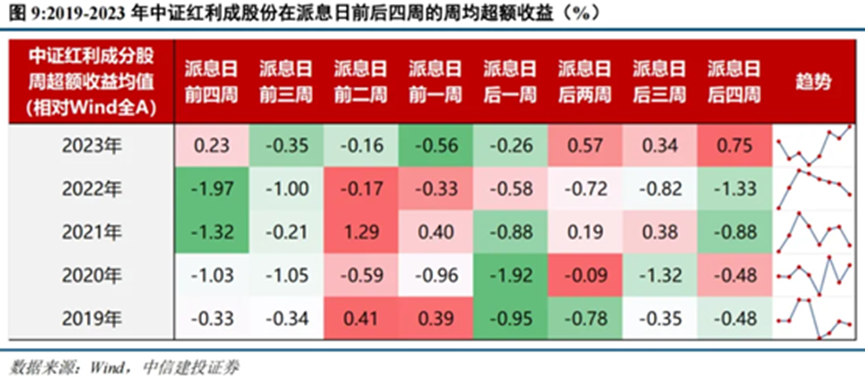

从2019年至2023年的数据分析可知,中证红利成分股在派息日前后的周均超额收益(相较Wind全A)呈现出一定规律:

派息后第一周超额收益通常为负值,但从第二周开始,分红对股价的直接影响开始减弱。

截至6月底,A股共计2831家企业进行年报派息,累计现金分红总额9355亿元。总览全市场,2023年度推出分配方案的企业合计有3865家,分配方案中含有现金分红的有3856家,累计派现金额1.98万亿元。加上去年半年报、三季报的分红,2023年A股整体分红金额超过2.2万亿元,创出历史新高。(来源:Wind)

截至上周五,中证红利成分股中近70%的公司已完成股息发放。结合日历效应分析,预计7月份交易层面对总体风格的影响将逐步趋弱。

新“国九条”落地,当监管思路已经从“建制度、不干预、零容忍”向“强监管、防风险、促高质量发展”转变,更强调“政治性、人民性”,高股息及稳健分红板块符合长期价值投资取向,或许正在演变成为中长期的投资逻辑。

Step2 如果基金自身问题不大,就可以考虑补仓

虽然长期持有躺平也不失为一种方法,但是如果通过合理的补仓摊薄持有成本,就有望在反弹来临时更快回本,甚至取得较好的正向收益。

一个大的原则是,补仓需要使用规划好的“专用资金”。因为补仓最忌讳的情形就是没有规划,往往是前面几笔买得最多,如果后续继续下跌,只能因为子弹打光干瞪眼了,并没有起到有效降低成本的作用。

为了规避这样的常见误区,挖掘基给大家推荐几种为合理的补仓方法:

01 按比例分批补仓法

如果基金出现阶段性下跌的走势,可以先将加仓资金平均分成几份,再预设一个下跌幅度,净值每达到一个跌幅,就加一份仓,也就是基民们较常使用的“跌破百分比”补仓法。

举个例子:

可以将跌幅预设为5%,假如你的加仓资金一共有10000元,平均分成4份,每份就是2500元。那么当第一次下跌5%时,买入2500元;在此基础上如果再跌5%,继续买入2500元;以此类推,每跌去5%,就加仓2500元,一直到用完补仓资金,便开始静待市场反转。

至于这个跌幅的设置,可以是3%、5%、10%或者其他数值,需要根据市场环境、自身的风险承受能力和基金的特点来进行合理选择,每个人设定的目标值可能都不同。

但注意,这个目标值过大或过小都不好。如果预设的跌幅太大,则补仓时出手的机会就比较少,收集不了低位的筹码,便难以摊薄成本;而预设的跌幅过小,则在回调前期的买入可能过于频繁,子弹有可能早早打光。一般来说,可以参考基金的历史最大回撤来进行综合判断。

比如说下图某基金的历史最大回撤是24.96%,如果分4次补仓的话,可以考虑将跌幅预设在5%左右。

如果最大回撤相对较低,说明这可能是一个波动相对较小的产品,那么预设的跌幅目标值也可以相应小一些。

02 金字塔补仓法

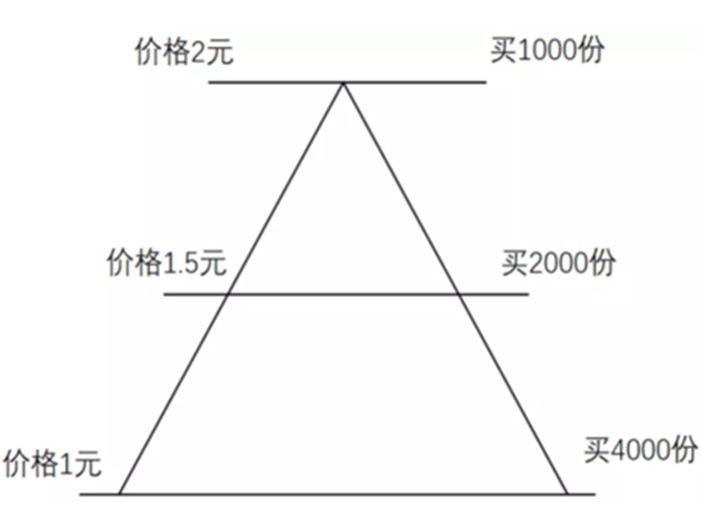

金字塔式策略分为买入和卖出策略两部分,买入采用正金字塔,卖出采用倒金字塔。

既然是补仓,我们在这里就重点讨论正金字塔策略,其核心的原理是:在高价位时买入较小仓位,低价位时买入较大仓位;价格下跌时买入数量逐渐增多,价格上升时买入数量逐步减少。该策略可以避免将大部分补仓资金买在相对高位上,有效摊薄成本。

如下图所示:

比如说假设成本在2元以上,跌到2元买入1000份(补仓2000元)、跌到1.5元买入2000份(补仓3000元)、跌到1元买入4000份(补仓4000元),实现低位多买。

(风险提示:以上数值仅作为举例,不构成投资建议)

这个方法相对来说更适合具有持续现金流的投资者,相较于操作简单的“按比例分批补仓法”,对投资者的要求也会更高。

首先,对于未来一段时间的价格走势需要做出判断;其次,还要大致估计未来价格底部与顶部,分配不同价位所对应的仓位。

如果判断与实际情况偏差较大,那么补仓的效果将受到一定影响。大体上来说,金字塔补仓法更适合震荡市。

03 定投式加仓法

如果有的朋友觉得上面两种方法都需要自己操作太麻烦,那么不妨考虑坚持定投。在看好基金长期表现的情况下,设定一个扣款金额和扣款频率,其他就交给时间。

用定投来解套到底有没有用呢?

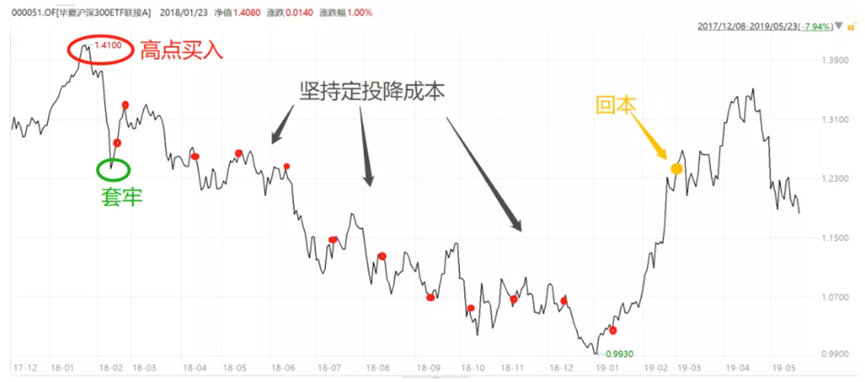

以沪深300ETF举例,如果我们运气极差,在熊市的高点套牢。

为了解套,我们采用定投式加仓法,从2018年2月12日开始,每月定投1000元补仓,坚持到2019年3月4日,我们的持仓就已经回本了,持有14个月成功解套。

数据来源:Wind

假如我们什么也不做,耐心持有呢?那我们只有等到2020年6月——下一轮牛市开启才能解套了,等待的时间长达29个月!

这便是定投的魅力。由于我们坚持定投,在下跌的过程中不断收集便宜的筹码,使得我们的持仓成本不断摊薄,因此我们根本不需要行情上涨到原先的初始位置,即可盈利。在18年熊市的高点买入沪深300ETF联接,通过坚持定投,将回本的持有时间缩短了一半以上。

换言之,如果你运气没那么差,买入的时点不是阶段最高点,那么情况可能会更好,等待的时间也有望更短。$睿远成长价值混合A(OTCFUND|007119)$$睿远成长价值混合C(OTCFUND|007120)$$睿远均衡价值三年持有混合A(OTCFUND|008969)$

仅供参考,不构成投资建议。

本文作者可以追加内容哦 !