物产中大,名字好熟悉,就是不知道它干嘛的。。。

01

物产中大基本财务数据

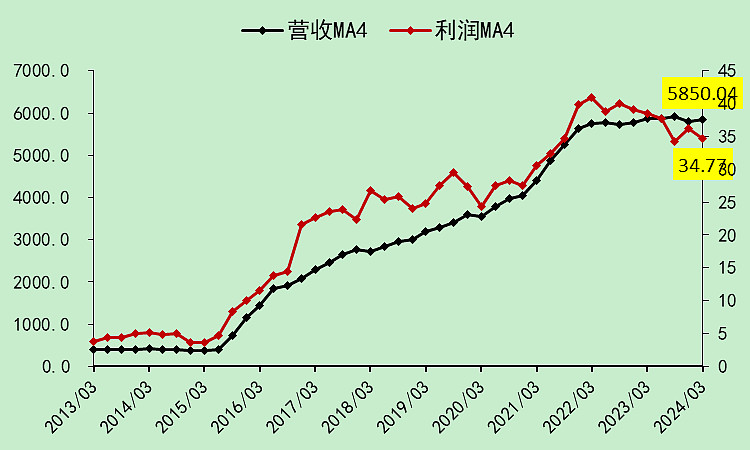

营收5850亿

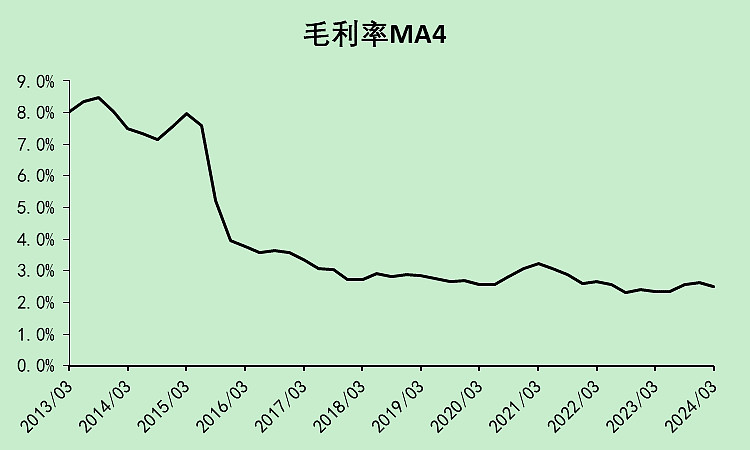

供应链集成服务,大概就是贸易业务吧,营收巨大,但利润很薄。

剩下的业务就是线缆、轮胎等等。看起来就让人提不起太大的兴趣。

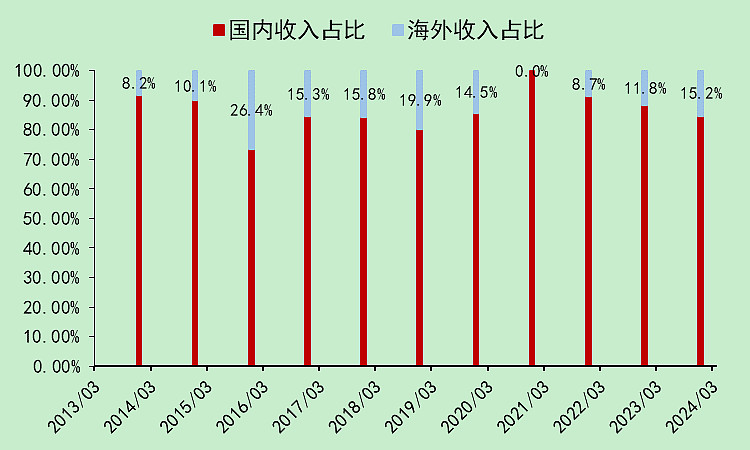

有一部分海外营收,涉及到跨境电商物流?说不定能蹭上概念,因为“海外仓”建设有政策支出。

整体毛利率2.50%。

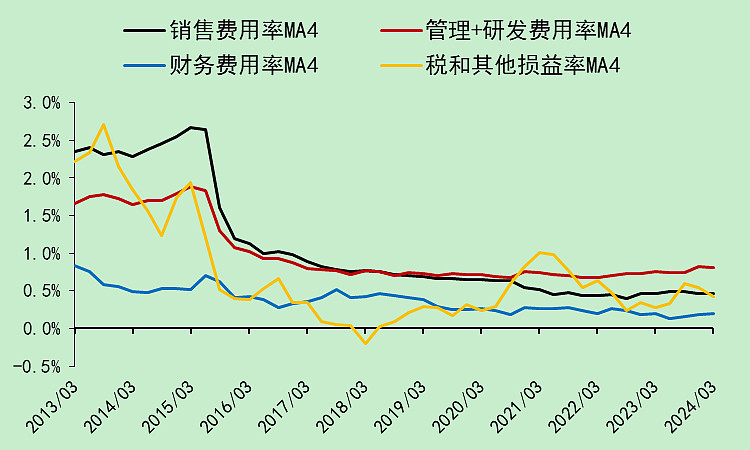

费用率都是很低的。

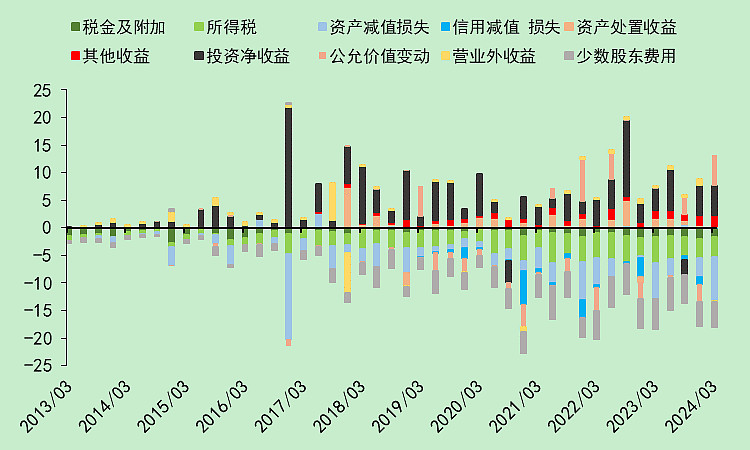

利润表里各种投资收益、资产减值,看起来很杂。

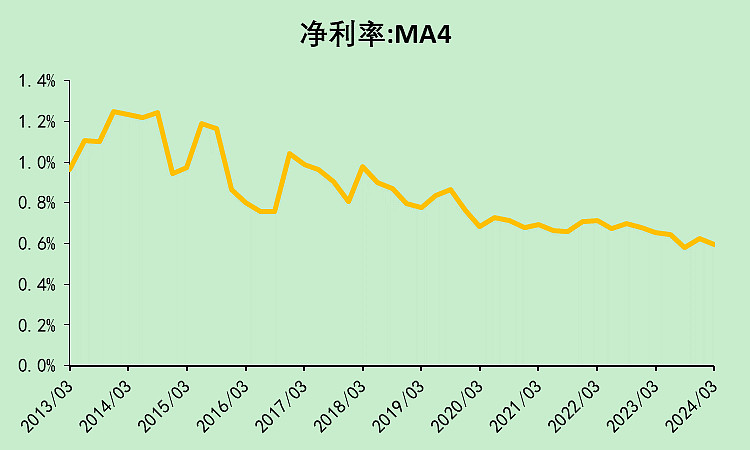

净利润率有下降的趋势,现在是0.59%。

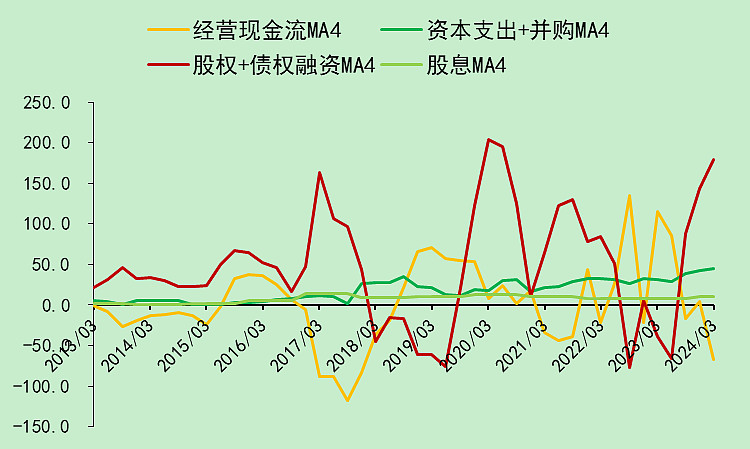

它的经营现金流不行,融资特别多。

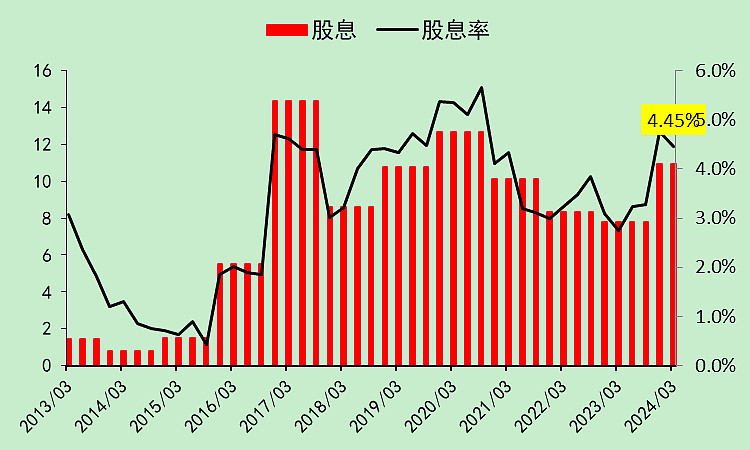

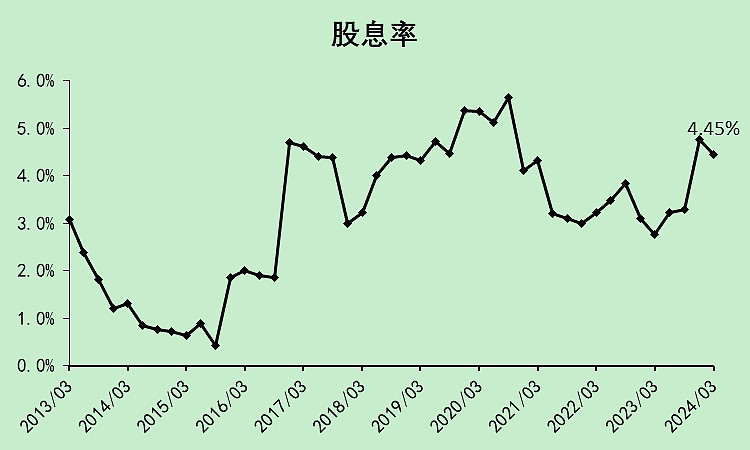

股息从2017年开始没增长了,不过它那会儿股息率就很高,所以即使现在下降了一点,还是有4.45%,比很多股票都要高。

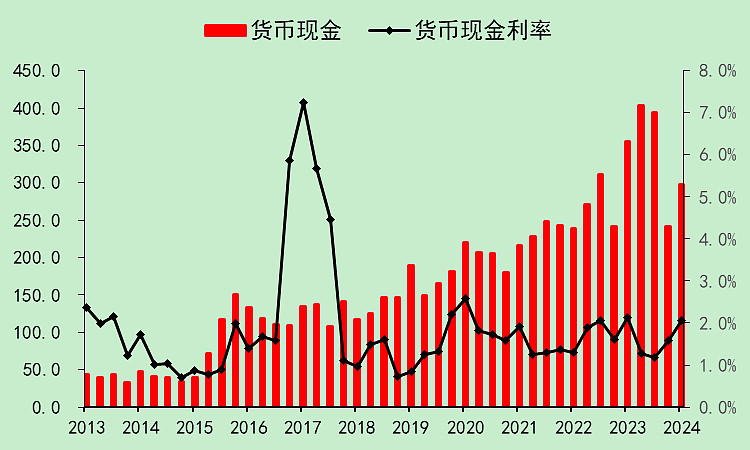

货币现金297亿,存款利率2.05%,还算正常。

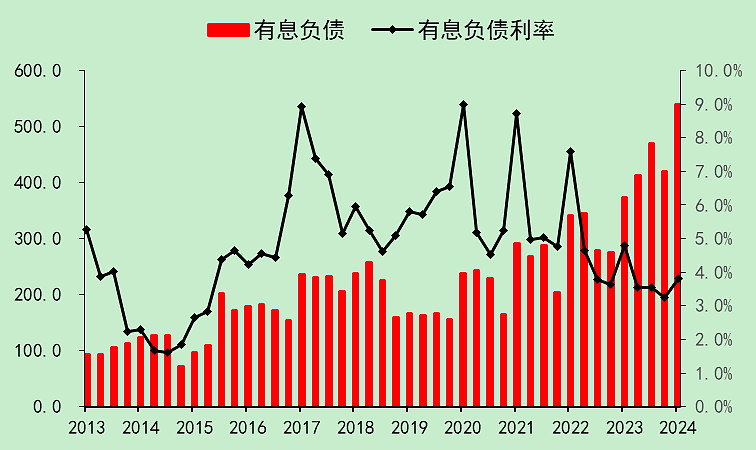

有息负债就比较坑了,最近这几年贷款比较多,有息负债已经高达539亿了,贷款利率是3.80%。

这里坐实了第一个严重的问题,负债越来越多!

换句话说,它这几年根本没赚到现金(利润有水分),只是拿了贷款给股东们发股息,这种股息弊端很明显!

固定资产有些增长。

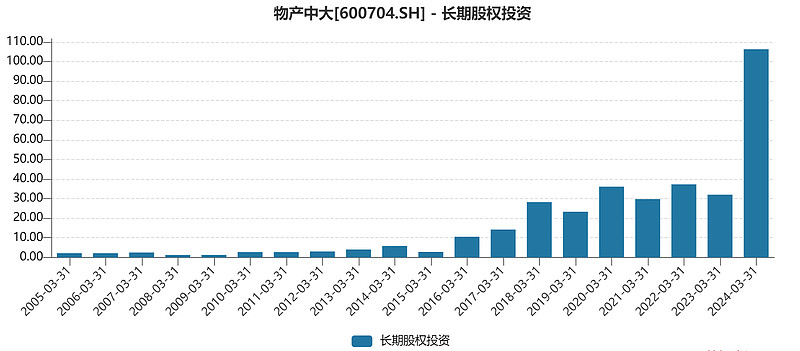

最近一年还增加了比较大的长期股权投资,

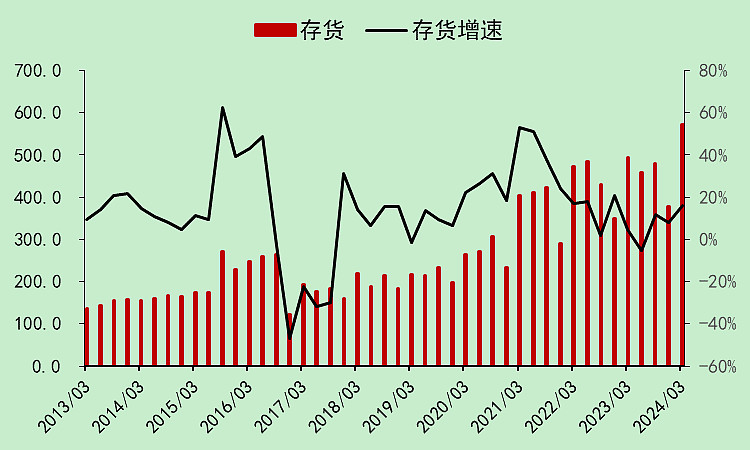

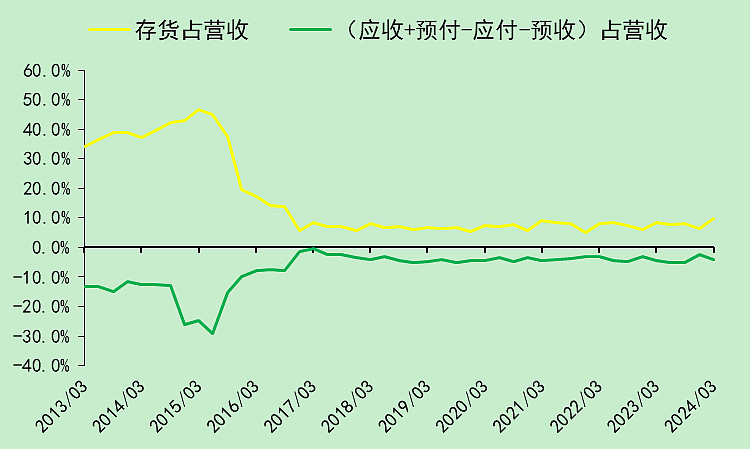

存货比较大,虽然贸易业务的特性就是会有大量的存货积累,但这种业务大幅消耗现金流也是事实,是非常差的业务。

应收应付预收预付的金额都在几百亿的规模,综合下来,是占用了上下游的资金,说明有一定的行业地位。

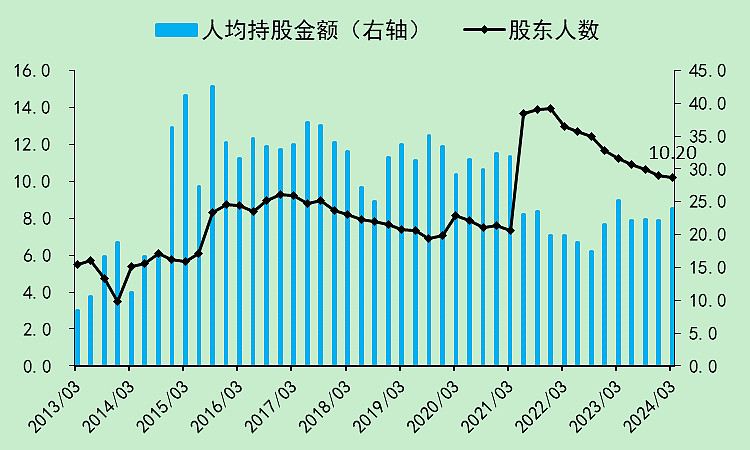

股东人数从2022年一季度开始下降,连续9个季度下降,但还没有回到2021年一季度。那一波拉升套住的还在慢慢割肉。

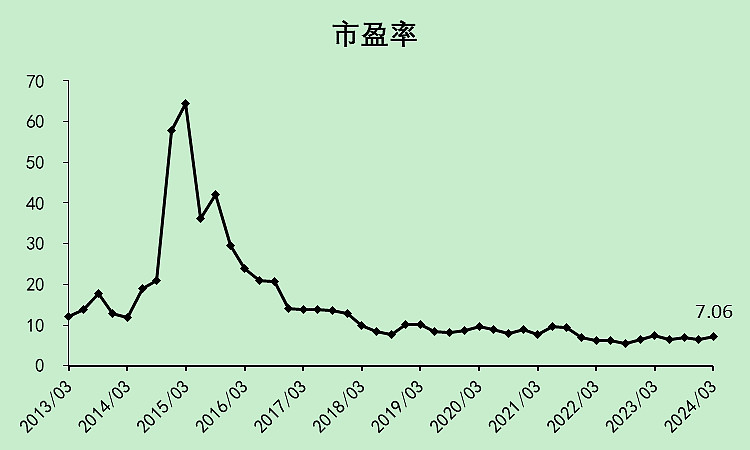

市盈率7.05倍,考虑到现金流比较差,利润有水分,所以市盈率参考意义不大。

股息率4.45%,在没有定增的情况下,对吃息佬还算是不错的。但问题是它有定增。

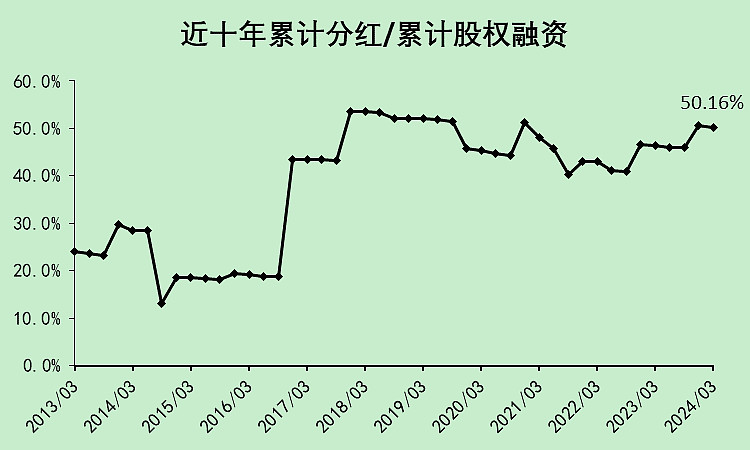

分红融资比一直上不去,可以认为它分红的钱,是定增款变出来的。再加上它在不断贷款,所以这个分红的意义不大。

02

物产中大自由现金流

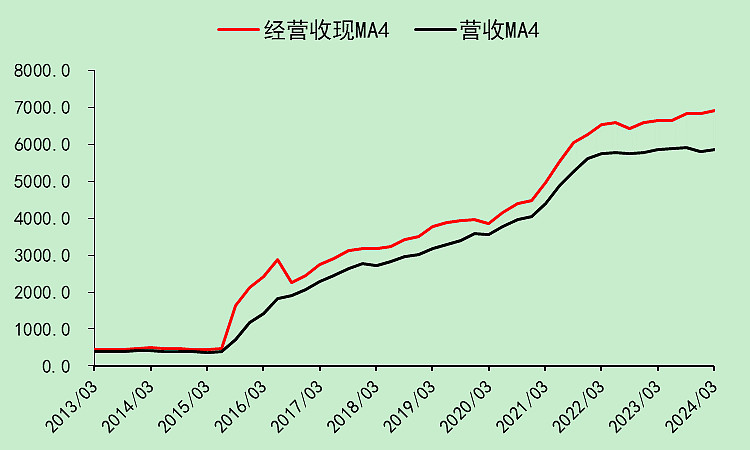

经营收现是真的。

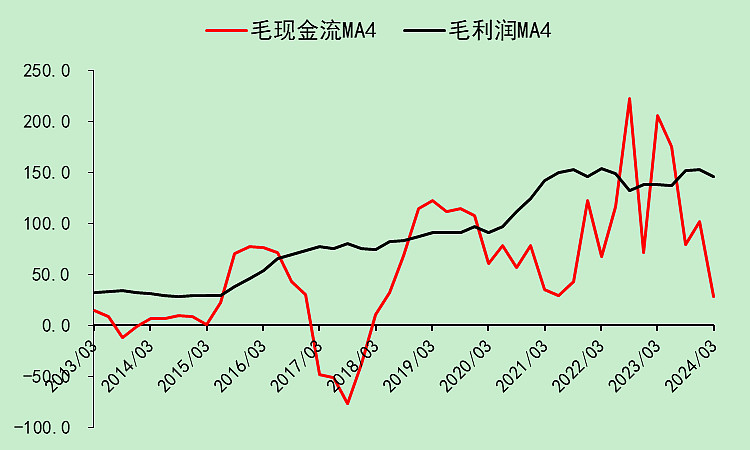

但是毛现金流巨差,这就是它现金流差的源头,很多货都变成了存货。

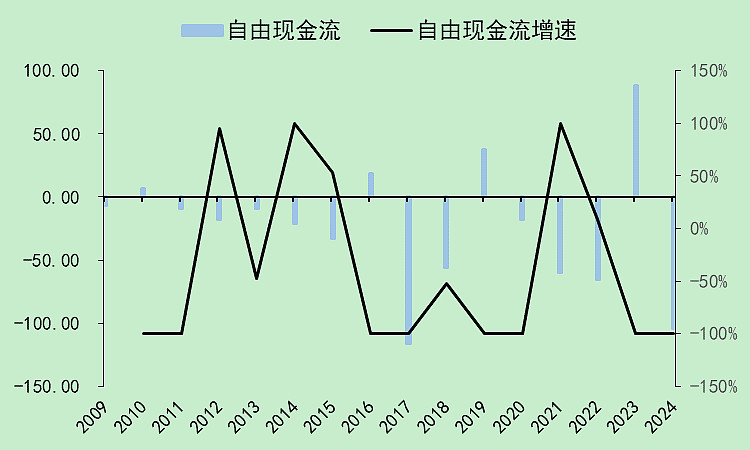

自由现金流拉胯。

03

物产中大总结

我觉得很多人拿着它,应该是吃息的。

但实际上它的分红,来自于定增款置换,以及贷款。

它的现金流实在是不行,当然这个问题是业务模式导致的,但为什么要买这种业务模式呢?

$物产中大(SH600704)$

评价:30分,建议持有的找机会换股,还没买的不用考虑。

当然,持有的也不用太担心,它应该跌不到哪儿去。要是蹭上个概念,说不定会拉升一把,但拉升完建议换股!

天下何处无分红股,何必单恋物产中大?

本文作者可以追加内容哦 !