高通(QCOM.O)于北京时间 2024 年 8 月 1 日上午的美股盘后发布了 2024 年第三财年报告(截止 2024 年 6 月),要点如下:

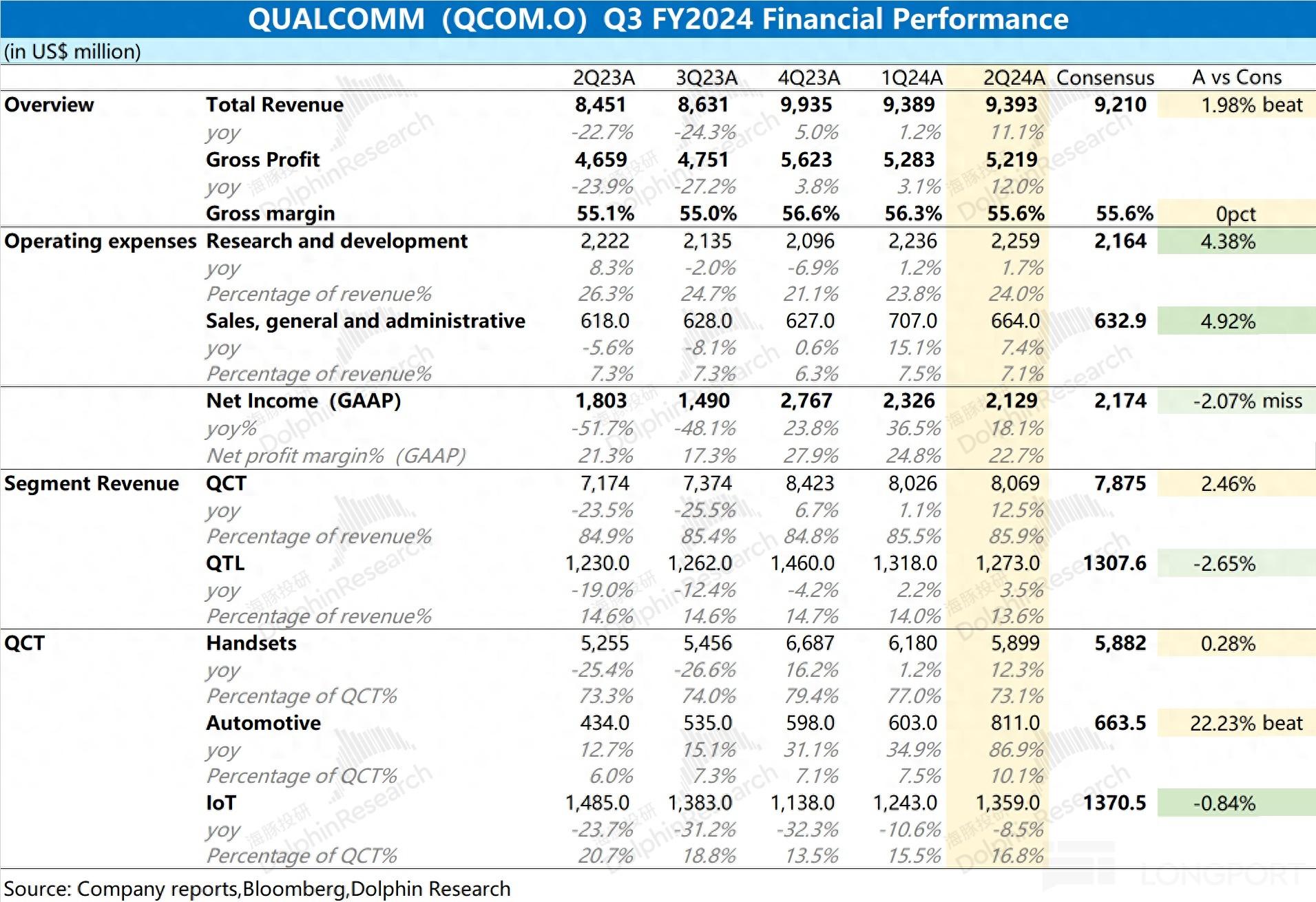

1、整体业绩:收入&利润,基本符合预期。高通在 2024 财年第三季度(即 24Q2)实现营收 93.93 亿美元,同比增长 11.1%,略好于市场预期(92.10 亿美元)。公司本季收入增速提升,主要受益于智能手机业务和汽车业务的增长;公司在本季度实现净利润 21.29 亿美元,同比增长 18.1%,略低于市场预期(21.74 亿美元),同比增长主要来自于收入端的拉动。

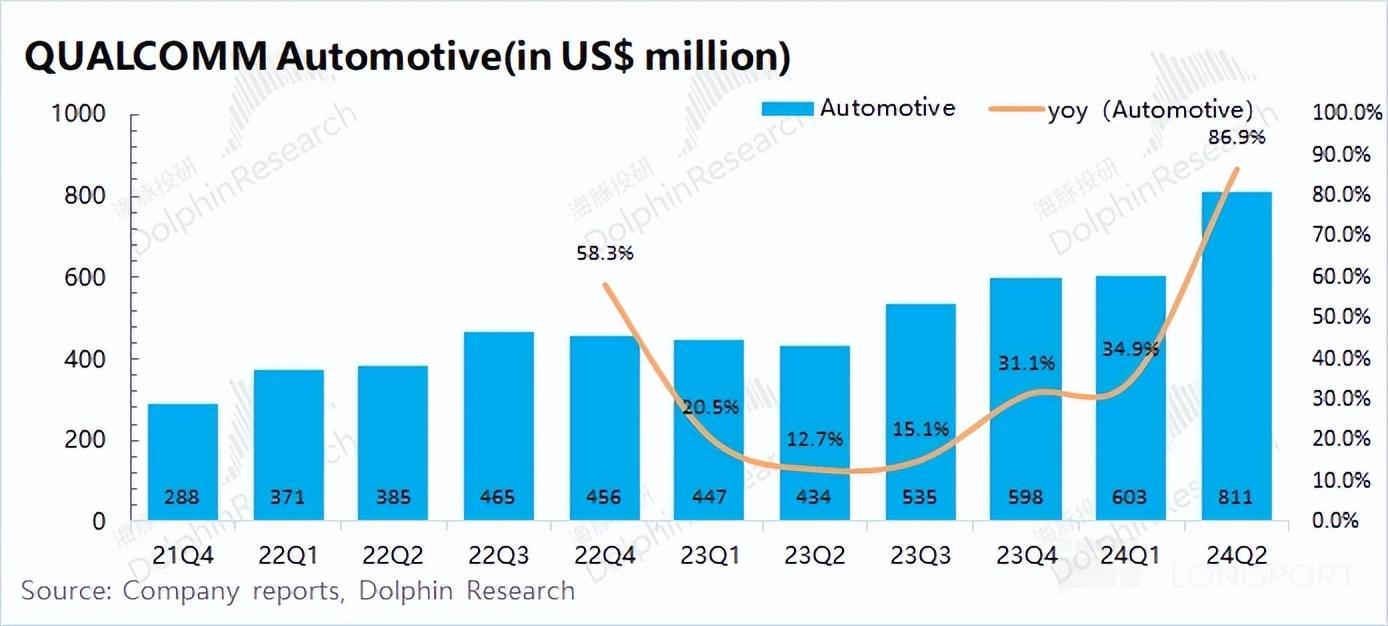

2、各业务细分:手机和汽车,都有增长。手机当前仍是公司各业务中的最大项,占比超过 60%。虽然手机业务同比有所增长,但仍相对偏低,主要还是受行业需求不足的影响。汽车业务本季度增速达到 86.9%,但由于占比还不足一成,对公司业绩影响相对较小。

3、高通业绩指引:$高通.US 2024 财年第四季度(即 24Q3)预期收入 95-103 亿美元(市场预期 97 亿美元)和调整后利润为每股 2.45 美元至 2.65 美元(市场预期的 2.48 美元)。

海豚君观点:高通本次财报整体符合预期。

公司本季度在收入端和利润端,都基本符合指引预期,同比增长主要来自于手机及汽车业务的带动。结合公司给出的下季度指引情况:2024 财年第四季度(即 24Q3)预期收入 95-103 亿美元(市场预期 97 亿美元)和调整后利润为每股 2.45 美元至 2.65 美元(市场预期的 2.48 美元)。收入和利润在下季度都将迎来回升,但与市场预期相近。

海豚君认为随着下半年公司新品发布及手机等客户的需求回暖,公司业绩将有所提升。但从公司指引看,整体回暖节奏基本符合市场预期。虽然 AI PC 等市场能给公司带来新的增量,但由于当前手机业务占公司 6 成以上,手机市场的表现直接影响公司最终的业绩情况。

在经历股价调整后,当前公司 PE 回到 20 倍下方,处于相对中性位置。但如果要进一步打开上涨空间,仍需要手机或 AI 方面给出更超预期的表现。

以下是海豚君对高通财报的具体分析:

一、整体业绩:收入&利润,基本符合预期

1.1 收入端

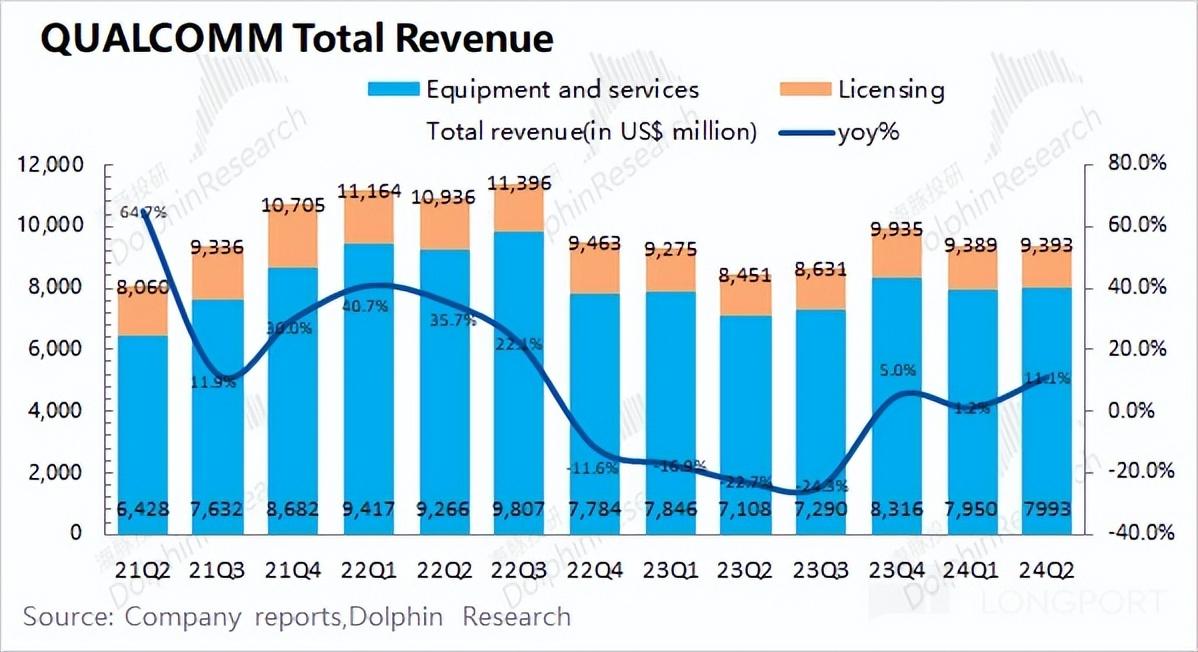

高通在 2024 财年第三季度(即 24Q2)实现营收 93.93 亿美元,同比上升 11.1%,略好于市场预期(92.10 亿美元)。公司本季收入增速加快,主要得益于智能手机业务和汽车业务的带动。

1.2 毛利端

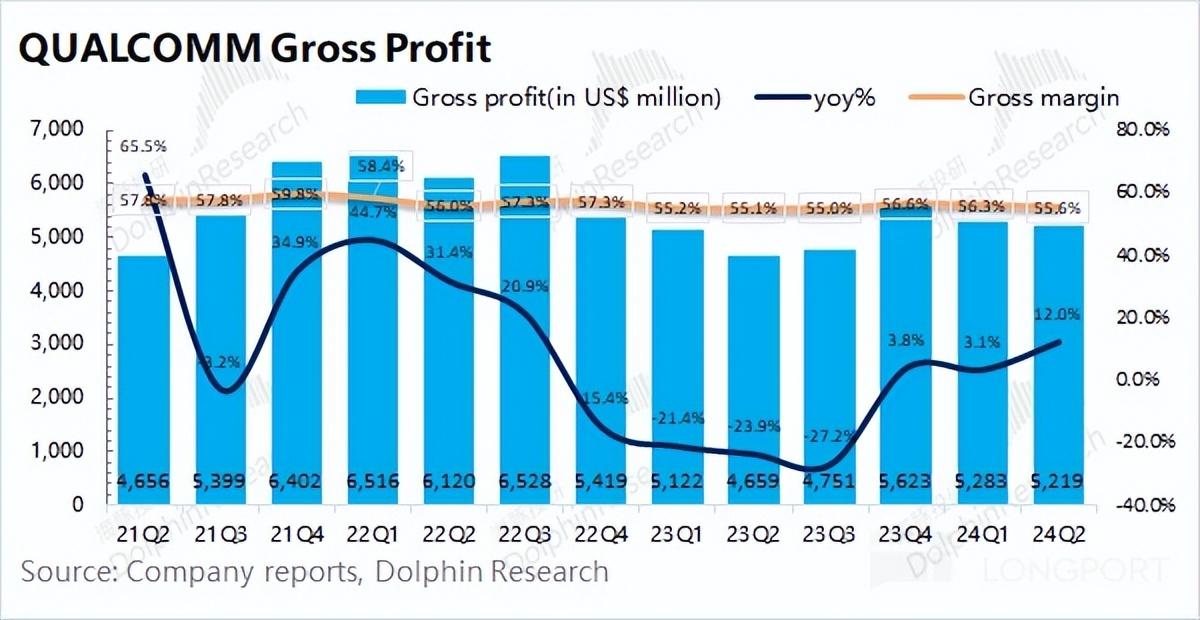

高通在 2024 财年第三季度(即 24Q2)实现毛利 52.19 亿美元,同比增长 12%。毛利端同比增速快于收入端,主要是因为毛利率同比有所回升。

高通在本季度的毛利率为 55.6%,同比上升 0.5pct,符合市场预期(55.6%)。公司毛利率保持相对稳定,维持在 55% 以上,这也体现公司在产业链中的话语权。随着手机市场的回暖,公司毛利率也有望迎来回升。

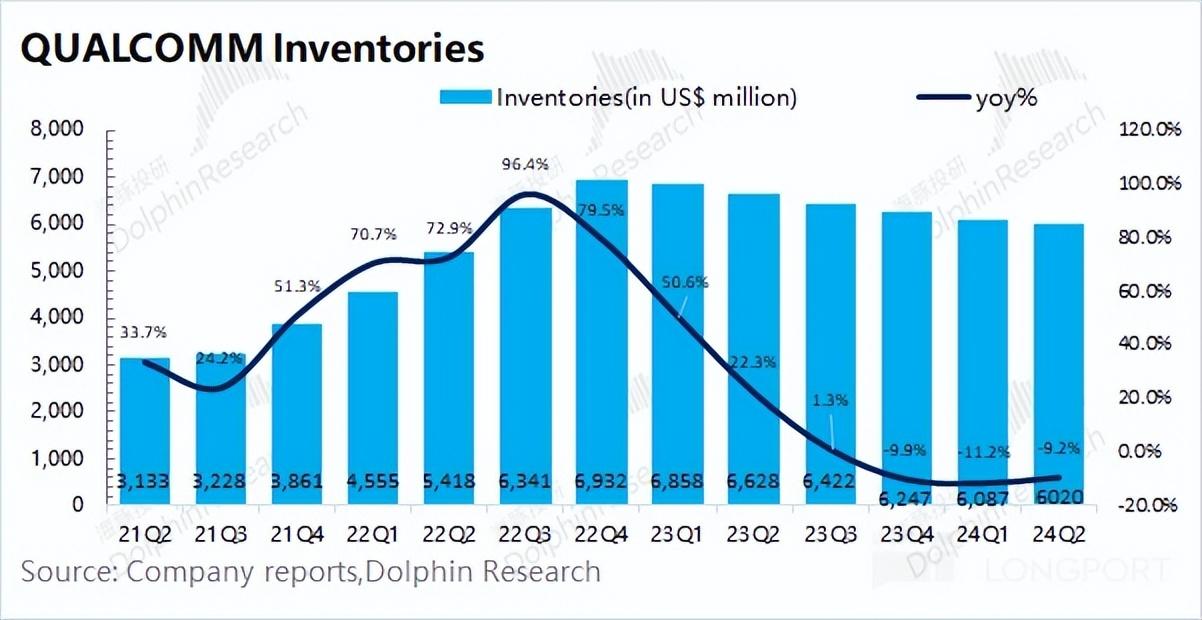

高通在 2024 财年第三季度(即 24Q2)的存货有 60.2 亿美元,同比下滑 9.2%。虽然公司存货状况继续改善,但相对较高的存货,仍影响了毛利率的回升状况。

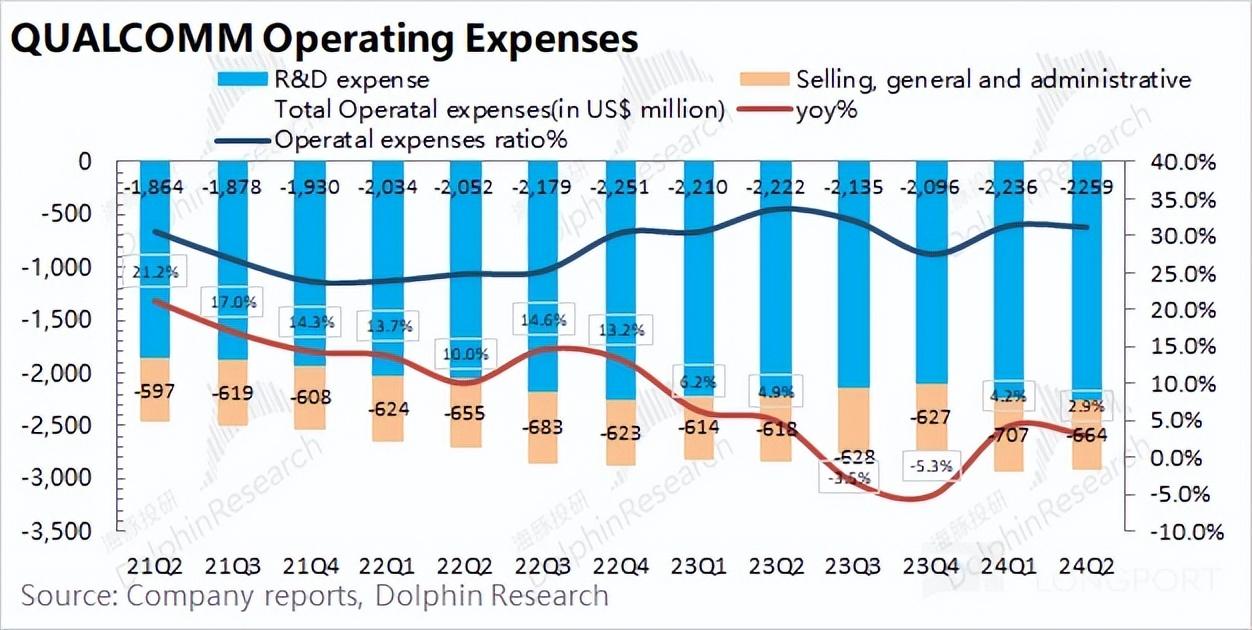

1.3 经营费用

高通在 2024 财年第三季度(即 24Q2)的经营费用为 29.23 亿美元,同比增长 2.9%,销售费用及研发费用都有不同程度的增长。

具体费用端情况,拆分来看:

1)研发费用:本季度公司的研发费用为 22.59 亿美元,同比增长 1.7%。作为科技公司,研发费用仍是公司投入的最大项,同比变化不大;

2)销售及管理费用:本季度公司的销售及管理费用为 6.64 亿美元,同比增长 7.4%,销售等费用情况与营收情况有一定相关性。

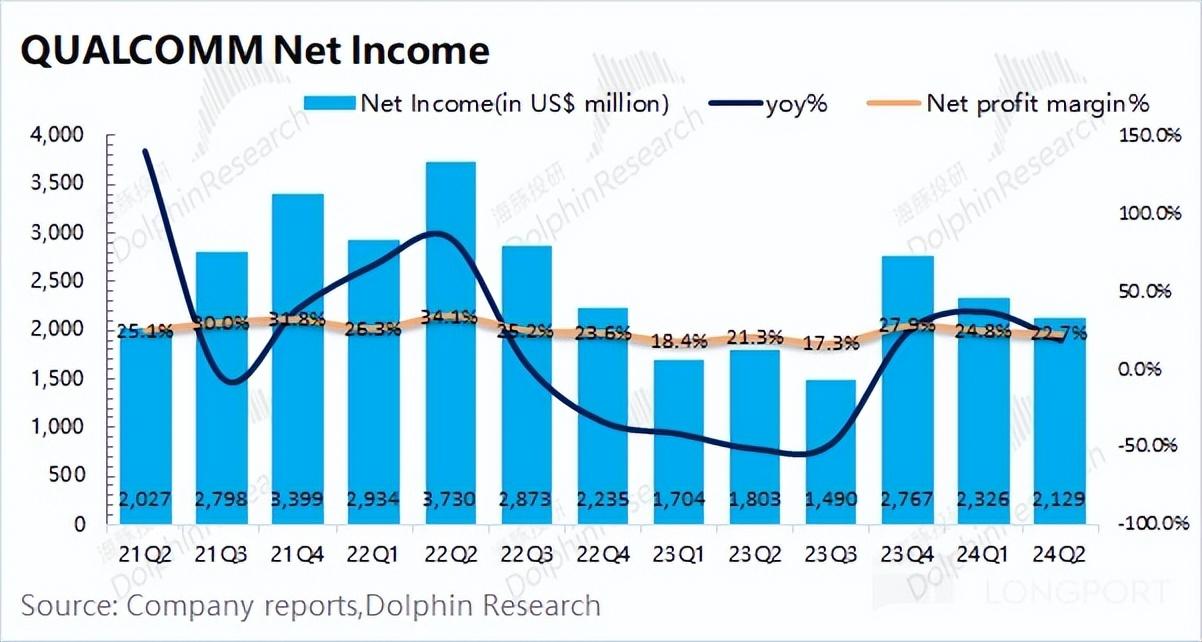

1.4 净利润

高通在 2024 财年第三季度(即 24Q2)实现净利润 21.29 亿美元,同比增长 18.1%,略低于市场预期(21.74 亿美元)。本季度净利率 22.7%,盈利能力维持在 20% 水平。

在剔除掉投资收益等非经营性的影响后,公司本季度的核心经营净利润和去年同比有所提升,主要受益于安卓手机出货量的回升,但公司业绩仍未从底部走出。

二、各业务细分:手机和汽车,都有增长

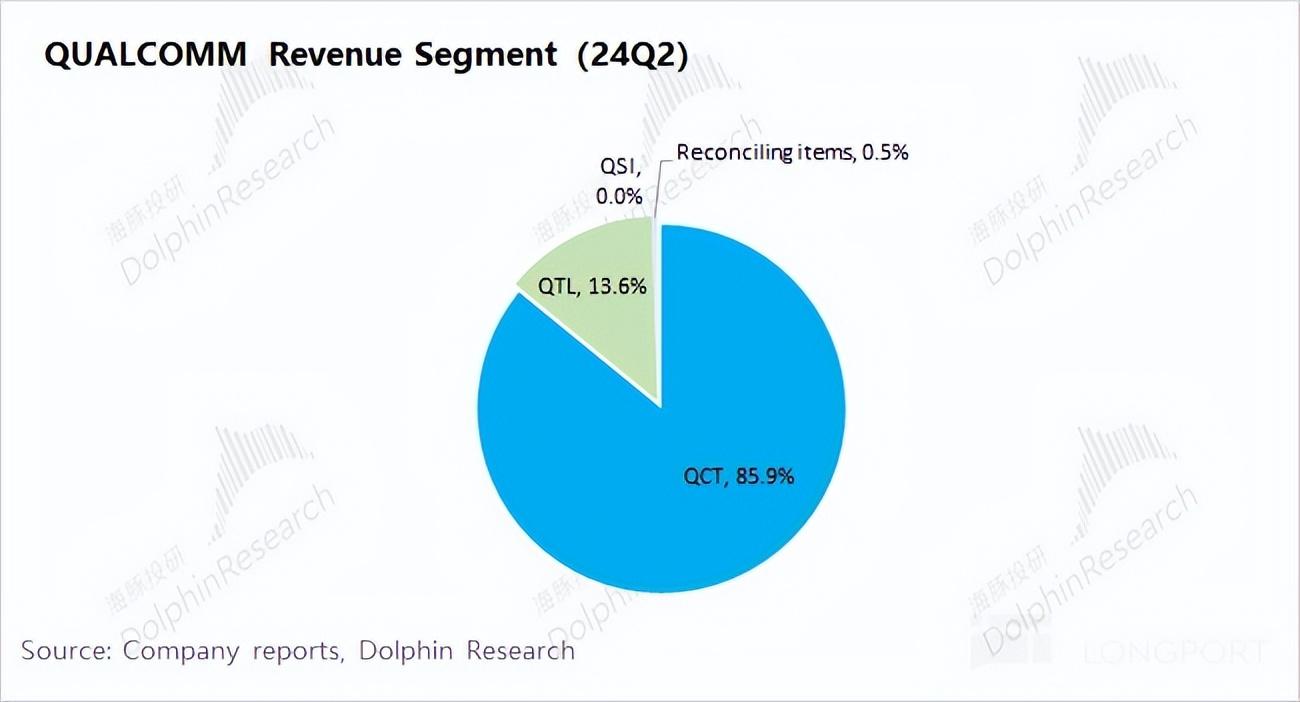

从高通的分业务情况看,本季度 QCT(CDMA 业务)仍是公司最大的收入来源,占比达到 85.9%,主要包括芯片半导体业务;其余的收入则主要来自于 QTL(技术授权)业务,占比在 13.6% 左右。

QCT 业务是公司最重要的部分,具体细分来看:

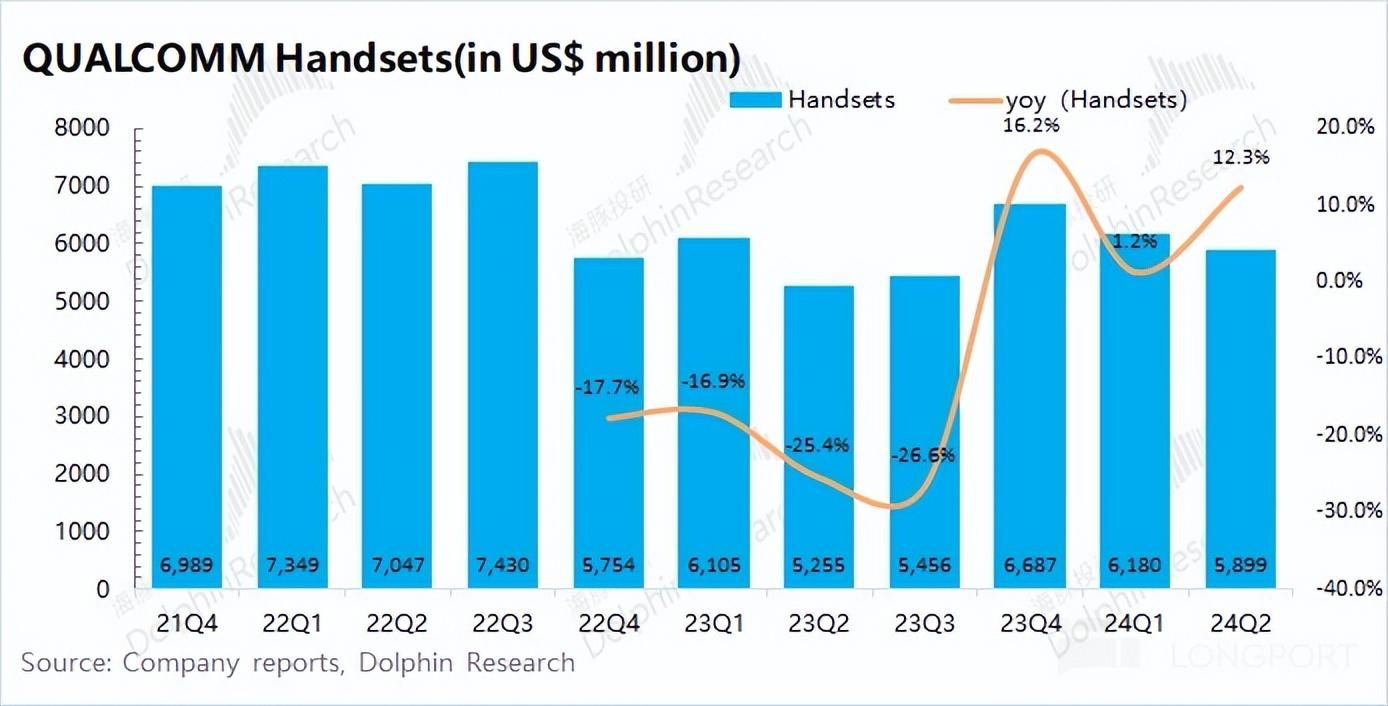

2.1 手机业务

高通的手机业务在 2024 财年第三季度(即 24Q2)实现营收 59 亿美元,同比增长 12.3%。季度增长主要来自于中国安卓厂商的需求回升,但仍处于相对低位。

在同比增长的 6 亿多美元中,主要包括OEM 厂商的芯片出货量增加的 4.43 亿美元和更高级别骁龙产品增加的 1.59 亿美元。

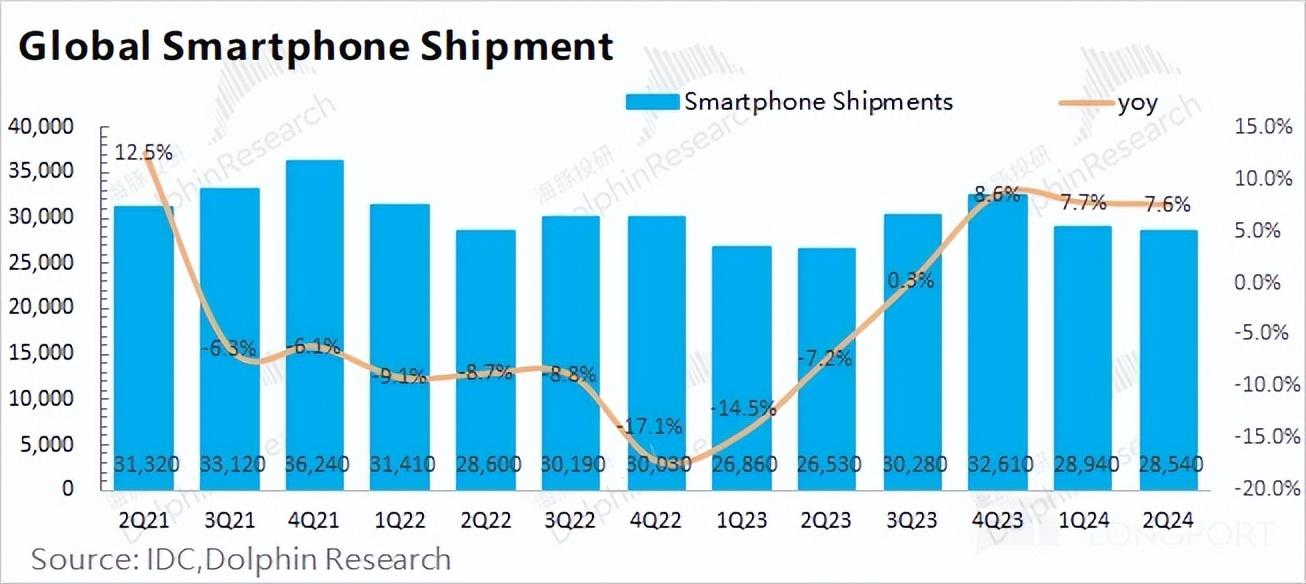

从行业数据看,2024 年二季度全球智能手机出货量为 2.85 亿台,同比增长 7.6%,增速相对平稳。虽然手机出货量从底部有提升,但仍然相对较低,仍在 3 亿台下方。这主要还是因为手机市场整体需求当前仍然偏弱。

手机业务在 QCT 业务中占比达到 7 成以上,而对高通整体业绩的影响也达到了 6 成以上。而在今年 10 月,公司将展示下一代骁龙 8 旗舰移动平台的细节,这是首款高通 OryonCPU 提供支持的平台,结合了 NPU AI 功能。只有手机业务明显回暖,公司的业绩才能有较大提升。

2.2 汽车业务

高通的汽车业务在 2024 财年第三季度(即 24Q2)实现营收 8.11 亿美元,同比增长 86.9%。汽车业务是公司主要业务中增速最快的一项,增长主要来自于搭载我们骁龙数字座舱产品的新车需求增加。

虽然公司的汽车业务依旧着较高的增速,但汽车业务当前在公司总收入的占比仍不足 10%,对公司整体业绩影响相对较小。

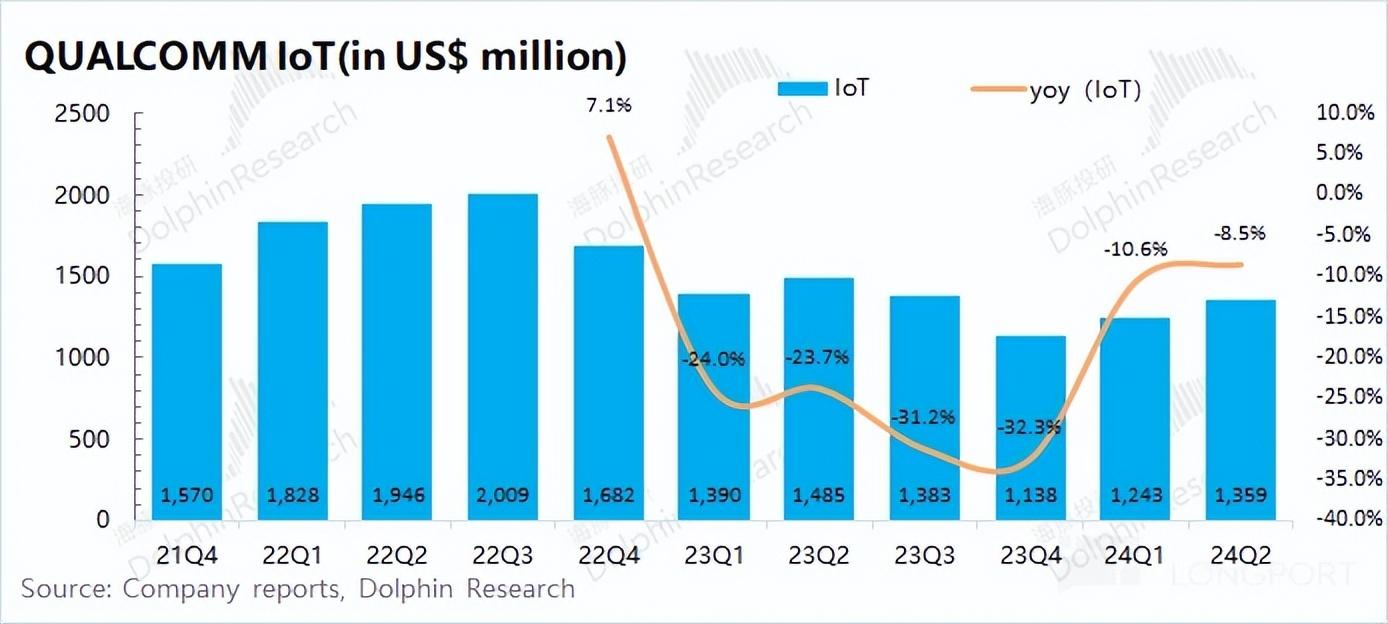

2.3 IoT 业务

高通的 IoT 业务在 2024 财年第三季度(即 24Q2)实现营收 13.59 亿美元,同比下滑 8.5%。IoT 业务跌幅有所收窄,但仍未扭转下滑的局面。当前 XR 等消费电子类产品的需求低迷是 IoT 业务下滑的主要因素

高通的 IoT 业务主要包括消费类电子产品、边缘网络类和工业类产品。而从公司财报看,公司对 Copilot+ PCs 提供支持的高通骁龙 X 系列平台也被列在 IoT 业务中。随着 AI PC 等需求的增加,IoT 业务有望重回增长。

<本篇完>

本文作者可以追加内容哦 !