天天财经讯,贵阳银行股份有限公司(下称贵阳银行)于7月30日披露了一起历经三年的诉讼案结果——赢了官司却输了投资。

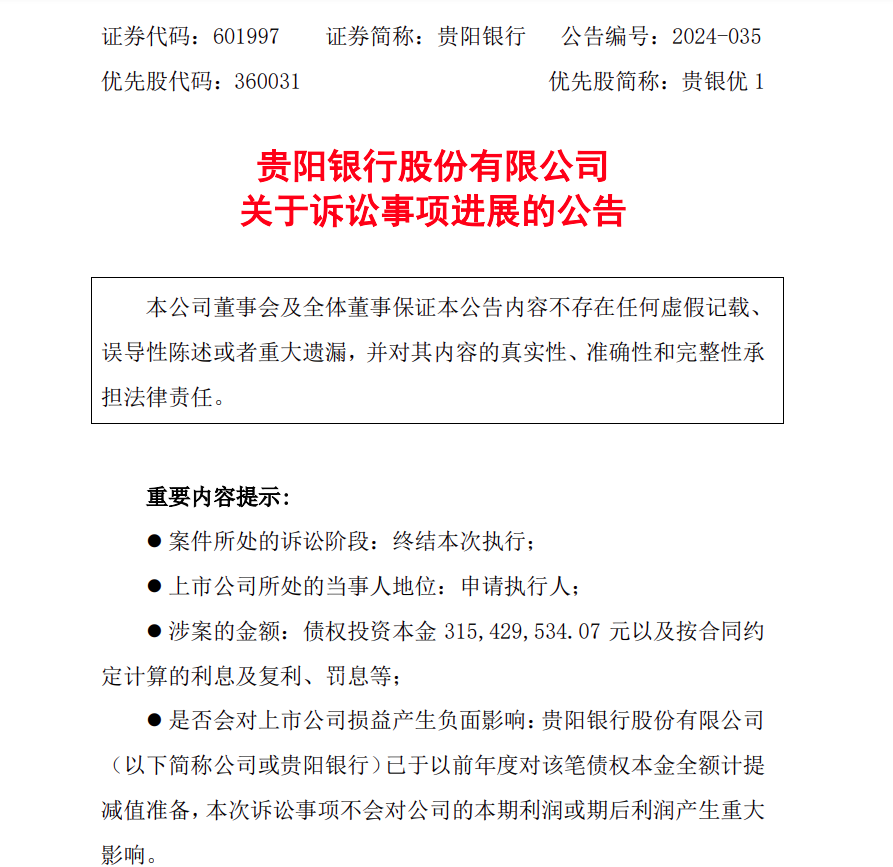

贵阳银行表示,已于以前年度对该笔债权本金全额计提减值准备,本次诉讼事项不会对公司的本期利润或期后利润产生重大影响。

3.15亿房地产贷款“打水漂”

这是一起房地产贷款纠纷案。在该起案件中,贵阳银行为申请执行人,其与贵州九州名城房地产开发有限公司(下称九州名城)等的合同纠纷一案前后耗时三年,涉案金额约为3.15亿元,包括债权投资本金及相关利息、复利和罚息等。

如今随着一纸裁定书,宣告这笔3.15亿元的债权执行暂告终结。

梳理贵阳银行自2021年6月陆续公布的关于诉讼事项的4份公告和相关年报来看,这笔贷款是贵阳银行11年前“借道”信托发放,逾期后打官司追债三年,如今虽获胜诉但追债难度重重。

2013年12月,贵阳银行根据签订的《信托受益权转让合同》,支付转让价款5亿元取得该信托项下的全部信托受益权及相关权利。该信托项下对应的底层资产为2013年9月九州名城作为借款人取得的金额5亿元、期限3年的委托贷款,经办行为贵阳银行瑞南支行。

2018年,根据《债权转让暨现状分配协议》,贵阳银行取得上述委托贷款债权、追索权、担保权利及其他一切相关权益。

为了保证这笔贷款的安全性,贵阳银行采取了四重保障:

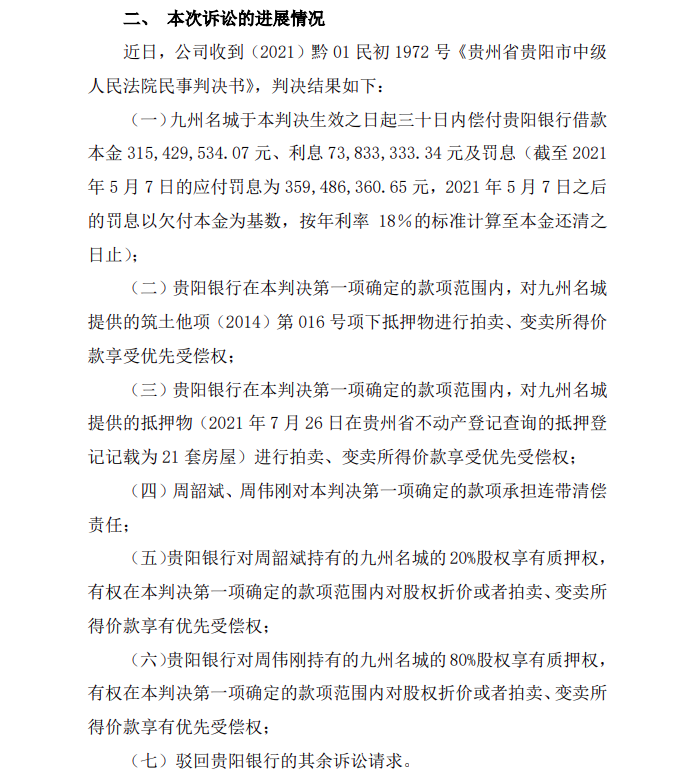

首先,贵阳银行瑞南支行分别与九州名城股东周伟刚、周韶斌签订自然人连带责任《保证合同》。

其次,周伟刚、周韶斌以其持有的九州名城股权作质押。

第三,合同约定以九州名城名下贵阳市三马片区 60、61、62 地块土地使用权作抵押担保,并办理了土地抵押登记。

最后,为了进一步保障债权实现,九州名城追加提供在建工程抵押,并办理了在建工程抵押登记。

即便如此,九州名城最终未按照合同约定履行还款义务,贵阳银行为了追债,2021年向贵阳市中级人民法院提起诉讼,请求法院判令九州名城立即偿还债权本金3.15亿元,及按合同约定计算的利息、罚息、复利、违约金等7563万元,总计金额近4亿。

2022年7月,贵阳银行发布公告称,一审法院判决支持了公司的部分诉讼请求,但被告偿债能力及抵押物的变现时间仍存在不确定性。

2023年4月,贵阳银行对外披露该项诉讼的终审结果,九州名城需在30日内向贵阳银行偿还本金3.15亿元、利息7383.33万元及复利、罚息等。虽然得到法院的支持,但贵阳银行并未拿到应有的赔偿,于是在2023年6月30日向法院申请对九州名城进行强制执行,后者依法立案受理并采取了相关执行措施。

2023年5月,有投资者在互动平台问询贵阳银行,“对九州名城的诉讼已经结案,请问执行中遇到困难了吗?能否顺利执行呢?”

贵阳银行当时回复:九州名城目前已二审终审判决,抵押物尚待执行,收回金额尚不确定。

直到这次的最新公告,贵阳银行正式宣布全部贷款“打了水漂”:贵阳市中级人民法院认为,经穷尽财产调查措施,已发现的财产均已处置完毕,未发现被执行人有其他可供执行的财产,被执行人暂无财产可供执行,裁定终结本次执行程序。

不过法院在《执行裁定书》中也指出,被执行人负有继续向贵阳银行履行债务的义务,贵阳银行发现被执行人有可供执行财产的,可向法院申请恢复执行且不受申请执行时效期间的限制。贵阳银行工作人员也表示该行不会放弃自身权利。

天眼查显示,目前九州名城已被列为失信被执行人、被执行人,被限制高消费且有两个破产重整案件。律师分析认为,被列入失信被执行人的原因包括有履行能力但拒不履行判决义务、违反财产报告制度等,叠加九州名城目前仍有较多恢复执行的案件,这在一定程度上说明该公司很可能仍有可供执行的财产待进一步深挖。

据贵阳银行年报,2020年该行当期计提的信用减值损失为53.32亿元,较2019年增加了10.15亿元。这是贵阳银行自2013年以来计提信用减值损失最多的一年。

2023年,贵阳银行信用减值损失48.98亿元,同比增长约14.3%。其中计提发放贷款及垫款减值损失41.74亿元,同比增长了35.58%。

不良率、不良贷款余额双双上升

贵阳银行成立于1997年,是中西部首家A股上市城商行以及贵州省首家登陆A股资本市场的金融企业。截至2024年3月末,该行资产总额7239.44亿元,存款总额为4052.18亿元,贷款总额为3305.02亿元。

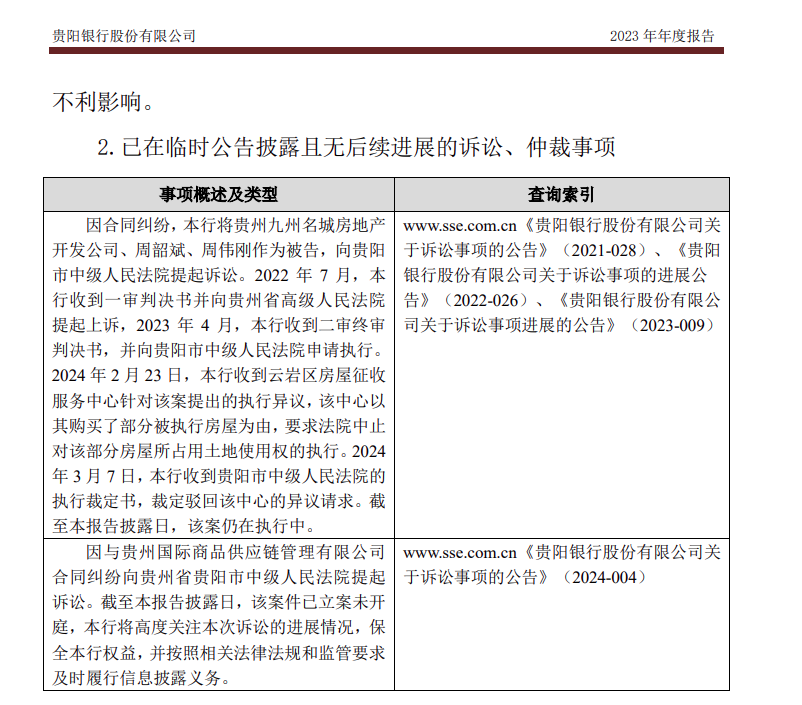

对于贵阳银行的投资者来说,坏消息上述这不止一个。今年2月,贵阳银行与贵州国际、王文银及其关联公司正威集团的诉讼案,涉及的贷款本金、票据垫款本金、利息、复利、罚息等合计16.58亿元。由于贵州国际未按合同约定按时归还相关借款本息,贵阳银行对相关人员发起诉讼,而目前王文银和他的“帝国”正处于风雨飘摇中。

尽管贵阳银行表态称上述两个“响雷”不会对本期利润或期后利润产生实质性影响,但事实上,这两笔共计19.73亿元的贷款直接超出了贵阳银行今年一季度15.49亿元的净利润。

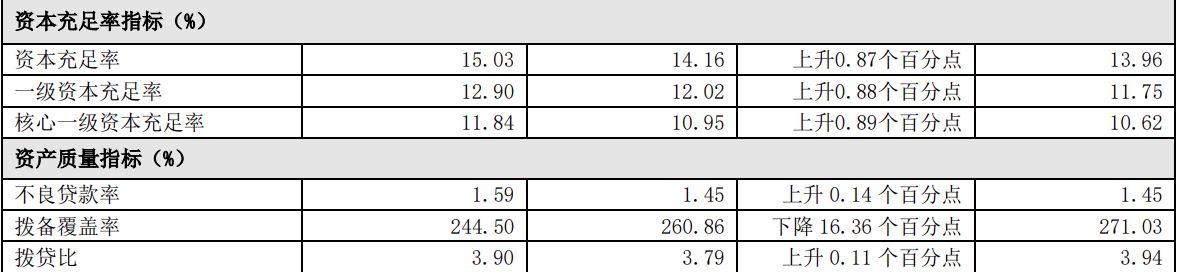

截至2023年底,贵阳银行营收、净利润双降,利息净收入和手续费及佣金净收入同步下滑。这一情况在今年第一季度仍未得到扭转,营收和净利润分别同比下降了2.51%和3.65%。

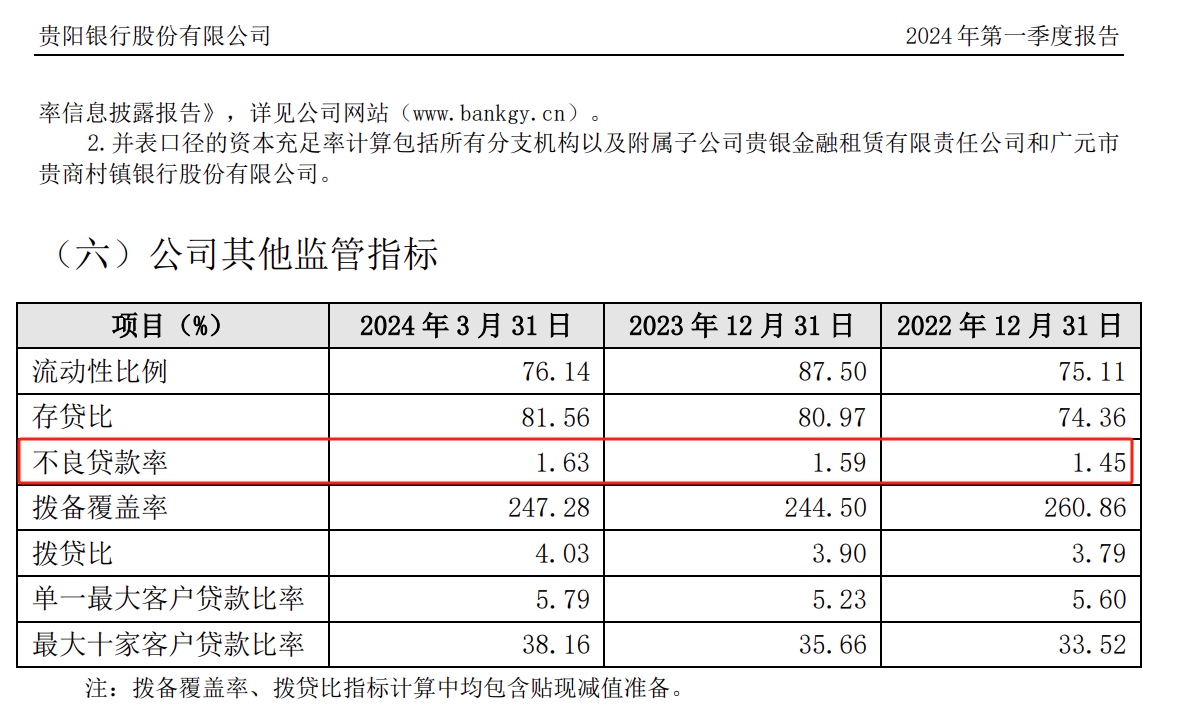

同期内该行不良贷款余额51.65亿元,较年初增加10.12亿元;不良贷款率1.59%,较年初上升0.14个百分点;拨备覆盖率为244.50%,较2022年末下降16.36个百分点;关注类贷款余额92.65亿元,较年初增长11.26亿元。

一般而言,关注类贷款增长较为显著,可能预示未来不良贷款的潜在增长,对银行的资产质量构成直接威胁。

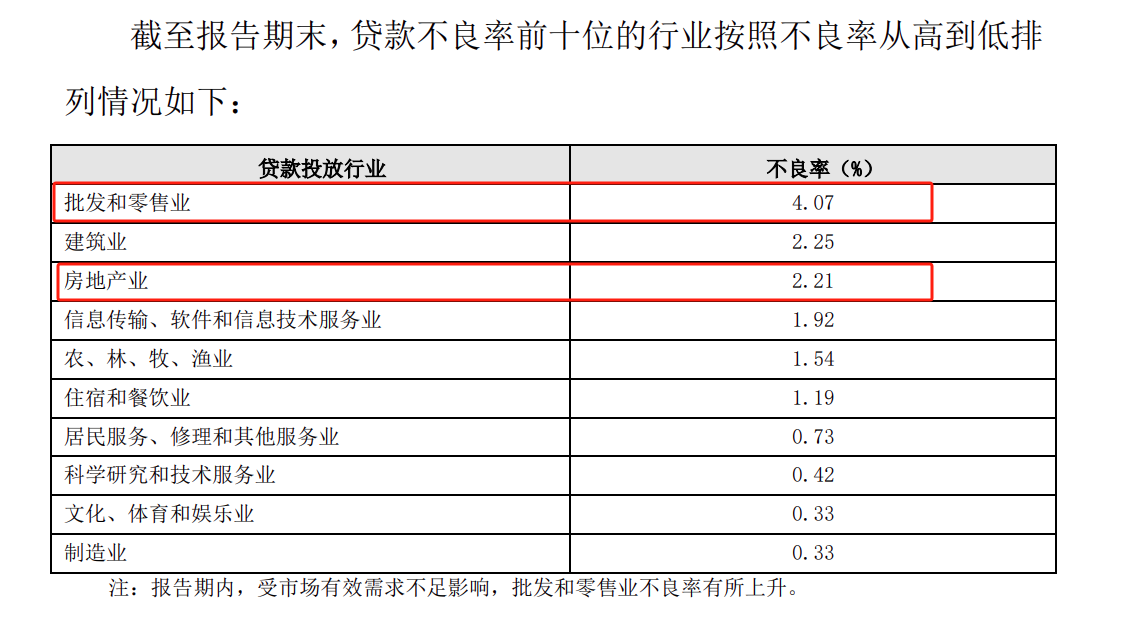

从资产质量来看,该行投向房地产行业的贷款资产质量有所好转,房地产贷款的不良率由2020年的6.33%降至2023年的2.21%。

但该行整体的资产质量有持续恶化的趋势,截至2023年底,其批发和零售业不良贷款激增11.10亿元,不良率提升了2.11个百分点至4.07%。另外截至2024年3月末,贵阳银行的不良贷款率为1.63%,较2023年底的1.59%增长了0.04个百分点;不良贷款总额为53.87亿元,较年初增长2.22亿元。不良率、不良贷款余额双双上升。

此外,存款增长乏力也是贵阳银行近年来面临的挑战。2021年-2023年贵阳银行经营活动现金流量净额持续为负,同时该行存款结构发生明显变化,定期存款占比上升。

对于贵阳银行来说,如何在息差收窄背景下优化存款结构、多措并举推进重点领域不良清收处置,加大不良处置力度、改善流动性管理,仍是其亟需解决的难题。

本文作者可以追加内容哦 !