$上证指数(SH000001)$ $航天科技(SZ000901)$ $锦龙股份(SZ000712)$

8月金股大数据出炉 电子断层领先 中信、银河、华泰被推荐

当天买卖拒绝套牢,这些ETF可T+0

A股在7月末强势“七翻身”,8月首个交易日缩量调整,当下投资者该买什么股?券商8月金股大数据及时出炉。

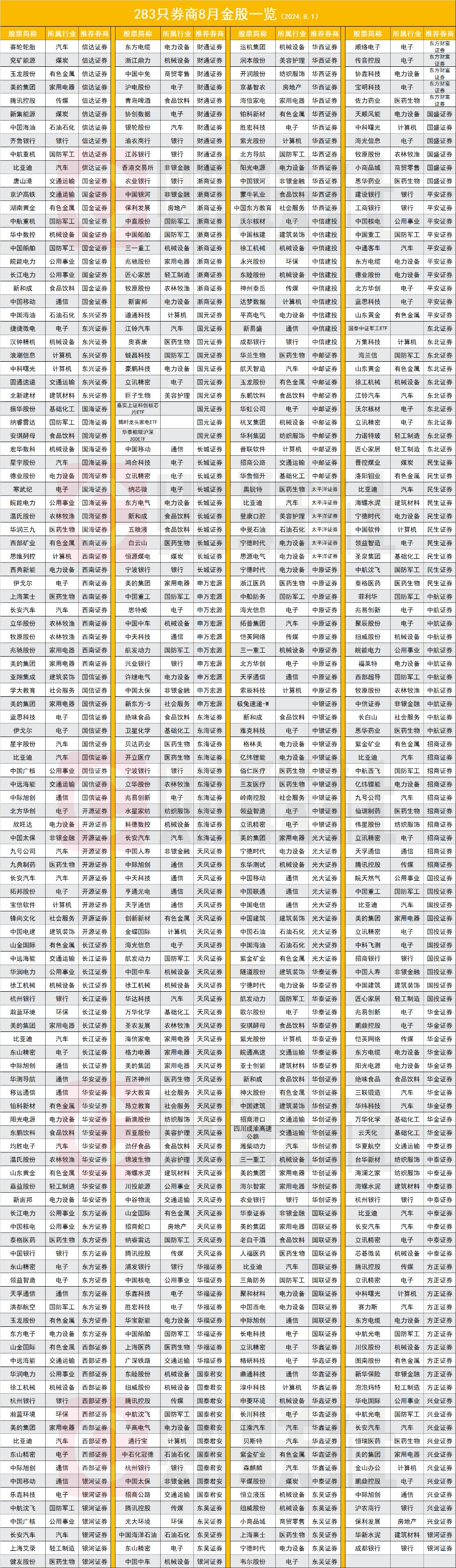

截至8月1日,43家券商研究所披露8月金股,共435次推荐,除去重复共283只标的,其中有67次推荐43只创业板股票,28次推荐24只科创板标的,17次推荐14只港股,以及4只ETF。

同时被12家券商推荐的个股有1只,即美的集团;

同时被10家券商推荐的个股有1只,即比亚迪;

同时被9家券商推荐的个股有1只,即立讯精密;

同时被6家券商推荐的个股有2只,即中际旭创、长安汽车;

同时被5家券商推荐的个股有2只,即宁德时代、徐工机械;

同时被4家券商推荐的个股有6只,即中国移动、新和成、天孚通信、腾讯控股、牧原股份、东方电缆;

同时被3家券商推荐的个股有24只,即紫金矿业、中远海能、中科曙光、中国重工、中国中车、中国建筑、中国核电、中国海油、中国船舶、兆易创新、玉龙股份、阳光电源、皖能电力、山金国际、山东黄金、三一重工、领益智造、匠心家居、航发动力、杭州银行、海螺水泥、海光信息、东山精密、北方华创;

同时被2家券商推荐的个股有42只。

4只被推荐的ETF为,东北证券推荐的国泰中证军工ETF,国元证券推荐的嘉实上证科创板芯片ETF、博时龙头家电ETF、华泰柏瑞沪深300ETF。

电子板块再次断层式领先

每市APP统计显示,电子行业推荐度再次断层式的领先,板块已连续6个月推荐度第一,8月板块推荐度高达12.79%,自主可控倒逼行业快速升级。

医药行业推荐度本月掉出排名前五,当前排名第6名,板块推荐度为5.35%。

汽车和电力设备板块本月排名仍居第2、3名,推荐度分别为8.37%、7.67%,超预期的换新补贴给新能源汽车带来极大助力。

军工和机械本月分列第4、5名,推荐度分别为6.28%、5.58%,军费开支提速促使行业加速复苏。

本月推荐度不足1%的行业板块为商贸零售(0.46%)、环保(0.7%)、房地产(0.93%),钢铁行业本月无推荐。

推荐度月环比来看,建筑装饰本月提升153.13%,但基数相对较小导致本月推荐度也仅是1.63%;家电行业受益于换新政策,本月推荐度大幅提升近77.12%,推荐度为4.19%,排名第10名;银行和非银则罕见出现了大幅回升,本月推荐度环比提升58.63%、54.67%。

值得关注的是,有3只券商股成为本月金股,分别是中航证券推荐的中信证券,华西证券与浙商证券推荐的中国银河,国联证券推荐的华泰证券,其中银河证券被推荐两次,

油价波动导致基础化工行业本月推荐度骤降,推荐度月环比下降55.49%;传媒推荐度环比下降46%,推荐度下滑明显的板块还包括农林牧渔(-34.89%)、有色金属(-25.34%)、计算机(-16.31%)。

卖方:A股估值已具备较强吸引力

中金公司研报称,展望后市,当前10年期国债利率跌破2.2%关口,沪深300股息率达到3.08%,相比10年期国债收益率已超出0.92个百分点,A股估值已具备较强吸引力。此次7月政治局会议定调积极,且再度表态“提振投资者信心”,关注后续政策节奏及力度。配置方面,设备更新、供应链安全等相关板块近期受政策预期影响有所表现;本次会议重点提及的文旅、养老、育幼、家政等偏消费领域有望受到市场关注;高弹性的非银板块也有望出现阶段性机会;地产领域关注后续相关政策落实力度。

中信证券研报称,三中全会后“两新”和降息政策超预期加码,未来仍需政策在三方面加力以改善信心;全球市场风险偏好出现明显下降,但A股后续资金继续流出的空间不大;政策、价格和外部信号中已有两个逐步明朗,将驱动极度悲观的市场情绪修复。

首先,从政策层面来看,过去一周稳经济的政策节奏已经明显超出市场预期,但内需偏弱的状况仍在延续,需要更大力度的政策以扭转下行趋势,未来加力稳房价、扩大特别国债适用范围和全面清偿欠款有助于改善信心。其次,从市场层面来看,全球高位资产在近期同时大幅调整,反映全球整体风险偏好在恶化,近期A股卖盘集中在外资、活跃私募及融资盘缩减,未来空间不大,公募净赎回压力处于常态,对市场影响有限。最后,从三大信号逐步明确的进程来看,政策信号和外部信号有边际改观,极度悲观情绪有望修复,待价格信号也趋于明朗后,配置上再转向绩优成长和内需。

大类资产轮动展望,天风证券研报称,短期来看,权益维持中性,重视利率债和商品,规避信用债和汇率风险;长期来看,权益处于相对底部区域,仍需“保持耐心”,等待政策落地后新周期开启。

本文作者可以追加内容哦 !