车企价格战日趋激烈,在产能过剩、锂电池降价等因素影响下,电池龙头宁德时代(300750.SZ)难独善其身。根据披露的半年报,宁德时代今年上半年出现了降收增利的情形,其营收规模同比下滑11.88%。拆分单季度来看,宁德时代已经连续三个季度营收缩水。

证券之星注意到,虽然市场份额仍保持第一,但宁德时代主打产品动力电池系统上半年营收下滑19.2%,拖累了整体收入。为保住利润,在原材料价格的扰动下,宁德时代还加强了费用支出的控制。

在降本需求的驱动下,越来越多的车企选择自研电池控制成本,叠加同行竞争对手产能的增加,“宁王”的市场地位正遭遇一系列挑战。在此背景下,宁德时代选择升级产品来应对,投资百亿的定增项目也因此延期两年半。行业竞争加剧下,宁德时代的产能利用率难见起色,较去年末进一步跌至65.33%。

连续三季收入缩水,靠控本增厚利润

资料显示,宁德时代主要从事动力电池、储能电池和电池回收利用产品的研发、生产和销售。今年上半年,公司整体销量超过200GWh,其中二季度动力和储能电池整体销量近110GWh,其中储能电池占比超过20%。

今年以来,宁德时代市场份额继续保持领先。在动力电池领域,根据SNE Research数据,2024年1-5月宁德时代动力电池使用量全球市占率为37.5%,较去年同期提升2.3个百分点,排名全球第一。在储能领域,2024年1-6月,根据有关机构统计,宁德时代储能电池出货量继续保持全球第一的市场份额。

在市占率第一背后,宁德时代呈现收入萎缩的态势。半年报显示,宁德时代实现营业收入1667.67亿元,与去年同期相比下滑11.88%。宁德时代并未说明收入下滑的主要原因,但与电芯及原材料价格大幅下跌不无关系。今年以来,电池级碳酸锂均价从年初的约10万元/吨,逐步下滑至年中的约8.5万元/吨。

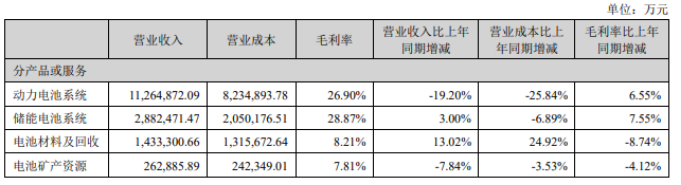

产品方面,受影响最大的当属宁德时代的核心板块动力电池系统。上半年,动力电池系统实现营收1126.49亿元,占总收入的67.55%,同比下降了19.2%,拉低了整体营收。

尽管主力收入下滑,但储能电池系统实现了增长。上半年储能电池系统实现营收288.25亿元,同比增长3%,收入占比由去年同期的14.79%提升至17.28%,成为宁德时代第二大核心业务。

此外,电池材料及回收,电池矿产资源板块分别实现营收143.33亿元、26.29亿元,增速分别为13.02%、-7.84%。虽然电池矿产资源板块收入也同比下滑,但由于占比小,对总收入的影响也较小。

证券之星注意到,宁德时代已经连续三个季度营收同比负增长。2023年Q4及2024年Q1-Q2,其营业收入分别为1062.4亿元、797.71亿元、869.96亿元,分别同比下滑10.16%、10.41%、13.18%,呈逐季扩大态势。

在收入下滑的背景下,宁德时代的净利润却逆势增长。上半年,宁德时代实现归母净利润228.65亿元,同比增长10.37%;实现扣非后净利润200.54亿元,同比增长14.25%。

对于盈利能力提升的原因,宁德时代在业绩说明会上表示,盈利水平上升主要源于原材料成本下降带来的收入单价下降,虽然收入单价降低,但由于毛利率稳定,劳动生产率提高,从而维持了良好的盈利水平。

证券之星注意到,今年上半年宁德时代的综合毛利率为26.53%,同比增长了4.9个百分点。其中,动力电池系统营业收入减少19.2%,但其营业成本下降了25.84%,可见产品价格下跌小于原材料价格下跌的幅度。

单位利润的最大影响因素是原材料的价格波动,因为定价机制相对是稳定的。公司也会在一些项目上考虑到合作伙伴的支持和竞争关系,所以公司会给到一定的返利支持,宁德时代在业绩说明会上坦言。

事实上,宁德时代利润提升不仅关乎原材料成本降低,也来自于对费用的把控。其上半年研发费用为85.92亿元,较去年同期的98.5亿元下降了12.77%;同期管理费用下滑2.68%至43.91亿元。

动力电池之争加剧,产能利用率走低

半年报显示,宁德时代的市场地位来自于最广泛的全球客户群体覆盖及与客户全方位的深度合作。动力电池方面,公司与BMW、Daimler、Stellantis等海外车企深化全球合作;持续与上汽集团(600104.SH)、吉利汽车(00175.HK)、蔚来-SW(09866.HK)、理想汽车-W(02015.HK)、宇通客车(600066.SH)等国内车企强化合作关系。储能电池方面,公司与海外新能源行业领先客户深度开展多区域、多领域的业务合作;与国家能源集团、国家电力投资集团、中国华能等国内客户在新能源领域达成合作。

近年来,新能源汽车价格战愈演愈烈,动力电池的“高价”让车企的盈利空间进一步被压缩。由于车企一直无法控制这部分成本,因此从上游锂矿到核心三电的自研自产等垂直整合方式正在成为越来越多车企应对行业内卷的有效手段。

近期,广汽集团(601238.SH)、吉利汽车在自研电池领域的新动作尤为引人注目。广汽集团通过绿擎电池公司的成立及广汽埃安电池工厂的落成加强了电池自给能力,吉利汽车最新自研的“神盾短刀”电池不仅聚焦于提升电池性能,更在于构建从电芯到系统的全链条自研能力。此外,长安汽车(000625.SZ)、蔚来-SW等车企也通过自研、自建等方式布局动力电池领域。

另一方面,二三线电池企业的产能相继建成投产,这也导致宁德时代与车企订单“捆绑”的商业模式越发不稳定。

以动力电池领域为例,根据中国汽车动力电池产业创新联盟数据,今年上半年,在国内动力电池市场中,宁德时代的装车量市占率为46.38%。同期,蜂巢能源、欣旺达(300207.SZ)、瑞浦兰钧(00666.HK)等多个电池企业的市占率均有所提升。

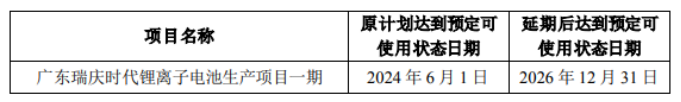

宁德时代在业绩说明会上表示,对公司来说更多是把自己的产品做得更有竞争力才是最重要的。竞争加剧下,宁德时代选择对募投项目操刀升级。半年报披露同日,宁德时代发布了关于部分募投项目延期的公告,宣布2022年定增项目“广东瑞庆时代锂离子电池生产项目一期”达到预定可使用状态的日期从2024年6月1日延期至2026年12月31日,延期时间长达两年半。

据悉,此次定增募集资金总额约450亿元,其中117亿元投入“广东瑞庆时代锂离子电池生产项目一期”。截至今年6月30日,已投入募集资金61.75亿元,投资进度52.78%。

该项目为宁德时代在华南地区布局的动力及储能电池主要生产基地之一,目前项目第一阶段产能已投产,第二阶段的厂房已启动建设。针对项目延期,宁德时代称,因近年来动力及储能市场环境及行业发展变化,为更好满足下游客户需求,提升产品竞争力,公司结合客户实际需求对本项目部分产品进行优化升级,相应动态调整相关产线设备。因此,预计该募投项目第二阶段达到可使用状态日期将有所延后。

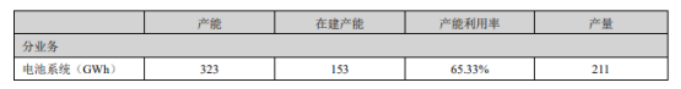

虽然项目延期,但宁德时代并未放慢扩产的脚步。目前其在建产能为153GWh。其中海外的在建产能差不多70GWh,为欧洲、匈牙利工厂项目。去年同期,宁德时代在建产能为100GWh。

证券之星注意到,今年上半年宁德时代的产能利用率较去年末跌去了5.14个百分点。半年报显示,上半年宁德时代电池系统的产能总量为323GWh,产量211GWh,产能利用率仅为65.33%。值得一提的是,2021年以来宁德时代的产能利用率正在不断走低。2021-2023年的产能利用率分别为95%、83.4%、70.47%。

宁德时代方面表示,公司下半年排产和订单饱满,产能利用率预计会进一步提升。目前我们的产能正在逐步建设中,预计中期能实现100%以上的产能利用率,并且订单十分饱和,导致员工加班较多。(本文首发证券之星,作者|陆雯燕)$宁德时代(SZ300750)$

本文作者可以追加内容哦 !