随着最近医保相关动作的落地,创新药重新回到投资者的视野之中,流动性出现明显的回暖迹象。

受到宏观因素和流动性的影响,近两年创新药、消费、光伏等成长赛道经历了惨烈的杀估值,腰斩再腰斩。

但这并不是相关的公司不再具备投资价值,行业整体的业绩情况仍然在保持稳健的增长。

以创新药为例,2023年中国CDMO企业20强总营收726.42亿元,同比增长65.5%;净利润收入总额118.58亿元,同比增长38.61%;研发投入总金额44.21亿元,同比增长18.93%。

这样的业绩表现明显高于国外平均水平的增长速度。

被错杀的创新药,行业内部情况如何?

近年来,全球和全国医药行业的竞争日趋激烈,各类制药产业链中的分工日益细化,逐渐演变出三种模式,CRO、CDO、CDMO。

简单来说,CRO是医药的研发和试验,CDO是规模化的医药生产,CDMO是医药研发和生产一体化,更强调生产工艺的研发和创新。

从行业整体来看,创新药行业的发展呈现出两大特点。

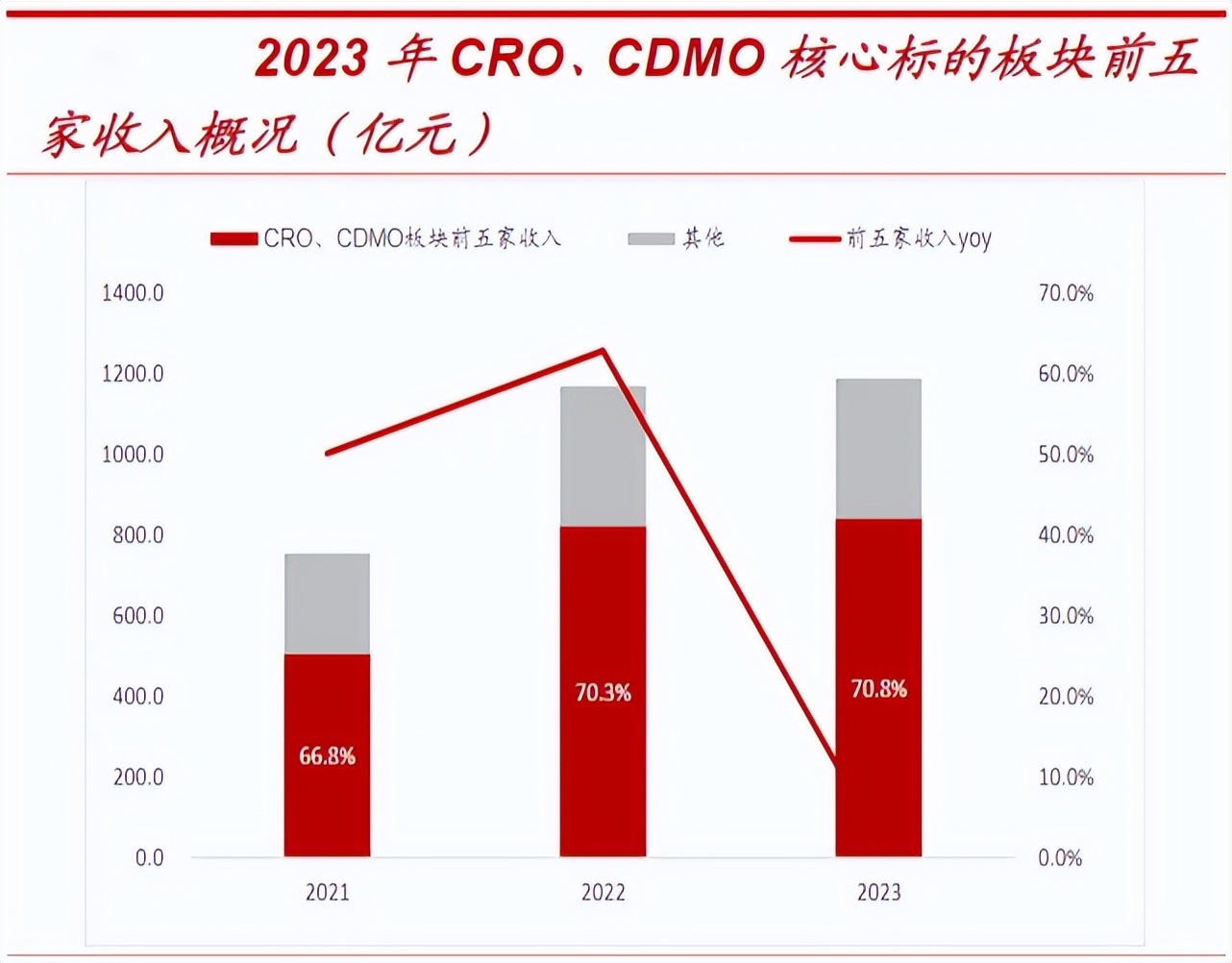

1、市场集中度提升明显

其中,CRO、CDMO业务为高技术壁垒、人才密集型行业,头部企业凭借专业化、规模化以及优厚的股权激励不断吸引人才,头部企业优势显著,马太效应逐步凸显,行业集中度上升趋势非常显著。

2023年前五家收入841.4亿元,占CRO、CDMO 核心标的板块总收入比重达70.8%。

此外,格局上看,2023年药明康德以35.2%的国内CRO、CDMO核心标的板块份额位居首位,远高于第二名药明生物(14.9%)。

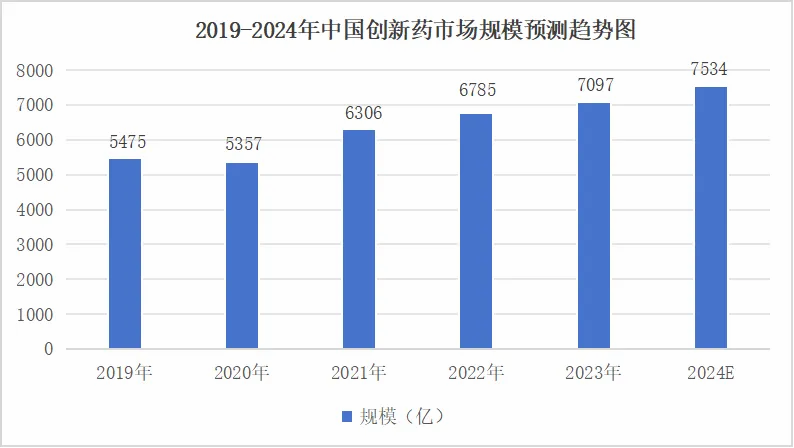

2、增长稳定,成长性远未到天花板

2022年我国创新药市场规模达6785亿元,同比增长7.60%,2023年约为7097亿元。

由于创新药物受到相关政策利好、医疗保险调整、医药企业研发支出增加等因素的影响,2024年中国创新药市场规模将增长至7534亿元。

接下来,受益于国产替代的逻辑,创新药市场仍然具备极大的确定性。

2021年,中国创新药市场份额仅占全球总额的3%,其中,国产创新药仅占全球创新药规模的1%,2022年,中国创新药占医保资金总额低于5%。

国内方面,2021年我国创新药市场规模仅占整体医药市场规模的11%。同期,美国创新药销售额占比高达79%,远超我国同类产品占比水平。

回归到创新药的投资方面,药明康德、药明生物、恒瑞医药等行业头部虽然牢牢把持着主流创新药,但研发难度大,周期长,成长速度远不如一些另辟蹊径的细分行业龙头。

其中,凯莱英就是最典型的在细分行业里更细,更专业的公司。

很多资料中说凯莱英是创新药从研发到生产的一站式服务商,但其实凯莱英是卖铲子的,主要的收入来源是药品代工生产和新药临床试验。

如此一来就规避了新药研发失败的巨大风险,并且能享受到新药商业化的巨大红利。

研发成功的药品,需要凯莱英代加工,由于研发时间长和药品稳定的特性,所以一种药品几十年也不会出现较大的变化。

随着凯莱英产品的累积,产品的叠加,凯莱英的利润能随着时间的推移稳定的增长。

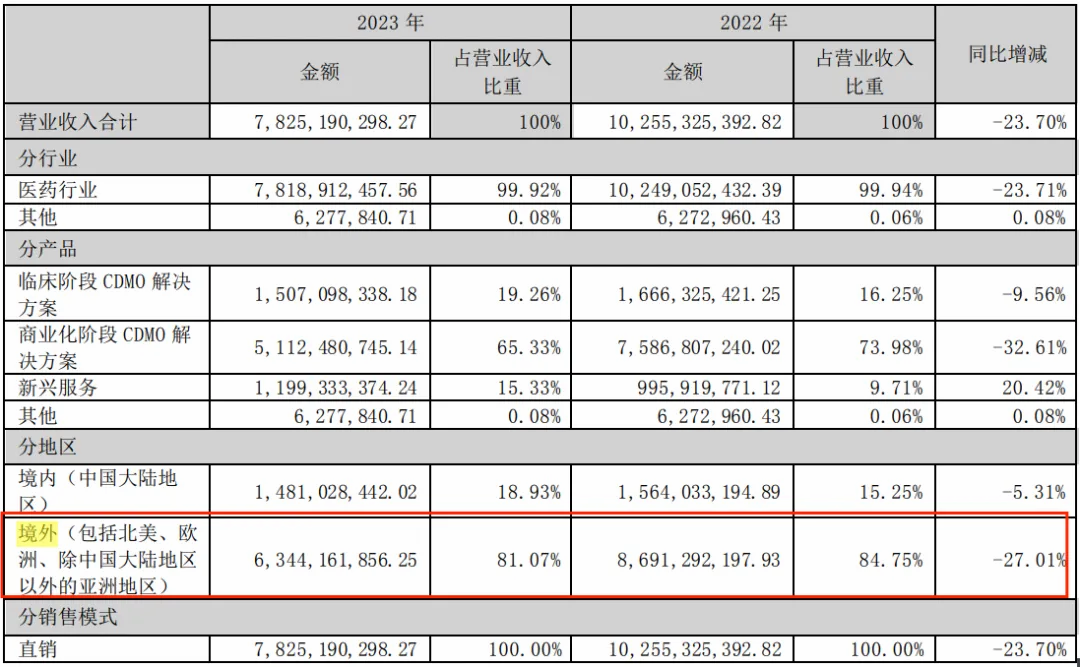

2023年公司实现营业收入78.25亿元同比减少23.70%,这主要是2022年公司曾获得过超大订单,拉高了公司基数,若剔除大订单影响,同比增长24.37%。

2019年至2023公司营业收入从24.06亿元增至78.25亿元,复合增长率达到 33.65%;净利润从5.54亿元增至22.69亿元,复合增长率达到39.58%。

除此之外,凯莱英还具有三大核心优势。

1、与跨国制药公司合作推动业绩增长。

凯莱英是家非常国际化的医药企业,全球前十大医药企业几乎全是公司客户,主要收入来源于境外,占总营收的81%。

公司在 2023 年与跨国制药公司的合作方面表现出色,报告期来自跨国制药公司收入49.88亿元,剔除大订单后收入25.68亿元,同比增长75.13%。

24年Q1在大订单技术后,来自跨国大制药公司收入人民币4.82亿元,剔除上年同期大订单收入影响后同比增长19.62%。

这显示了公司在全球制药产业中的竞争力和受欢迎程度,跨国制药公司的持续增长对公司整体业绩形成了有力支撑。

2、全球布局产能,供应能力强

目前公司拥有全球八大研发生产基地,国内已建立天津、上海和苏州研发中心,在辽宁阜新、吉林敦化、江苏泰兴、上海奉贤等地区建立小分子和生物大分子产能。

在海外建设方面,2024年5月公司宣布取得前辉瑞英国Sandwich Site的API PilotPlant及R&D Laboratory,完成公司首个欧洲研发生产基地布局,进一步提升CDMO业务的全球供应能力。

此前2023年3月,凯莱英在美国波士顿投资设立的创新药CDMO研发中心正式投入运营。

3、切入减肥药赛道,多肽成新的增长点。

目前减肥药赛道火热, GLP1等多肽类小分子药物需求强劲。

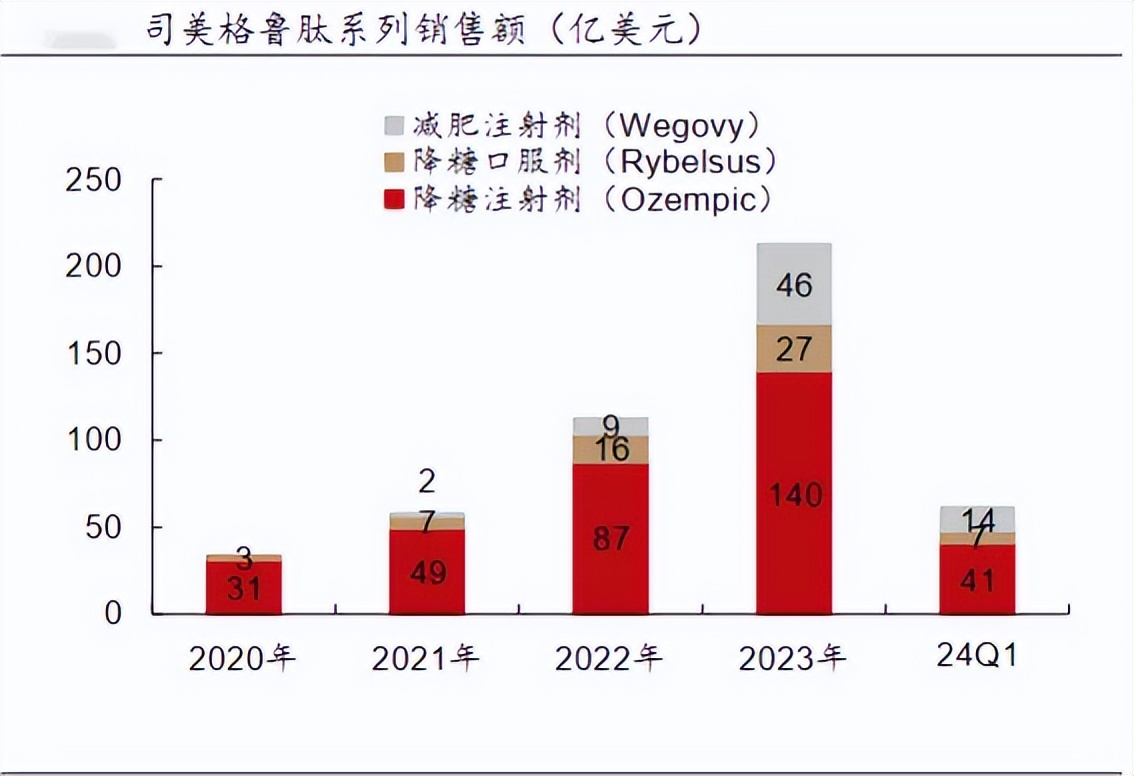

诺和诺德司美格鲁肽上市后又于2021年被FDA批准用于治疗肥胖症,减肥药物领域GLP-1成为热门靶点。

礼来GIP/GLP1双靶点多肽药物替尔泊肽于2022年首次获批糖尿病适应症,于2023年11月FDA获批减重适应症。

从市场情况来看,2022年全球销售额排名前十的多肽药物中以人工胰岛素和非胰岛素类降糖药为主,其中前八名均为糖尿病或肥胖症用药,销售额最高的司美格鲁肽达到109.14亿美元。

凯莱英是小分子药物代工起家,具备产能优势和技术优势,并且已将减肥药订单纳入战略性储备的潜在重磅项目中,项目规模效应逐步显现。

总的来说,凯莱英的经营模式风险低,并且随着时间推移享受到的红利将会越来越大,是长期投资中值得关注的标的。

本文作者可以追加内容哦 !