众所周知,菲特在今年前两个季度减持了近一半伯克希尔持有的苹果股票。这事在东财也引起了很多的讨论。讨论的中心是,做为价值投资标榜的巴菲特是否也高抛低吸,说白了,就是东财上关于投资还是投机之争。

今天柿子我也来谈谈自己的一点思考。一来也是凑凑这个热闹,二来呢,象老巴这种在价值派眼里的股神,他每次大手笔买卖的案例,都值得夹头们 “研究” 一番。

当然,对于为什么减持苹果股份,老巴本人说得很少,只说因预计资本利得税会增加,故减持苹果将使伯克希尔的股东收益。

这里,大家要理解这么几点。首先,象巴菲特这样的人,即便的确是对苹果公司或其管理层有什么不满意,或对公司的将来开始持负面预期,而因此减持,他也不会在公众场合说的。其次,象这么大减持的决定,一般是多种原因综合考虑的结果,税收只是其中一个因素,并且还可能不是主要因素。只是,在公众场合,用税收这个原因,是最不会得罪他人的一个说法。

但做为投资者来说,还是要从数据着手,看看自己如果是老巴的话,在预期将来的资本利得税要增加的前提下,会不会做出相同的决定(大笔减持苹果股票)。

好,现在就来看看数据。

第一组数据:苹果公司自 16 年,每年分红和回购金额的数据

对于苹果公司的分红和回购,大家可以看到以下几个特点:

1)就分红和回购的总额来看,其中的回购金额的占比是绝对大头,基本维持在 80% 以上

2)回购和股价呈弱相关。其在 30 PE 的回购金额,并不比其在 20 PE 时的回购金额少

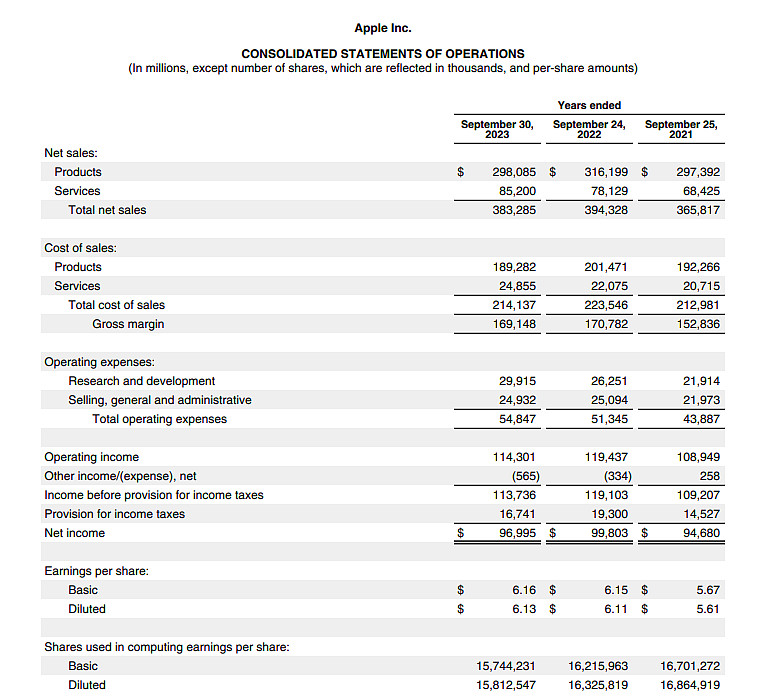

第二组数据,苹果公司过去三年的综合收益表:

这张表说明了以下三点:

1)苹果公司的业绩,在过去三年里是滞涨的

2)也许正因为以上原因,苹果慷慨地将所有利润以【分红 + 回购】的方式回报给股东

如果将苹果公司的两张表结合起来,我们可以得到以下推论:

苹果回报股东的主要方式,不是分红,而是回购自己股票。而且这种回购,并不和股票的价格做直接挂钩。

这里就有个这么一个问题了:

大家都知道,只有在公司股价低于其真正价值时,回购才是对股东有利的。难道苹果不知道这么一点吗?知道的话,为什么苹果在其股价 30 PE,明显没便宜赚的时候,还继续大规模回购呢?

这是因为,苹果的回购,就是其用来代替分红,做为回报股东的主要手段。

那么,苹果为什么这么做呢?

柿子在网上搜了很多信息,公说公有理婆说婆有理,柿子汇总了以下四个主要原因:

1)股票回购增加了每股收益,并乘以P/E率,导致股价大幅上涨

2)税收因素。回购可以使投资者在个人税务规划方面拥有更大的灵活性,因为投资者可自行选择何时出售(并缴纳资本利得税)。反之,如苹果增加分红,则投资者会丧失分红增加部分所得税收的支配权 - 意思是,有些投资人可能因为税收原因,希望稍后确认这笔分红收入。再比如,虽然美国联邦政府规定分红要缴纳的所得税和卖出股票获利的资本利得税一样,但有些州对股息的征税却高于资本利得税,对这部分投资者,卖出股票会比分红少交税。

3)分红会给苹果带来(一种隐形的分红)承诺风险。因为投资者对分红的预期,总是永远上升的。所以,一旦公司营收不佳而不得不削减股息时,就会对股价造成负面影响。而回购就没有这个问题 - 投资者对回购的预期,要比对分红的预期小。

4)高管们获得股票期权是他们薪酬的很大一部分,因此他们有强大的动力推高股价。将现金作为股息分配的可能性较小。

这里的关键是,巴菲特怎么认为?他是否同样愿意公司永远以回购,而不是分红的方式来回报他持有的股权?

好,我们再来看几组巴菲特持有苹果股票的数据。

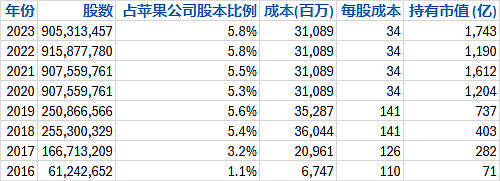

第三组数据:老巴自 16 年开始买入苹果后,一直持有到 23 年底的持仓数据

伯克希尔最后一次披露所持苹果股票是其 21 年年报,之后好像就不再披露。但因老巴期间交易苹果股票的股数很少(可以忽略不计),所以我近似地认为,22、23 两年的成本和 21 年相同。

第四组数据:以老巴持有苹果成本为分母,看老巴每年收到的股息率是多少

我不知道老巴心里怎么想,但如果我是老巴,我不会对连 3% 都不到的回报率满意。

但大家可能说,苹果不是回购了吗?这个也要算回报的啊。

好现在我们就来算算,把回购加上后,老巴【分红 + 回购】的总回报率是多少

第五组数据:以老巴持有苹果的成本做分母,看老巴每年收到的股息率是多少

看到了吗?一旦加上回购,老巴的总回报率,以其每股成本为分母,一下子就上升到了近 20% 的高度。

这就有一个问题,回购的回报,必须要抛售股票才能实现,对吗?

第六张表:老巴历年应得的苹果公司回购(带来回报的)金额

自 16 年开始到 23 年底,老巴可以套现(但未套现)的苹果回购股票带给伯克希尔的回报,总计是 274 亿美元。

如再算上每年 10% 的机会成本,则这笔回购套现的总价值将变为 355 亿美金,如以当下苹果股价 220 美元计,要抛售 1.6 股。

但老巴抛售了其拥有苹果股数的一半(4.5 亿),套现额近 900 亿美元,是上述 355 亿美元 2.5 倍。这又是为什么呢?

柿子有以下两个猜测:

1)老巴认为联邦政府增加资本利得税是个大概率事件,所以决定赶在前面,将之前没有兑现的苹果回购金额兑现。毕竟,这笔套现额(哪怕只出售 1.6 亿股)是其投资组合中可以套现中最大的一笔。

2)对于公司回购,老巴并不反对(他本身也在对伯克希尔的股票做回购),但前提下是股价要低于其价值。

他曾经写道过这么一句话,“美国公司的首席执行官有一个尴尬的记录,相比股价大跌时,他们在股价已经上涨时用于股票回购的公司资金更多”。

所以柿子猜测,老巴可能并不认可苹果管理层在股价达到 30 PE 时,继续大量回购的做法。并且,他可能还认为,苹果管理层以这种回购(来代替分红)做为主要回报股东的方式,大概率会一直持续下去。换句话说,老巴认为,联邦政府将资本利得税提高后,苹果还是会继续维持当下这种回购的方式。

比起第一个原因,我认为第二个原因可能多一点。因为增加资本利得税是民主党拜登政府对其连任后的计划。而民主党是否能入住白宫,我不相信老巴现在就能未卜先知。就算是,税收因素也只是外因,内因可能还是老巴对苹果这种回购方式,逐渐开始不认可了。

有些人认为,老巴抛售苹果就是高抛低吸,苹果估值高了,就抛了。所以并不存在好公司永远不卖这种事。他们还说,老巴对当初在可口可乐 50 PE 时没减持这事,识错了,所以在苹果股票上,改正了。

我认为,虽然不能说没有这种可能性,但这种可能性在道理上似乎说不太通。第一,从 PE 来说,苹果在 20 年的 PE 就曾达到 35,为什么老巴在那时不大量减持呢?如果当时就做这样减持的话,他的年化收益率不是更高吗?第二,好像可口可乐的 PE 也快到 30 了,这些人是否认为,老巴也将很快大量减持可口可乐呢?

当然,如果这些人换个说法,说,你看苹果的股息率这么低,业绩又好几年原地不动,股价就靠回购撑着,所以苹果的估值是虚高的。这么说,我倒也认可

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

本文作者可以追加内容哦 !