你喝的纯净水,要IPO了。

据情人士透露,怡宝母公司华润饮料获港交所批准进行IPO,最高或筹资10亿美元,并最早于8月底启动预路演,时间表尚未敲定。今年4月22日华润饮料在港交所递交招股书,并于7月10日获中国证监会的境外上市备案通知书。备案通知书显示,华润饮料拟发行不超4.06亿股。

截至目前,华润集团已拥有8个港股IPO、9家A股上市公司,包括华润啤酒、华润电力、华润置地、华润医药、华润万象生活、华润微电子、华润化学材料、博雅生物、东阿阿胶等。

一切顺利的话,华润饮料也将成为华润集团收获的第18个IPO。作为中国最早专业化生产包装饮用水的企业之一,华润饮料的前身为1984年由贵阳刺梨产品开发公司、招商局蛇口工业区供水公司、环亚股份有限公司共同成立的蛇口龙环。

经过40年发展,根据灼识咨询报告,按2023年零售额计算,华润饮料已成长为中国第二大包装饮用水企业,市场份额约18.4%;中国最大的饮用纯净水企业,市场份额约32.7%,是第二大企业的近4倍,超过第二至第五的纯净水公司零售额总和。

截至2023年12月31日,华润饮料在全国拥有12家已投产的自有工厂及34家合作生产伙伴,从事包装饮用水产品及饮料产品的生产。截至2024年4月15日,该公司拥有怡宝、至本清润、蜜水系列、假日系列、佐味茶事等13个品牌的产品组合,共计56个SKU。

根据报告,华润饮料的怡宝品牌饮用纯净水产品于2023年的零售额达到395亿元,是中国饮用纯净水市场的第一品牌。

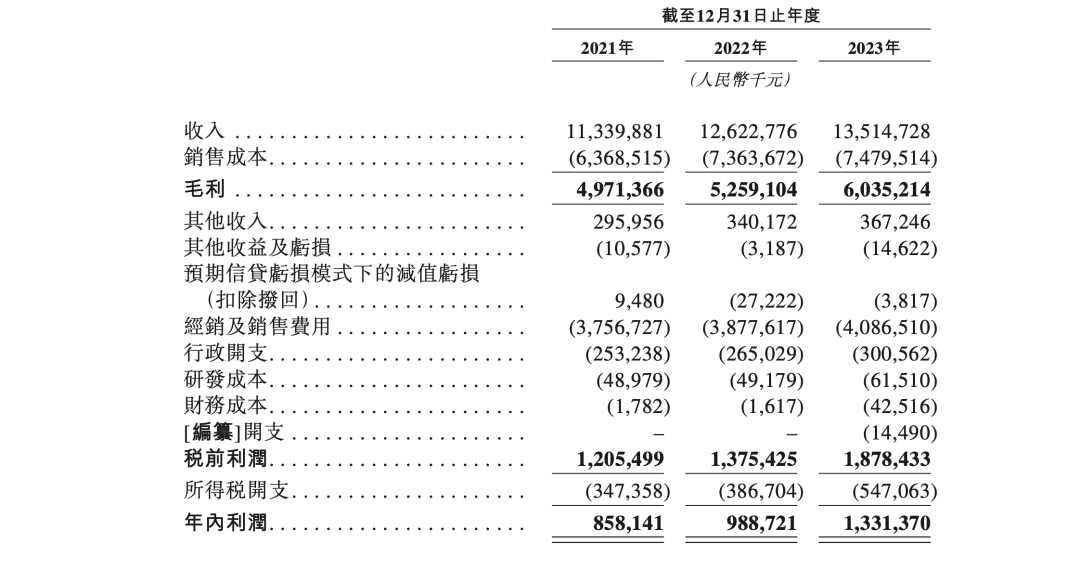

招股书显示,2021-2023年,华润饮料的收入分别约为113.40亿、126.23亿、135.15亿元;毛利分别约为49.71亿、52.59亿、60.35亿元;年内利润分别约为8.58亿、9.89亿、13.31亿元。

截至2023年12月31日,华润饮料持有的现金及现金等价物为20.75亿元。

值得一提的是,今年4月,经董事会会议批准,华润饮料拟向现有股东宣派股息25亿元。

招股书显示,IPO前华润饮料有两大股东。其中,华润集团持股60%;Plateau Consumer Fund,L.P通过普拓投资(Plateau)持股40%。

需要注意的是,2022年8月5日,Plateau以10亿美元的对价收购日本麒麟株式会社持有华润饮料的全部400股股份,后者曾于2011年以4.74亿美元入股华润饮料。

据此计算,彼时华润饮料的估值约为25亿美元。

此前有消息人士称,华润集团对于华润饮料的估值目标高达60亿美元,但潜在投资者寻求低于这一水平的估值。这,或许是因其竞争对手农夫山泉的股价近三月来已累计下跌约37%,截至发稿,后者总市值约3255.85亿港元。

如果按照华润集团期许的60亿美元估值计算,短短两年,考虑股份稀释,普拓投资的账面回报或在10亿美元左右。

本文作者可以追加内容哦 !