大家好,我是天戈,点击右上角“关注”,每周与大家分享我的指数基金干货知识。

前言美国时间7月31日,美联储主席鲍威尔就美联储当天发布的联邦基金利率政策召开新闻发布会,他表示:如果通胀测试得到满足,美联储最早可能在9月降息。那么,降息之后标普500指数和纳斯达克100指数的走势将会如何变化呢?通过分析美联储历史降息的数据,我们或许能够从中看出一些端倪。

本文对近20年来美联储的降息数据进行总结和分析,并探讨这些降息决策对标普500和纳斯达克100指数的影响。美联储的每次降息决定,虽然是为了应对经济和市场的特定状况,但其对股票市场的影响却各有不同。通过回顾这些历史数据,希望能发现这些指数的走势规律。

历年美联储降息1.2001.1-2003.6降息

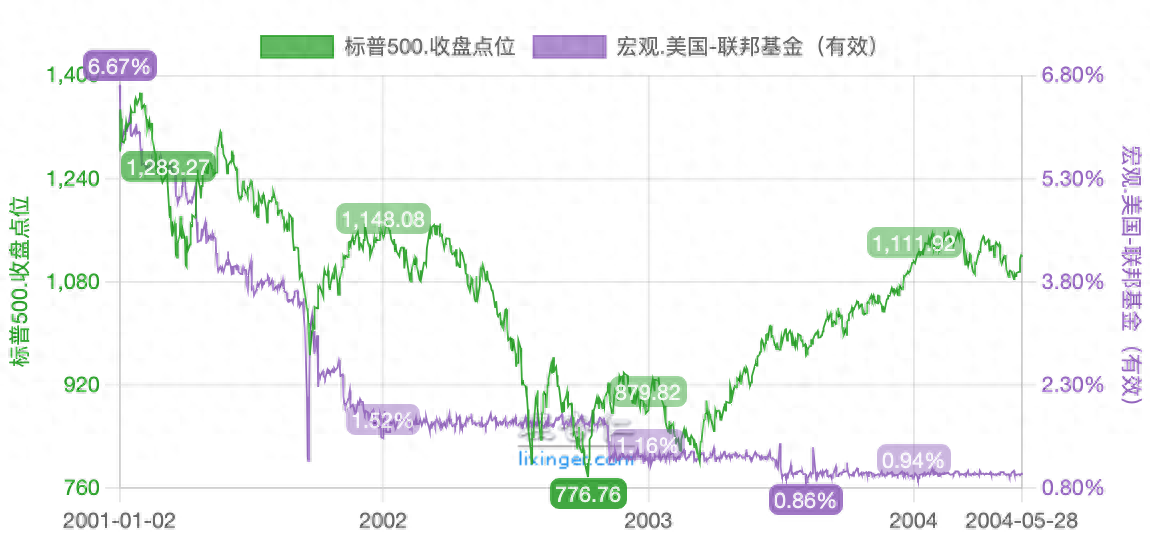

(图1 - 美联储利率及标普500数据 数据来源:理杏仁)

性质

纾困式降息

背景

在2001年1月至2003年6月期间,美联储的降息主要受到以下国内和国际经济事件的影响:

互联网泡沫破裂:20世纪90年代末的科技股泡沫在2000年初达到顶峰,然后迅速破裂,导致大量科技公司破产,股市大幅下跌。 经济衰退:2001年美国经济陷入衰退,GDP增长放缓,失业率上升。互联网泡沫破裂是主要原因之一,此外还有企业投资减少、消费者信心下降等因素。 9/11恐怖袭击:2001年9月11日的恐怖袭击对美国经济造成了重大打击,增加了经济的不确定性,加剧了市场恐慌。 企业丑闻:2001年至2002年间,一系列企业丑闻(如安然、世通等)进一步打击了投资者信心,加剧了市场动荡。降息原因

美联储在2001年1月至2003年6月期间的降息主要出于以下原因:

应对经济衰退:美联储希望通过降低利率来刺激经济增长,减缓衰退的影响,促进消费和投资。 恢复市场信心:在互联网泡沫破裂和企业丑闻的背景下,美联储希望通过降息提振市场信心,稳定金融市场。 应对恐怖袭击冲击:9/11事件后,美联储迅速采取行动,通过降息提供流动性,防止金融市场进一步动荡。 支持就业市场:随着经济放缓和失业率上升,美联储希望通过降息支持就业市场,促进就业增长。降息时间和次数

在2001年1月至2003年6月期间,美联储进行了多次降息操作,共计12次:

2001年1月3日:联邦基金利率从6.50%降至6.00%。 2001年1月31日:联邦基金利率从6.00%降至5.50%。 2001年3月20日:联邦基金利率从5.50%降至5.00%。 2001年5月15日:联邦基金利率从5.00%降至4.50%。 2001年6月27日:联邦基金利率从4.50%降至4.00%。 2001年8月21日:联邦基金利率从4.00%降至3.75%。 2001年9月17日:联邦基金利率从3.75%降至3.00%。 2001年10月2日:联邦基金利率从3.00%降至2.50%。 2001年11月6日:联邦基金利率从2.50%降至2.00%。 2001年12月11日:联邦基金利率从2.00%降至1.75%。 2002年11月6日:联邦基金利率从1.75%降至1.25%。 2003年6月25日:联邦基金利率从1.25%降至1.00%。对美股的影响

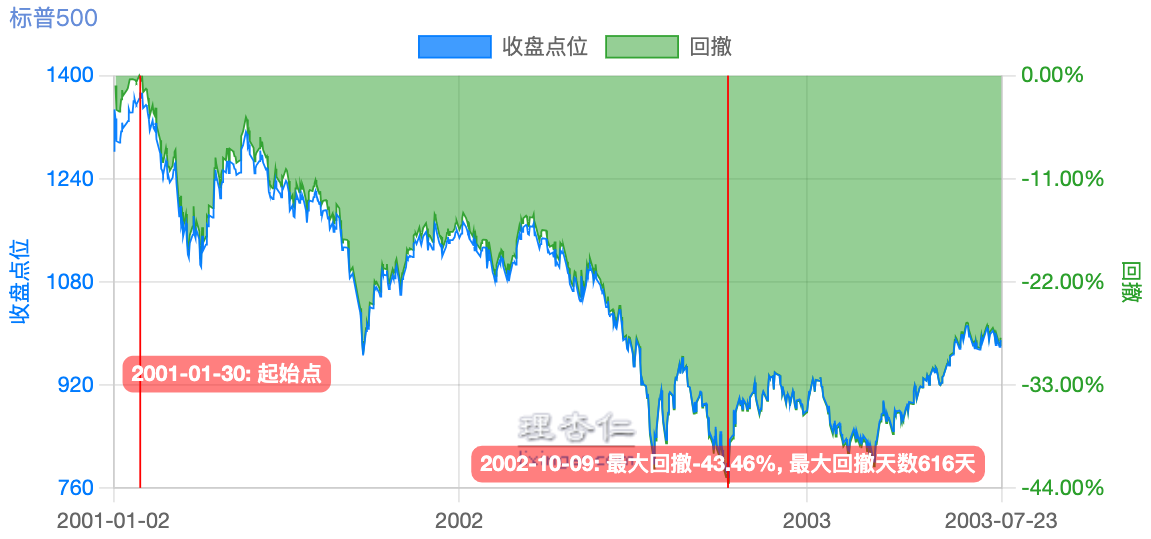

降息通常被视为利好消息,有助于降低企业借贷成本,提升盈利能力。但是,我们可以通过图2看到,在2001年至2003年降息期间,标普500中间有几次反弹,但是整体趋势是下跌,而且最大回撤达到了43.46%。不过在降息接近尾声的时候,标普500开启了上涨之路。

(图2 - 标普500回撤数据 数据来源:理杏仁)

2.2007.9-2008.12降息

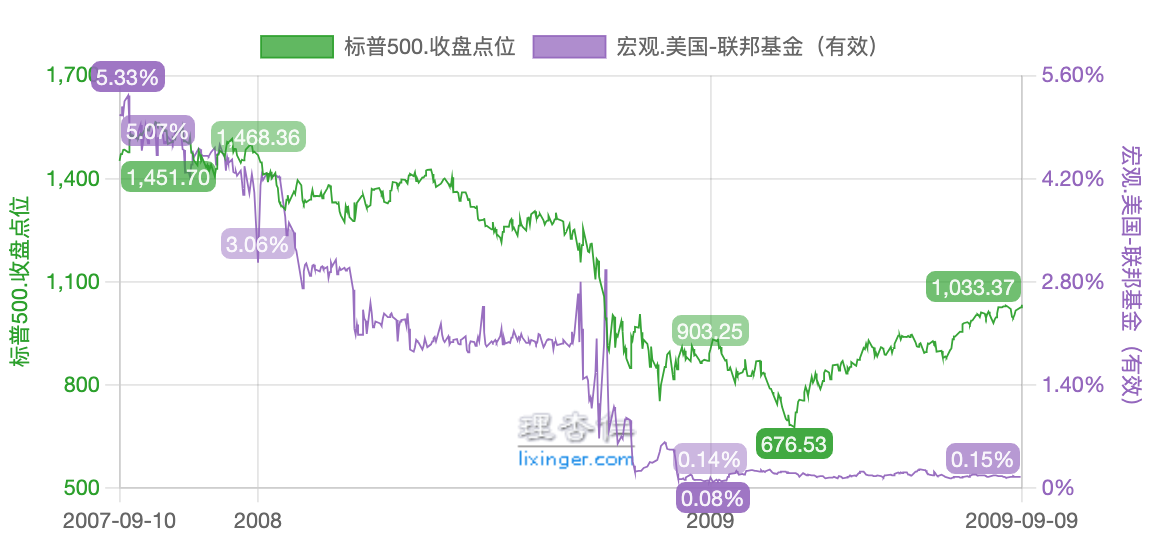

(图3 - 美联储利率及标普500数据 数据来源:理杏仁)

性质

纾困式降息

背景

在2007年9月至2008年12月期间,美联储的降息主要受到以下国内和国际经济事件的影响:

次贷危机:2007年,美国次级抵押贷款市场崩溃,导致大量房屋止赎和金融机构亏损,危机逐渐蔓延至全球金融市场。 金融机构破产:2008年,雷曼兄弟公司破产,贝尔斯登被摩根大通收购,AIG等金融机构遭遇严重财务问题。金融系统面临崩溃风险,市场信心大幅下降。 股票市场暴跌:全球股市在2008年经历了剧烈的下跌,投资者恐慌情绪蔓延,市场流动性紧张。 经济衰退:次贷危机引发的金融危机导致全球经济陷入衰退,经济增长放缓,失业率上升,消费和投资急剧下降。降息原因

美联储在2007年9月至2008年12月期间的降息主要出于以下原因:

应对金融危机:次贷危机和金融机构破产对金融系统造成严重冲击,美联储希望通过降息提供流动性,稳定金融市场,防止系统性风险。 刺激经济增长:随着经济衰退的加剧,美联储希望通过降息刺激消费和投资,促进经济复苏。 降低失业率:经济衰退导致失业率上升,美联储希望通过降息支持就业市场,减缓失业问题。 恢复市场信心:在金融市场动荡和经济衰退的背景下,美联储希望通过降息提振市场信心,稳定投资者情绪。降息时间和次数

在2007年9月至2008年12月期间,美联储进行了多次降息操作,共计10次:

2007年9月18日:联邦基金利率从5.25%降至4.75%。 2007年10月31日:联邦基金利率从4.75%降至4.50%。 2007年12月11日:联邦基金利率从4.50%降至4.25%。 2008年1月22日:联邦基金利率从4.25%降至3.50%。 2008年1月30日:联邦基金利率从3.50%降至3.00%。 2008年3月18日:联邦基金利率从3.00%降至2.25%。 2008年4月30日:联邦基金利率从2.25%降至2.00%。 2008年10月8日:联邦基金利率从2.00%降至1.50%。 2008年10月29日:联邦基金利率从1.50%降至1.00%。 2008年12月16日:联邦基金利率从1.00%降至0.00%-0.25%。对美股的影响

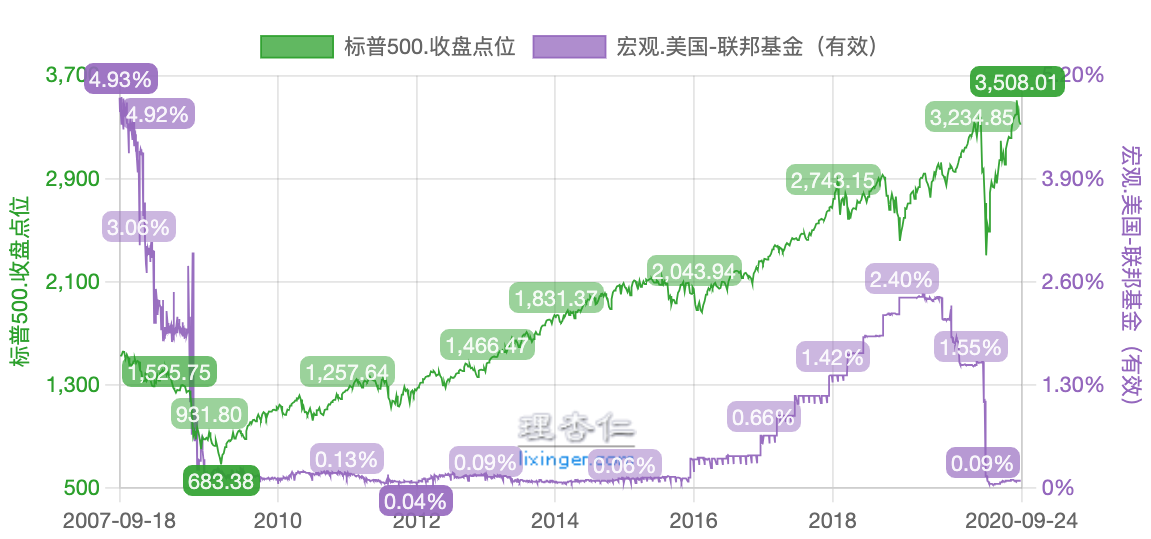

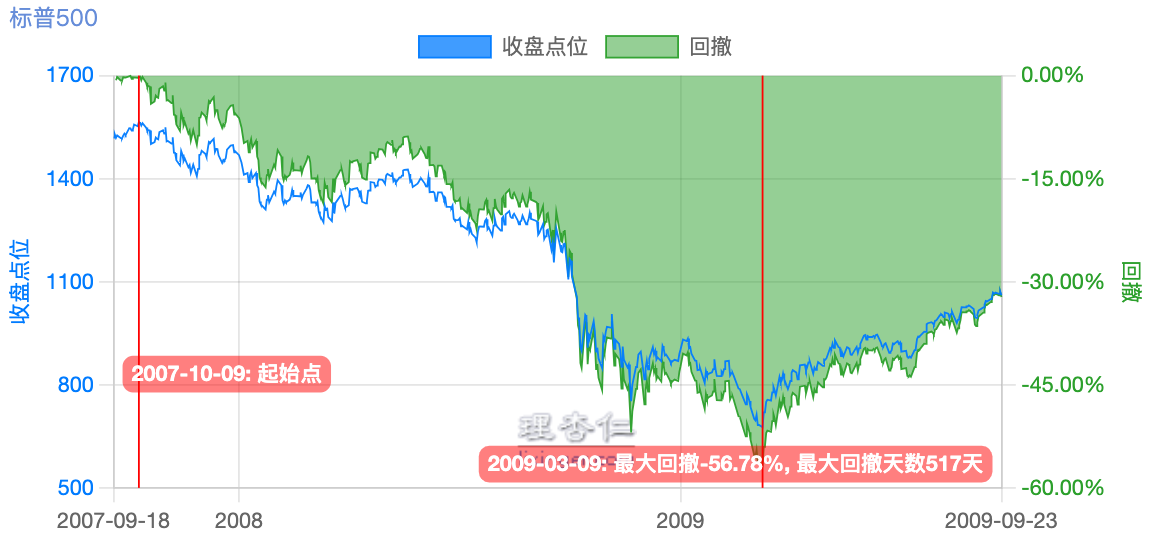

尽管美联储多次降息,但由于次贷危机和金融危机的严重性,股市在2008年经历了剧烈的下跌。标普500指数在2008年全年下跌了约38.5%,截至2009年3月9日,其最大跌幅达到了56.78%。然而,降息在一定程度上缓解了市场的恐慌情绪。从2009年3月9日开始,股市开启了一轮长达十余年的牛市。

(图4 - 美联储利率及标普500数据 数据来源:理杏仁)

(图5 - 标普500回撤数据 数据来源:理杏仁)

3.2019.7-2019.10降息

(图6 - 美联储利率及标普500、纳斯达克100数据 数据来源:理杏仁)

性质

预防式降息

背景

在2019年7月至2019年10月期间,美联储的降息主要受到以下国内和国际经济因素的影响:

全球经济增长放缓:全球经济增长预期下调,主要经济体如欧洲和中国的经济增速放缓,影响了全球贸易和投资。 贸易紧张局势:中美贸易摩擦加剧,关税和贸易限制措施增加了企业的不确定性,影响了全球供应链和市场信心。 通胀低迷:尽管美国经济接近充分就业状态,但通胀率持续低于美联储的2%目标,通胀预期疲软。 金融市场波动:市场对全球经济前景和贸易摩擦的不确定性导致金融市场波动加剧,投资者避险情绪上升。降息原因

美联储在2019年7月至2019年10月期间的降息主要出于以下原因:

预防性降息:美联储希望通过预防性降息应对全球经济放缓和贸易紧张局势的潜在风险,防止美国经济受到过度冲击。 支持经济扩张:通过降息支持经济增长,延长经济扩张周期,确保经济继续保持稳健增长。 提振通胀:降息旨在提升通胀预期,使通胀率更加接近美联储的2%目标。 稳定金融市场:通过降息缓解市场对经济前景和贸易摩擦的担忧,稳定金融市场,降低市场波动性。降息时间和次数

在2019年7月至2019年10月期间,美联储进行了三次降息操作:

2019年7月31日:联邦基金利率从2.25%-2.50%降至2.00%-2.25%。 2019年9月18日:联邦基金利率从2.00%-2.25%降至1.75%-2.00%。 2019年10月30日:联邦基金利率从1.75%-2.00%降至1.50%-1.75%。对美股的影响

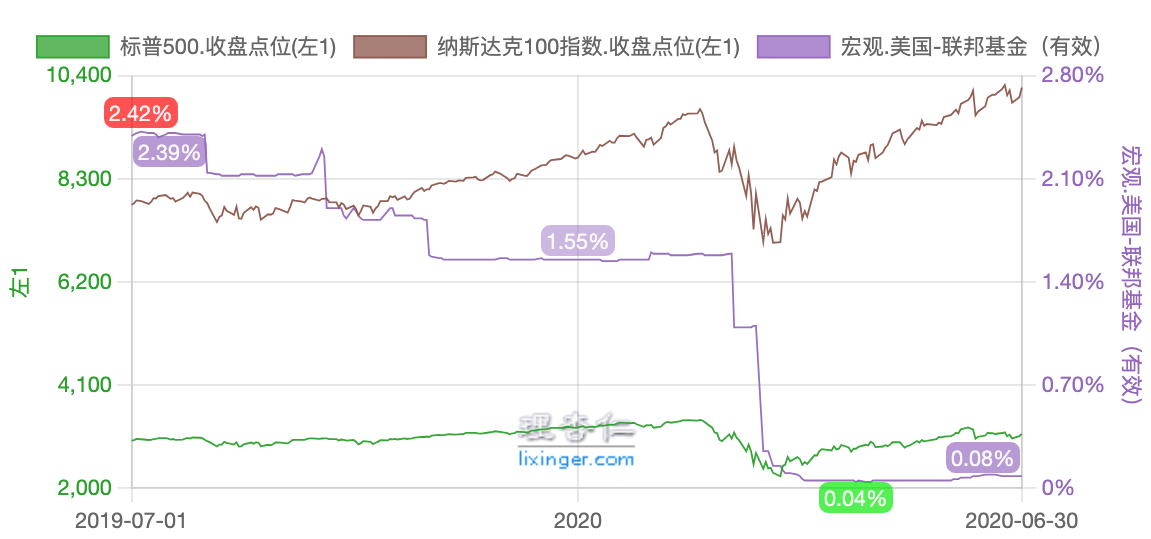

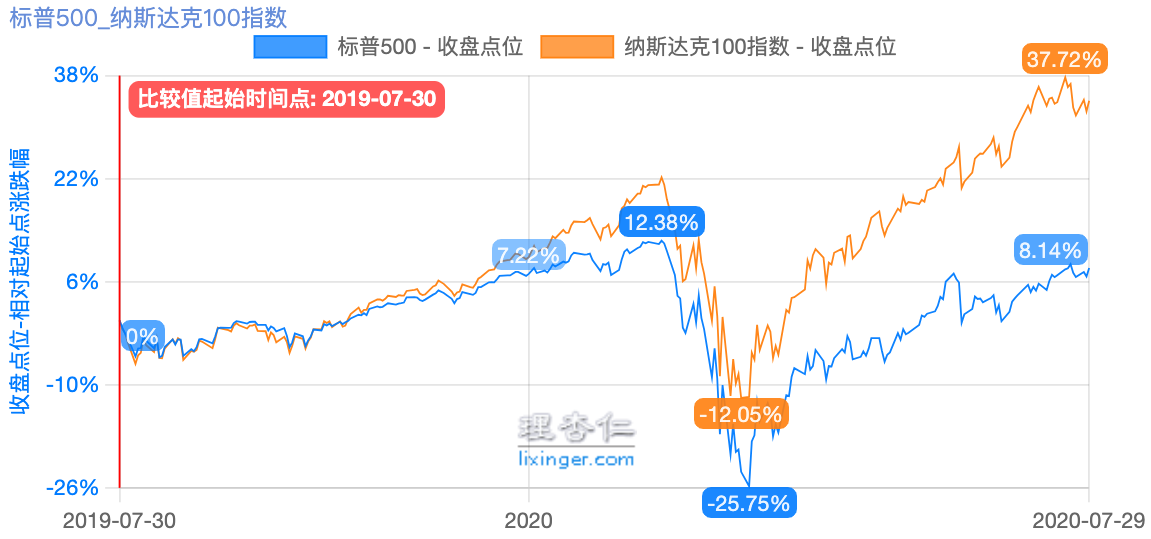

美联储的降息在一定程度上提振了市场信心,标普500指数自2019年7月30日到疫情之前涨幅超过10%,纳斯达克100指数自2019年7月30日到疫情之前涨幅超过20%。

(图7 - 标普500、纳斯达克100涨幅数据 数据来源:理杏仁)

4.2020.3降息

(图8 - 美联储利率及标普500、纳斯达克100数据 数据来源:理杏仁)

性质

纾困式降息

背景

在2020年3月,美联储的降息主要受到以下国内和国际经济因素的影响:

新冠疫情爆发:COVID-19疫情在全球迅速蔓延,导致各国实施封锁措施,经济活动急剧减少。全球供应链中断,消费需求骤降,企业面临巨大压力。 金融市场动荡:疫情爆发引发市场恐慌,全球股市在2020年3月经历了剧烈的下跌,市场流动性紧张,投资者避险情绪高涨。 经济衰退风险:疫情对全球经济的冲击引发了严重的衰退风险,企业倒闭和失业率上升的压力加大,经济前景不确定性增加。降息原因

美联储在2020年3月的降息主要出于以下原因:

应对疫情冲击:通过降息提供流动性,支持企业和家庭应对疫情带来的经济冲击,防止金融系统崩溃。 稳定金融市场:通过降息稳定市场信心,缓解金融市场的恐慌情绪,降低市场波动性。 支持经济复苏:通过降息降低借贷成本,支持企业融资和家庭消费,促进经济尽快复苏。降息时间和次数

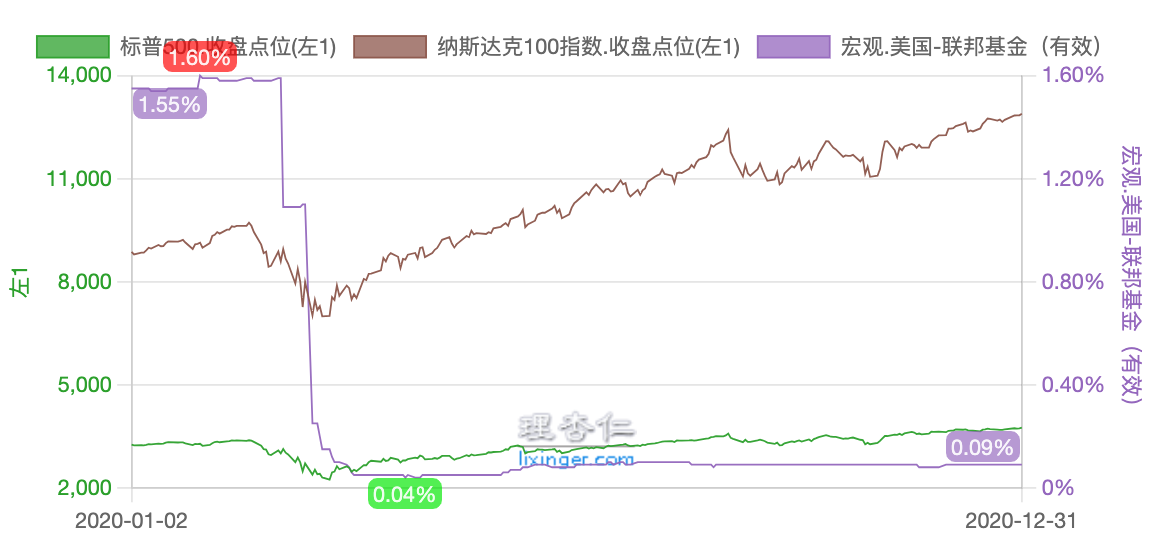

在2020年3月期间,美联储进行了两次紧急降息操作:

2020年3月3日:联邦基金利率从1.50%-1.75%降至1.00%-1.25%(降息50个基点)。 2020年3月15日:联邦基金利率从1.00%-1.25%降至0.00%-0.25%(降息100个基点)。对美股的影响

尽管美联储迅速降息,但由于疫情的严重性和不确定性,股市在3月经历了剧烈的下跌。标普500指数在2020年3月下跌了约12.5%,纳斯达克100指数也在2020年3月下跌超过20%。然而,降息和其他刺激政策帮助市场在后续几个月逐渐恢复,并且在2021年底标普500和纳斯达克100分别上涨超过50%和80%。

(图9 - 标普500、纳斯达克100涨幅数据 数据来源:理杏仁)

从2000年至今,尽管时间跨度较长,但美联储的降息周期实际上只有四次。美联储降息通常有利于降低企业借贷成本,理论上对美股是利好的。然而,通过最近四次降息的数据来看,在降息期间,标普500和纳斯达克100指数大部分时间却是下跌的。这种实际情况与理论相违背的原因主要有以下两点:

影响美股的因素众多:当美联储降息推动美股上涨时,其他因素可能产生相反作用,美国金融市场的最终走势取决于这些因素的净效应。例如,影响美股走势的主要因素包括美国经济状况、全球经济形势、美股结构、无风险利率和风险溢价等。

降息原因不同,其影响存在质的差异:美联储的降息通常可以分为两大类型:预防式降息和纾困式降息。预防式降息是在尚未出现明显经济问题但存在潜在风险时采取的货币政策,主要目标是通过降息提振信心和促进投资,以防范未来的经济衰退风险。纾困式降息则是在经济出现明显衰退、金融危机或其他不利因素导致经济急剧下滑时采取的货币政策,主要目标是通过降低利率刺激经济活动和稳定金融市场,以应对已发生的经济衰退风险。

对于美联储今年即将进行的降息操作,可以结合上述数据再进行具体分析。尽管本文只有四次降息的数据,但为了提供更多参考,接下来还整理了自1980年以来美联储九次降息期间的数据供大家参考。

(图10 - 美联储历年降息数据,数据来源:Wind)

----------------------------------

作者简介:【天戈说】

一个专注于分享指数基金知识的投资达人

喜欢我的文章就加个【关注】,点个【赞】吧~

您的支持是我最大的动力

风险提示:投资有风险。以上内容均为个人观点,仅供参考和交流,不构成任何投资建议。

本文作者可以追加内容哦 !