有个伙伴转发了一个未知博主关于转债潜在违约风险的表格,我看了一下,极其不认同,因为表格里的因素只有正股亏损情况、资产负债率、期末货币资金/存续余额、转债占比。

这些是衡量公司最后的还债能力,殊不知,发行转债的本意并非是单纯的借贷,更多的是想债务置换成股份,从债主变成股东,所以我对转债是否有违约风险的判断,更多的是看公司是否有化债的能力,后路才是还债能力。

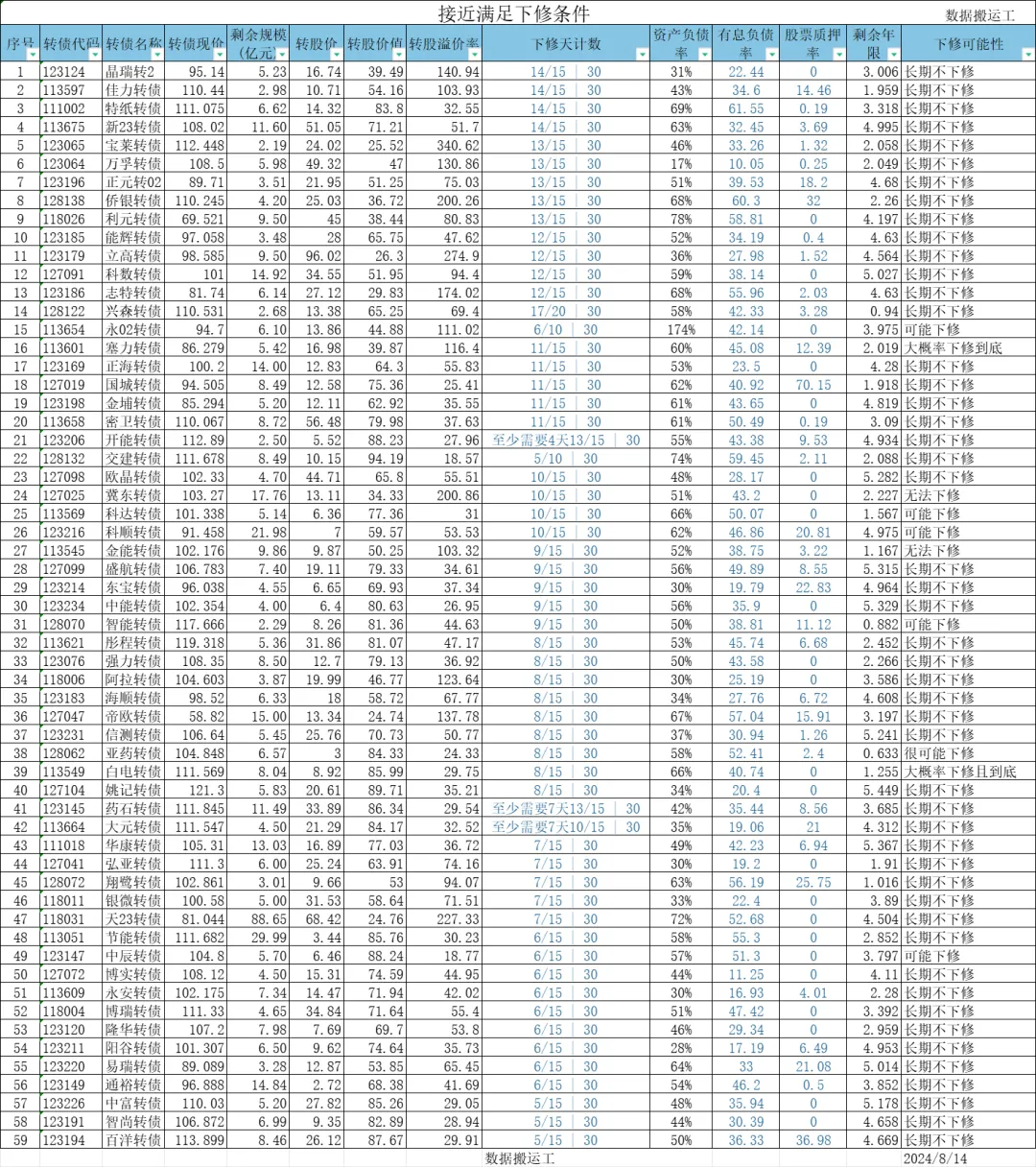

对于化债能力,核心的一点就是是否有足够的下修空间,这个空间不仅仅是是否净资产受限,还有股价的高低,如果股价过低,就算有足够的下修空间,也是严重约束下修空间的关键性因素,比如目前的山鹰、鹰19、精工、文科等。

次之,就是正股的波动性,如果正股没有波动性,那么出现负溢价率的可能性也低,就很难有人转股,所以正股的波动率也非常重要。

另外,转债的规模也非常重要,如果转债规模或者占比过大,对正股的打压太大,也非常容易引发正股大跌,所以对于10亿以上的转债,一旦正股非常弱势,同时遇到弱市,这可能对正股是致命的;当然弱市下,反而利于低价负溢价转股,比如思创、新星等。

我敢买科达、塞力,不是看好它的正股、盈利,只是觉得它们目前还有化债能力,而不是因为看好其他;那为什么不买城地、雪榕呢,因为它们就是来玩投资者的,没有诚意的公司都不值得投资。

有人又说,美锦、国城、科顺等看起来也有化债能力,为什么不参与呢,一个是规模太大,我对这种泰山压顶的状态,深感不安,另外这三个公司都是极其不专业、不诚实、拖拉,所以直接放弃。

正因为如此,我才极其不认同那位未知的博主,只能说明他对转债的认识还是停留在表面,当然我只对事不对人,同时也不知道到底是谁,不存在攻击或者针对的情况。

一、可转债指标:

1.今日下跌0.42%,上涨数量小于下跌数量;上涨幅度小于下跌幅度,本日高开低走,破产走势。

2.指数为1783点,跌了7个点,维持在1700点以上;平均价格跌了0.5元;中位数价格跌了0.5元,目前的中位数处于低位,当然不一定是最低位,但起码是底部区域;中位数转股价值跌了0.5元;平均双低无变动。

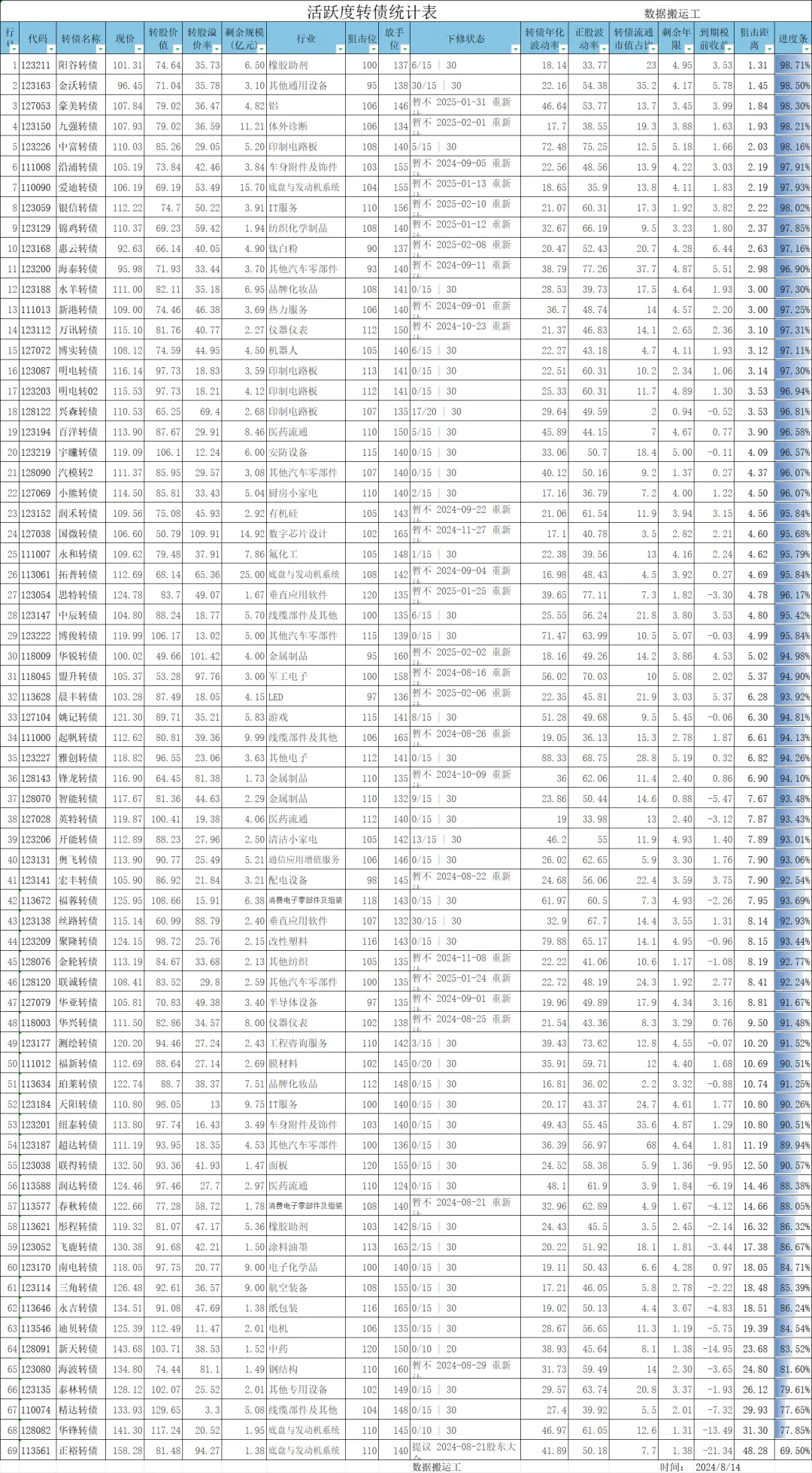

3.平均溢价率69.07%,涨了0.5%;中位数溢价率49.54%,涨了0.1%,溢价率在上涨;成交额多了108亿,回到了400亿以上,成交了489亿,其中交易额排名前五分别为天路74亿、瀛通50亿、华锋38亿、三羊37亿、永鼎22亿,实际换手率均超过700%。

4.有一半的转债换手率不超过1.4%,没有人交易,今天回撤0.2%,本年收益-2.7%,亏损几乎都是本月导致的,上证指数为-4.18%、国证2000为-23.65%、中证1000为-21.03%、集思录等权指数为-9.41%、微盘股为-22.25%,受泰福等影响,严重拖累整体表现;当然最近没有操作好,出现了太多次坐过山车的情况,不然上月收益会不错。

未来主要买入价会控制在105-117元,一方面认为估值中枢会下降,一方面超过130元的转债似乎都有天然的压力,很难突破;目前仓位85%,大部分都是低价低溢价的转债了。

如果你吃不了苦,受不了罪,起不了早,也熬不了夜,就不要抱怨生活不尽如人意,请永远记得,只有极致的努力,才能配得上想要的生活。

二、涨跌情况:

1.上涨:

瀛通正股涨停,瀛通转债涨17.33%,前些天差几分钱没有买入,完美错过,一直懊恼中。

永鼎正股涨停,永鼎转债涨5.48%,我持有期间,正股跟一样,一离开就涨,真的是我限制了它的发挥。

天路正股涨停,天路转债涨4.82%,一度涨停,溢价率竟然能维持25%,涨停时更是达43%,不明白为什么能这么强。

海波正股上涨,海波转债涨3.69%,一直以为账户上有海波,昨天才发现上次已经卖出了,可惜了。

华锋正股涨停,华锋转债涨3.67%,一度涨幅14.98%,真是活跃,可惜一直都很贵。

佳禾正股大涨,佳禾转债涨2.25%,盘子有点大,所以波动小很多。

志特正股大涨,志特转债涨1.35%,根本带不动转债。

城地正股大涨,城地转债涨0.45%,如果上次下修到底,大概率会转股了。

2.下跌:

三羊正股涨停,三羊转债跌14.85%,一度涨幅19.2%,而后断崖式下跌,一度跌幅15.58%,追高一天可亏29%,每张亏损额达57元,也不知道谁在买单。

东时正股上涨,东时转债跌4.57%,这种债完全不敢参与。

恒逸正股下跌,恒逸转2跌3.78%,这种垃圾是不会轻易下修的,盘子又大。

科思正股大跌,科思转债跌2.62%,可惜太贵了。

美锦正股下跌,美锦转债跌1.67%,玩清偿的人,直接被公司坑死,是又穷又倔,没钱又,还认为低估,就这个样,我都不敢买,怕它玩着玩着,找根绳把自己看似无意实则大意给玩死了。

能辉正股下跌,能辉转债跌1.66%,这破公司两次下修都跟玩的一样,还有一次竟然下修取消,过于精明反而可能耽误终身,因为天道有轮回。

鹿山正股下跌,鹿山转债跌1.61%,跌下来就是机会。

精测正股下跌,精测转债跌1.51%,临期了,再也没有机会套利了。

交建正股大涨,交建转债跌1.5%,一度涨幅6.72%,真是会玩。

花园正股下跌,花园转债跌1.19%,除了盘子大,其它缺点不明显。

宏昌正股微跌,宏昌转债跌1.05%,跌下来就是机会。

真正治愈你的,从来都不是时间,而是你心里的那份释怀和格局。

不过市场规律就是涨多了跌,跌多了涨,牛熊轮转、循环往复。

三、转债快讯:

1.远信16日发行,预计可交易规模0.79亿,是历史上能排上名的小,冲300是很正常的事;万凯16日发行,预计合理价110元;合顺转债明日上市,可交易规模2.2亿,估计会冲击130元,具体还要看竞价时的封单情况,预计最高135元;奥瑞明日上市,合理价110元。

2.科达、科顺提示满足下修条件,大概率满足,可能下修;冀东提示满足下修条件,大概率满足,可能下修,受净资产限制,只能下修一点点;欧晶提示满足下修条件,大概率满足,可能1-6个月内不下修。

3.孩王1个月内不下修;今飞2个半月内不下修;永东2在6个月内不下修,就是来的,但依然很多人喜欢,也不知道喜欢什么,也许喜欢被piao。

4.集智原股东配售67.34%,估计有哪个十大股东未认购,果然如之前的担心的一样,考虑今天大跌,配债成本预计会超过750元,是很有可能亏钱的手艺;另外伟隆的大跌,也直接带崩了远信,开盘一度涨幅14.5%,收盘只有4%,追高的人直接亏10%,估计周五会大跌,配债成本太高了,弱市之下我不参与潜伏配债,更不参与抢权配债。

5.回盛下修底价9.2元,本次下修到15元,转股价值61.4元,就是来玩的,估计明天会跌3-4元,连清偿都可以玩,之后要远离。

6.文科在跟债券人沟通时,债权人在清偿前卖出转债,需要支付面值的30%的违约给公司,我从未见过如此脸厚之人。清偿是债权人的权力,债务人需要无条件支付,何来的谈条件,既然这样,那应该从清偿登记截止日起,公司需要支付千分之三的日滞纳金,到清偿到期日截止,按公司的计划清偿到账时间,3个月内不能卖出,合计需要支付面值的27.6%的滞纳金给债权人。

当然,美锦则要求公司将清偿款支付到中登公司开始到清偿结束,债权人不得卖出,否则需要支付面值的30%的违约给公司,也不知道谁给“它们”的权力仗势欺人。

其实大A大部分公司都极其不专业,纯属乱来,一个是规则本来就很乱,二个是没有完整的培训,同时根本没有人重视。

7.半年报:

新化净利润同比增长7%,净现金流大跌;鹤21净利润同比增长205%,净现金流改善;耐普净利润同比增长58%,但净现金流是同期的负数,不容乐观;晨丰净利润同比增长5%,扣非则下降25%,但净现金流大涨。

文章所述的可转债,均为案例使用,不作为投资建议,投资有风险,入场需谨慎,请独立思考。

著作权归作者所有。商业转载请联系作者获得授权,欢迎喜欢的朋友转发分享。

本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

祝投资愉快。$美锦转债(SZ127061)$$绿茵转债(SZ127034)$$美锦转债(SZ127061)$

此买卖,风险自负。

本文作者可以追加内容哦 !