近日,深圳证券交易所披露的信息显示,元创科技股份有限公司(下称“元创股份”)及其保荐机构回复了第二轮问询。据贝多财经了解,元创股份于2023年6月递交招股书,准备在深圳证券交易所主板上市。

本次冲刺上市,元创股份计划募资4.85亿元。其中,4亿元将用于生产基地建设项目,2513.17万元将用于技术中心建设项目,另外6000万元用于补充流动资金项目,国泰君安证券为其保荐人。

值得一提的是,元创股份并非首次冲刺上市。早前,该公司曾于2021年12月申报上海证券交易所主板,但于2022年10月申请撤回,同年11月被终止审查。对此,深圳证券交易所曾要求该公司说明前次申报撤回的原因等。

元创股份方面称,前次撤回的主要原因及存在的主要问题为:部分资金流水核查事项待取得相关证据,前次申报后业绩有所下降。相较此前,元创股份删去了“偿还银行贷款”相关内容(5000万元)。

天眼查App信息显示,元创股份成立于1991年4月,前身为浙江省三门县胶带制品厂。目前,该公司的注册资本为5880万元,法定代表人为王文杰,主要股东包括王文杰、王大元等。

据招股书介绍,元创股份的主营业务为橡胶履带类产品的研发、生产与销售,主要产品包括农用机械橡胶履带、工程机械橡胶履带和橡胶履带板,作为联合收割机、挖掘机、装载机、摊铺机等多种履带式农用或工程机械的行走部件。

元创股份在招股书中称,该公司的下游客户包含主机厂和贸易商客户,对应主机市场及售后市场。其中,主机市场系农用机械、工程机械生产商的配套市场,市场集中度高,客户采购规模较大、稳定性强,该公司直接销售至各主机厂生产商。

同时,售后市场面向市场存量的农用、工程机械的旧履带替换需求,最终用户为农用或工程机械使用单位或个人,存在采购分散、周期性不稳定且采购时效性强的特点,元创股份主要对接国内外贸易商客户来覆盖该部分市场。

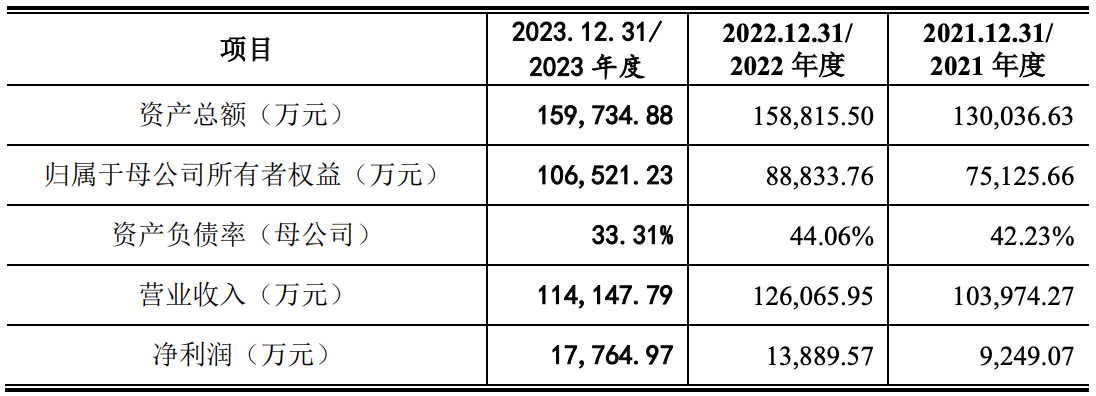

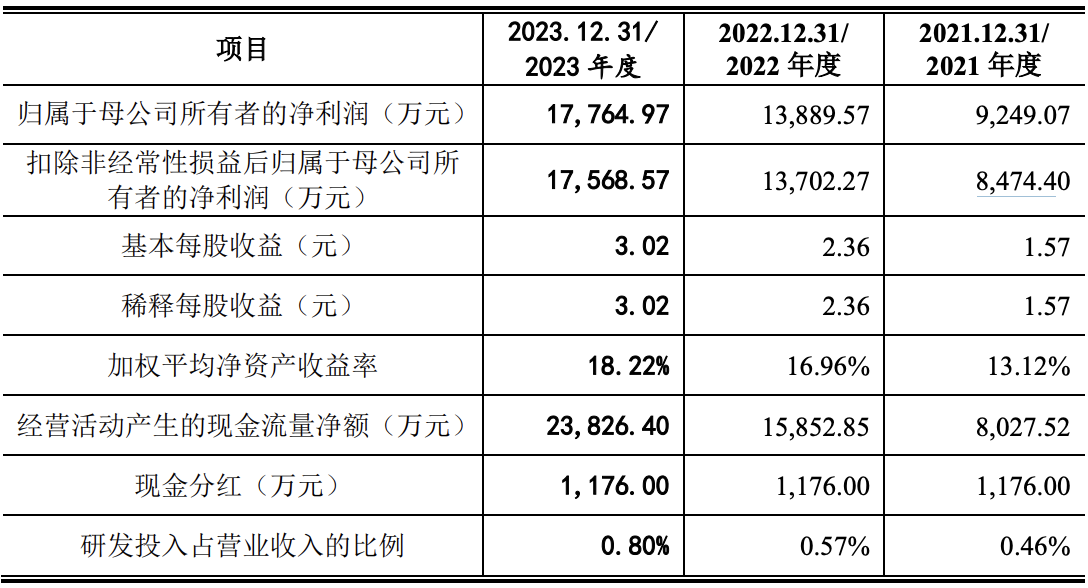

2021年、2022年和2023年,元创股份的营收分别约为10.40亿元、12.61亿元和11.42亿元,净利润分别约为9249.07万元、1.39亿元和1.78亿元,扣非后净利润分别约为8474.40万元、1.37亿元和1.76亿元。

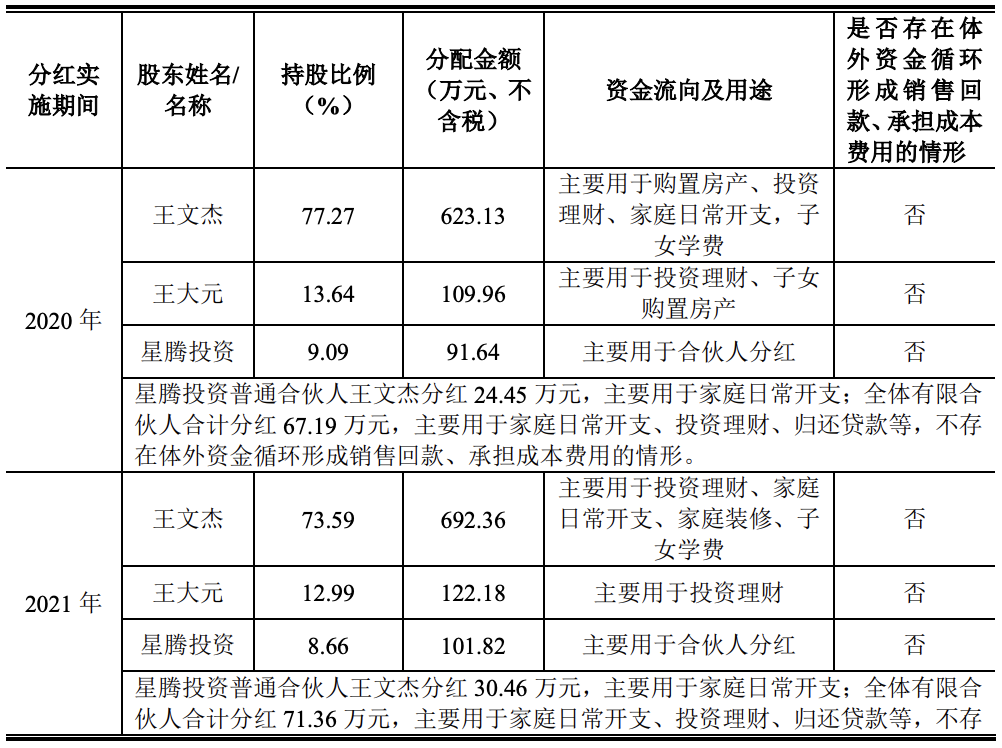

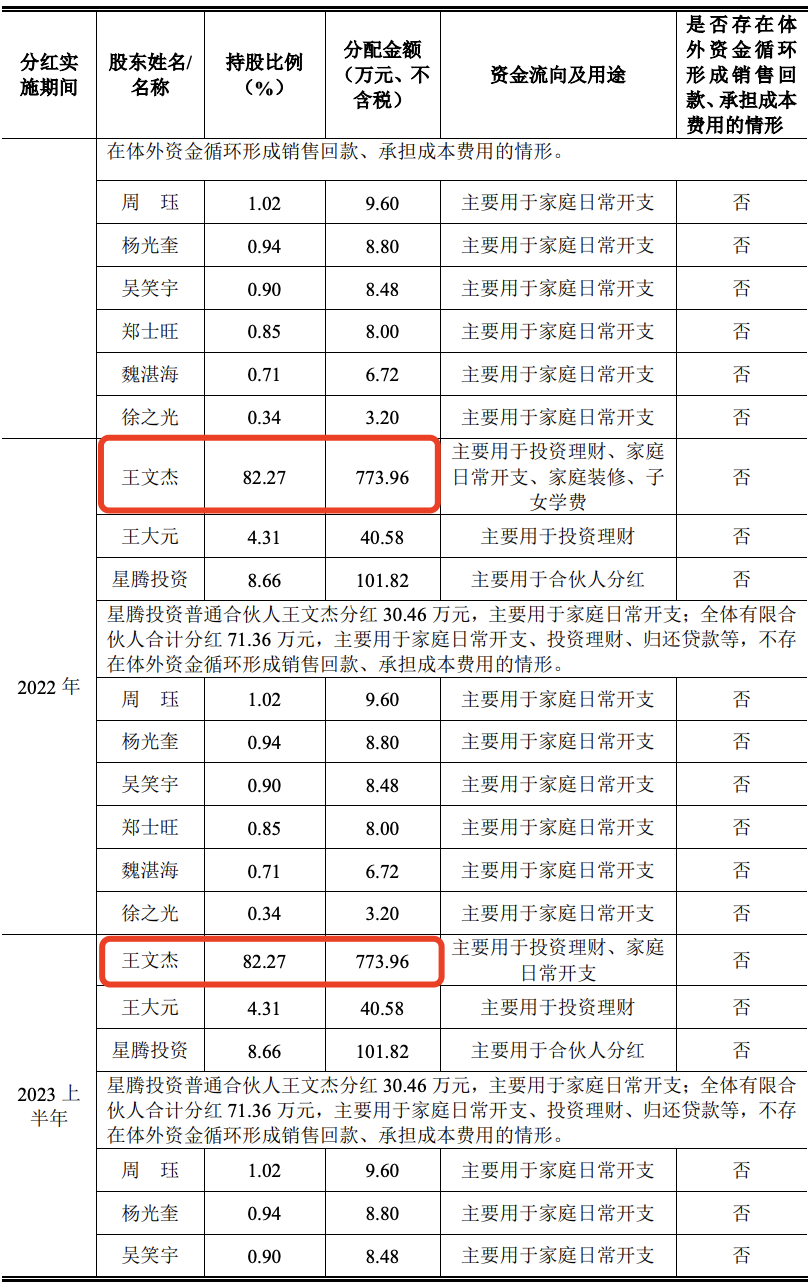

值得一提的是,元创股份曾多次分红。此前招股书显示,该公司于2020年、2021年、2022年分别进行现金分红1008万元、1176万元和1176万元。2023年,该公司再次进行现金分红1176万元。

此前,深圳证券交易所曾在第一轮问询时要求元创股份结合现金分红政策及其执行标准、现金分红的背景和原因、报告期内发行人(即“元创股份”)现金流量及资产负债状况,说明现金分红的必要性、合理性。

说明历次现金分红履行的审议程序,是否符合发行人公司章程和《公司法》的规定,实施现金分红对发行人财务状况、生产运营的影响;说明历年现金分红的资金流向及用途,是否体外资金循环形成销售回款、承担成本费用的情形等。

同时,说明募集资金补充流动资金的测算依据,结合持有的货币资金、财务状况、现金分红情况等,说明在报告期各期均有现金分红情况下利用募集资金补充流动资金的必要性、合理性。

据介绍,元创股份的现金分红最终流向主要系实际控制人及其一致行动人个人。其中,王文杰于2020年、2021年、2022年和2023年分别直接获得现金分红623.13万元、692.36万元、773.96万元和773.96万元,合计约2863万元。

元创股份方面表示,该公司实际控制人及其其一致行动人个人获得分红后,主要用于购置房产、家庭装修、投资理财、家庭日常开支、子女学费等;其余单个分红对象收取的分红绝对金额较低,主要用于家庭日常开支、投资理财、归还贷款等。

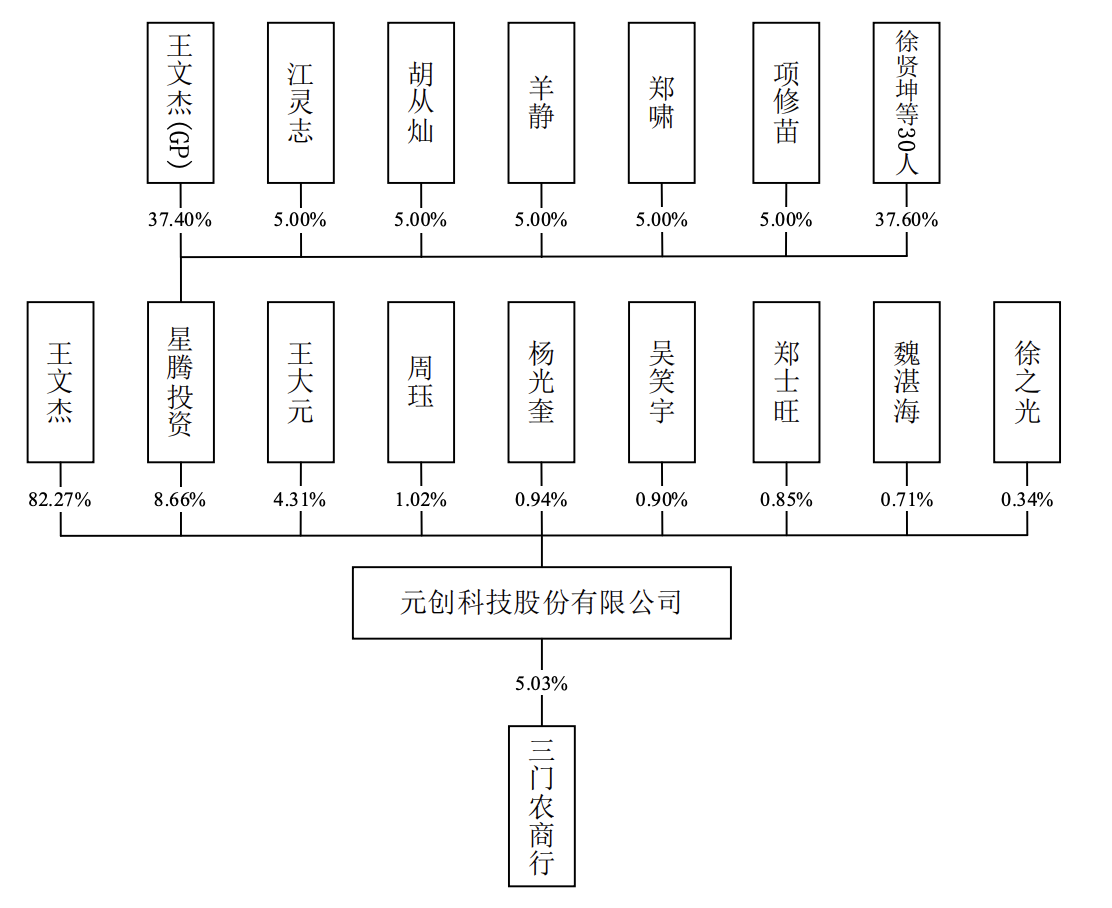

本次上市前,王文杰为元创股份的控股股东、实际控制人。据招股书披露,王文杰直接持股82.27%,通过星腾投资(王文杰为星腾投资执行事务合伙人)控制该公司8.66%股份,合计控制该公司股份的90.93%。

同时,王大元系王文杰之一致行动人,为王文杰之父,其通过直接持股方式控制元创股份4.31%股份。据此,王文杰与一致行动人王大元合计控制该公司股份的95.24%。其中,王文杰为元创股份董事长,王大元为该公司顾问。

本文作者可以追加内容哦 !