目前光伏组件产能过剩问题,围绕在整个光伏行业。

一个引人深思的现象浮现:尽管所有企业都明白技术革新已至,产能即将过剩,市场格局会面临挑战。但是它们依旧满怀信心,坚信自己用的前沿技术独特,是不会被市场淘汰的。

如果不用新技术进行扩张,而其他企业用了,那么自己就面临被淘汰。于是,随着上游硅材料的价格急剧下跌,产能过剩问题也陷入了恶性循环。扩产显得无序,竞争也越发激烈。

晶科能源,作为光伏组件销量冠军,2023年8月份放出了97亿定增募资的消息。计划将其中的72亿投入山西一体化大基地这个扩产项目,25亿偿还贷款和弥补现金流。

结果就是融资扩产计划没有被二级市场买账,市值减少了1200亿!

要知道,2023年,光伏产业由于产能过剩问题,关停产线、延后投产甚至叫停项目的企业众多,例如海源复材、沐邦高科、天合光能。

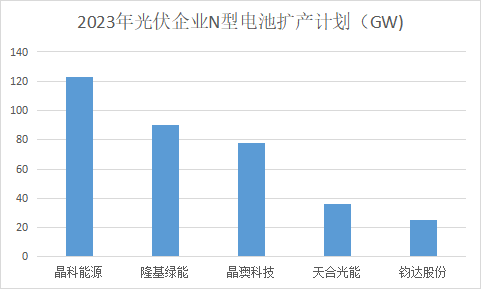

而作为光伏组件的龙头,手握N型电池的主流技术TOPCon,上市后融资224亿基本上都用到了扩产上。甚至在这个光伏寒冬的背景下,N型电池扩产计划仍然很高,超过了120GW。还在山西建设56GW一体化大基地,总投资高达560亿。

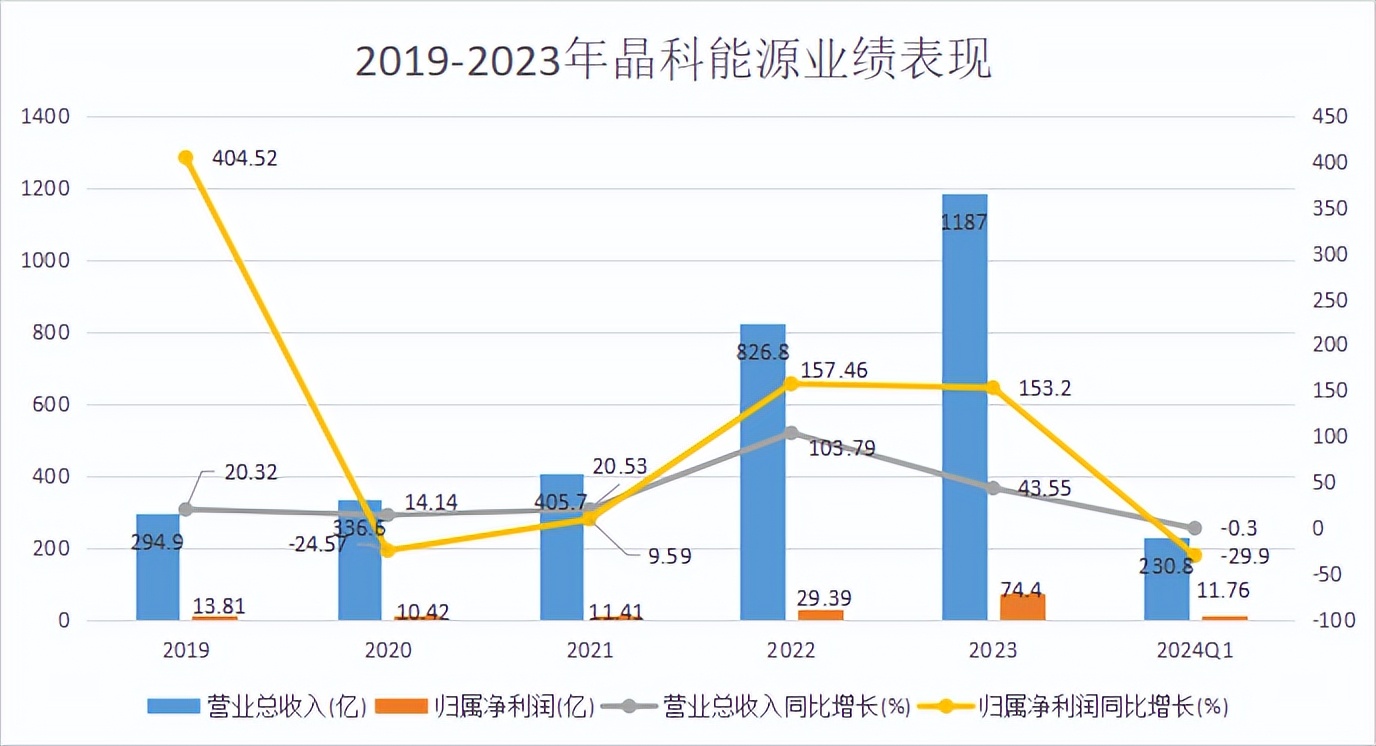

大量的投资扩产带来业绩的大幅增长。

2019-2023年,公司的营收呈现持续增长的趋势,2023年达到了1187亿元,同比增长43.55%。净利润74.4亿,同比增长高达153.2%,主要是受益于N型组件出货量的快速放量。

但是在2024年第一季度,公司的营收同比下降0.3%,净利润同比下降29%,双双陷入了负增长。

出现了尽管光伏组件产能和产量高居行业前列,但盈利能力下滑的局面。

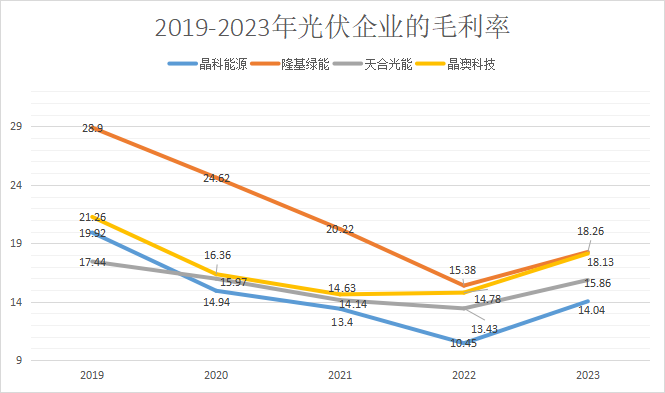

2024第一季度,公司的组件出货约20GW,仍排行业第一,但公司的欧洲和亚太市场均是低价亏损的。ROE较2023年同期减少了2.42%,净利率下滑到5.09%,毛利率降至9.58%,显著低于晶澳科技、天合光能和隆基绿能。

下滑的原因除了受到产业链价格下滑的影响,还有资产减值的损失。

价格下跌,再加上公司的光伏技术由P型向N型的迭代,存量的P型资产面临着被替代。2023年存货金额超180亿,资产减值损失13亿,主要都是存货带来的。2024第一季度,资产减值损失同比增加更是高达了212.7%。

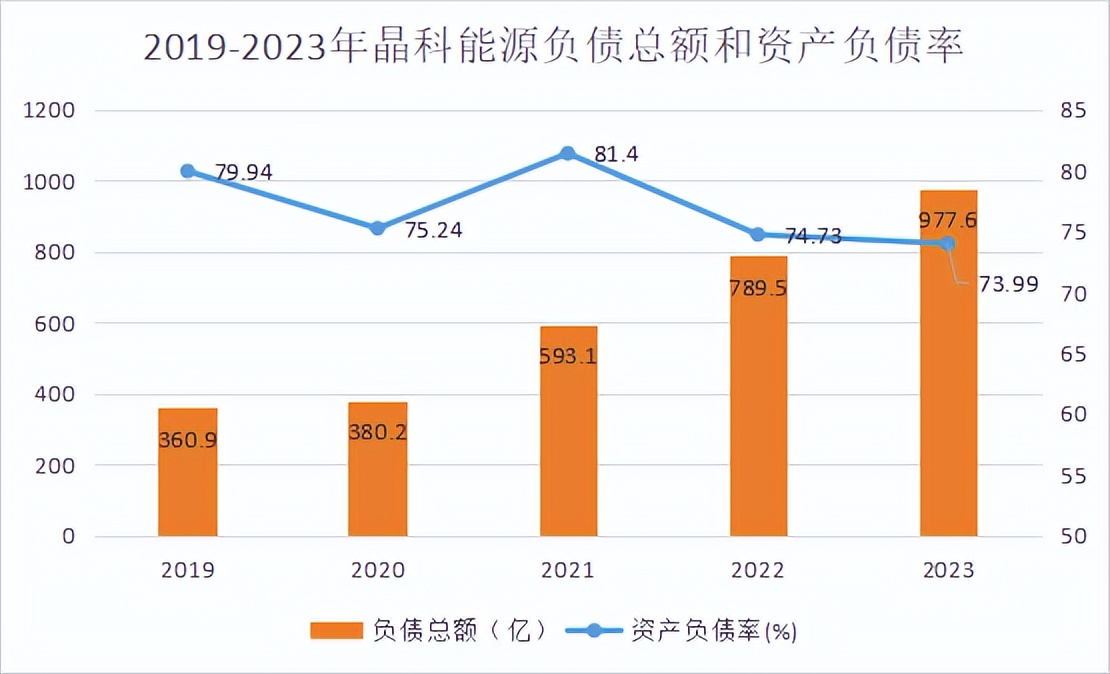

除此之外,大规模项目投资,给晶科能源的负债情况也带来负担。

2019年起,公司的资产负债率始终在73%以上,处于较高水平。2024年第一季度,负债总额为954.75亿元,同比增长了16.14%。资产负债率同比下降了1.48%,至72.85%。虽有下降,但这个资产负债率比隆基绿能和晶澳科技还是高出不少。

同时,公司的有息负债190亿,2023年的利息费用就高达11.8亿。应付账款和应付票据507亿,再加上厂房回购和项目专项借款等在内的长期应付,累计超过600亿。可见资金面压力极大。

预计今年晶科能源的业绩发展是多重受限的,理由如下:

第一,成长动力不足,出现价减量减,供大于求的局面。

自2023年起,光伏行业的供需失衡,产能过剩,使得原材料多晶硅的价格迅速下行,产业链上其他环节的价格都顺势走低。电池、组件价格下滑超过15%,多晶硅、硅片价格下滑更甚,超过了40%。

近期16GW组件集采开标公开的数据显示,光伏组件价格再创新低,甚至出现了市场低于成本价的极端状况。P型电池和N型TOPCon的最低报价是0.74元/瓦、0.79元/瓦。可见主产业链价格整体处于低位,晶科的业绩也难能拔高。

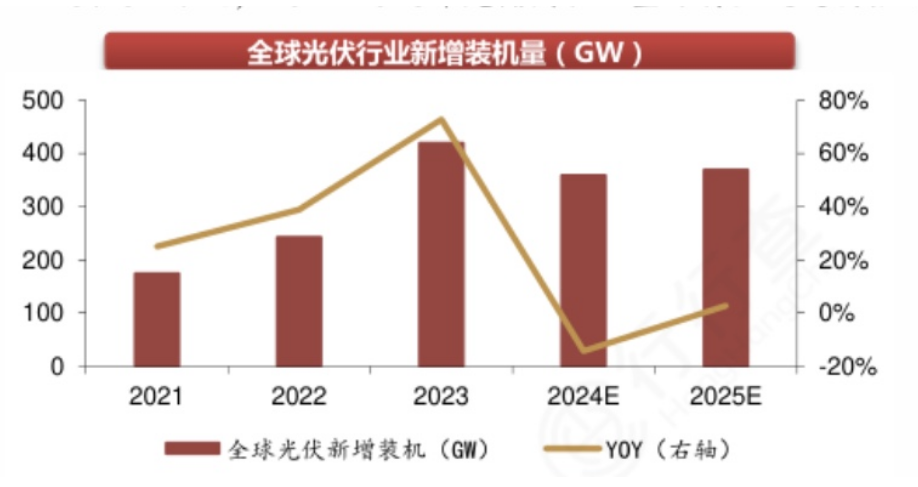

量方面,国内光伏新增装机量同比增长30.7%,多晶硅、电池组件产量同比增长却均超过32%。根据CPIA预计,2024、2025年的新增装机量不如2023年,增长率会断崖式下跌。

根据光伏产业联盟的数据,2023年全球太阳能光伏总产能大于实际需求量的1.5-2倍。可见市场供大于求,价格内卷,且装机量有所下滑,对光伏行业带来巨大的压力,也限制着晶科业绩规模的增长。

第二,一体化风险仍然存在。

所谓的垂直一体化,就是向光伏组件的上下游扩展,公司可以把控从原料到组件整个生产过程。这固然可以减少成本,监管质量,但缺点也很明显,就是容错率太低了。

随着工艺制程和技术路线的敲定,会直接影响动辄百亿的投资结果,若发现了市场机会的偏离和错失,也根本难以回头。

第三,始料不及的火灾打破预期。

如此低迷的市场环境中,公司对欧美的出货量上升,叠加山西大基地一期、二期的产能出清加速,2024年的盈利情况本有所展望。

但是山西大基地的一期工程投产仅一个月的时候,发生了火灾事故。设备、存货等均出现受损,厂房几乎成为废墟,要知道,这个大基地的规模之大无异于晶科的“再造版”。给2024年的业绩增长带来严重的负面影响。

而目前,一期项目产能扩张受阻,二期项目刚刚投产。公司一体化大基地的项目高开低走,再加上97亿的定增计划终止的无声息,预期显得遥远。

第四,第二增长曲线的打造受限。

主营业务光伏组件的增长遇到瓶颈,公司有在试图打造第二增长曲线,氢能源和储能业务。

2023年,公司从储能业务收获的营收突破亿元,而天合光能却是突破了20亿元,隆基绿能的氢能源业务也破亿。相比之下,公司在这两大新兴业务的表现平平,没有亮点。

2023年底,晶科能源公告转让二级子公司浙江晶科储能49%的股权。市场低迷的关键时期转让新兴业务,也足以映射公司发展依靠外部资金的支撑。可见负债高压下,晶科能源布局新业务的进展也是艰难重重。

第五,周期后的业绩回弹预期不高。

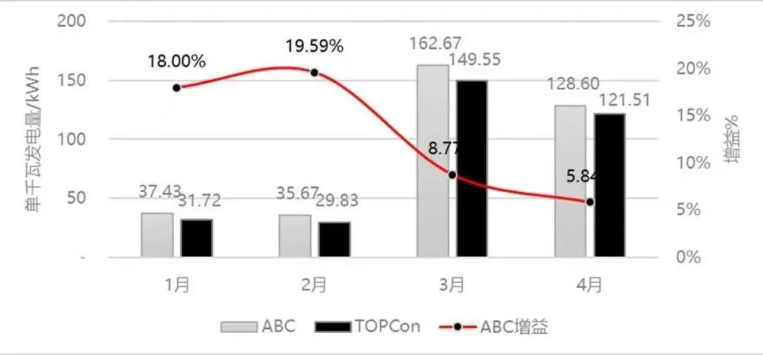

上面说到,N型电池的TOPCon技术是晶科2023年问鼎行业的主要发力者。但是2023年起,就有TOPCon被取代趋势出现。

通过2024的实验数据认证,隆基绿能的Hi-mo x6组件相比TOPCon月度相对增益达2.84%,光衰小于2%。且相同面积下,爱旭股份的BC组件的功率领先TOPCon 了6%-10%。可见,即使光伏扛过了周期,晶科的TOPCon也不再真正具有优势,业绩回弹的指望还需缩减。

总之,2024年晶科能源的业绩和盈利能力下滑,负债方面面临挑战。目前整个光伏行业周期性下行,晶科能源的发展很难被改善预期,未来还需进一步跟踪。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

本文作者可以追加内容哦 !