资金面随央行投放加量而转松

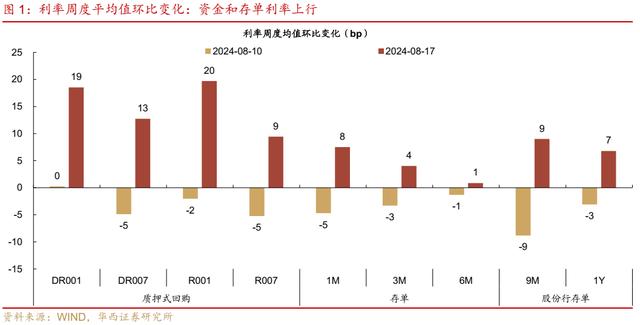

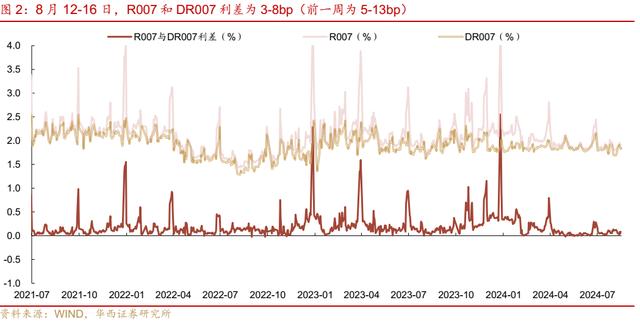

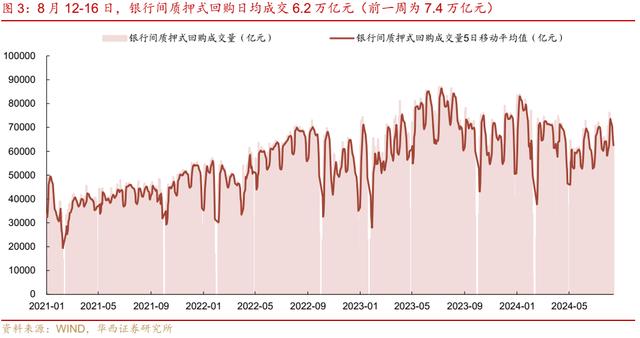

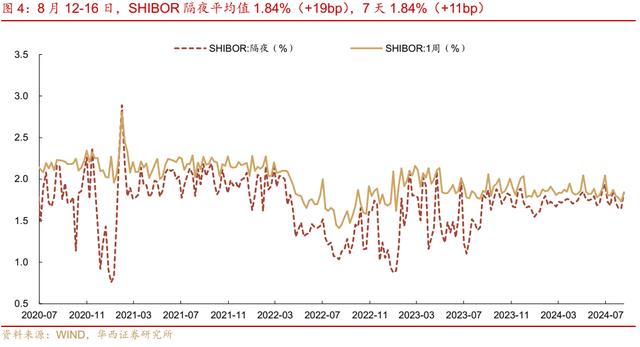

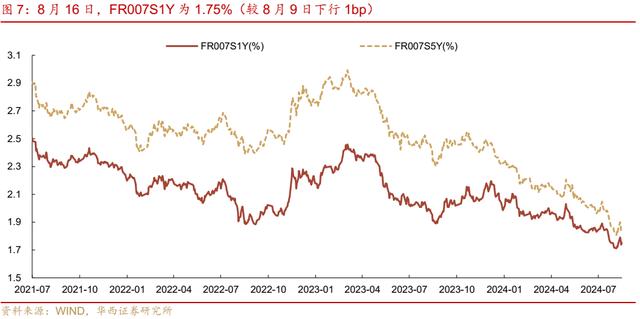

政府债净缴款6000亿+,同时经历税期,资金面伴随央行投放先紧后松。本周政府债净缴款规模达到6150亿元,为今年以来单周最高值,周内政府债缴款压力主要集中在周四和周五,分别为4000亿+、700亿+,恰逢税期。面临政府债缴款和税期压力,央行逆回购从周二开始大幅放量,周二至四分别达到3000亿+、3000亿+和5000亿+,全周累计净投放1.5万亿元。资金利率随着央行投放上量而逐步下行,DR001从周一的1.96%下行至1.70%,R001从2.0%下行至1.77%,在7天逆回购利率上方10bp左右波动(月上旬宽松时期在逆回购利率下方10bp附近波动),二者均值较前一周上行19bp、16bp;7天资金利率相对平稳,DR007从1.91%下行至1.84%,R007从1.94%下行至1.87%,二者均值较前一周上行13bp、8bp。

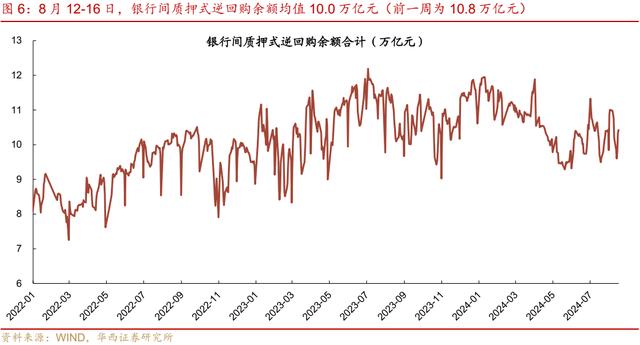

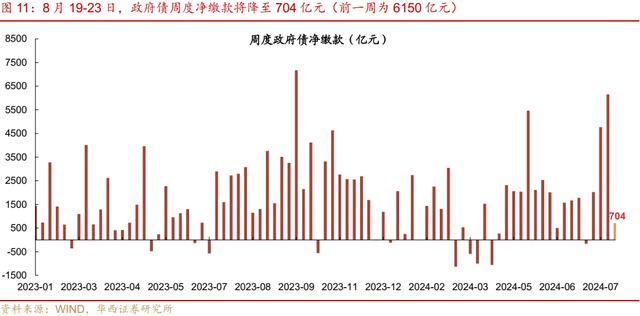

往后看,8月最后两周政府债缴款压力将有所下降。截止 16 日, 8 月政府债已累计净缴款 1.1 万亿 + ,预计 8 月最后两周缴款量合计在 4000-6000 亿元左右,缴款压力将明显低于本周。下周( 8 月 19-23 日)政府债净缴款 704 亿元,且尚未进入跨月准备期,预计资金面压力将有所缓和。不过当前逆回购余额达到 1.5 万亿元,今年以来次高水平(仅低于跨春节期间),说明短期资金缺口相对较大。且政府债缴款具有累积效应,前期大量发行的政府债预计占用资金也在 1-2 个月左右,短期资金缺口可能会继续存在。

央行对资金面的态度仍然偏呵护,且当前非银资金充裕,杠杆也并不高,预计资金面大幅波动的概率不高。但在政府债发行的压力之下,逆回购余额维持高位,资金利率或维持偏贵的状态。

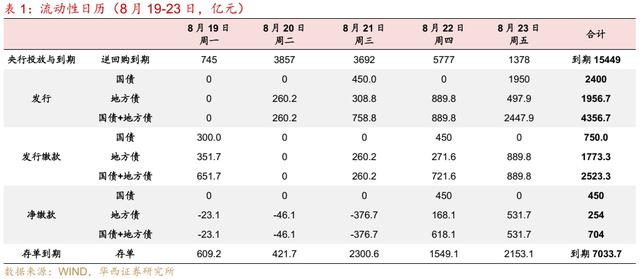

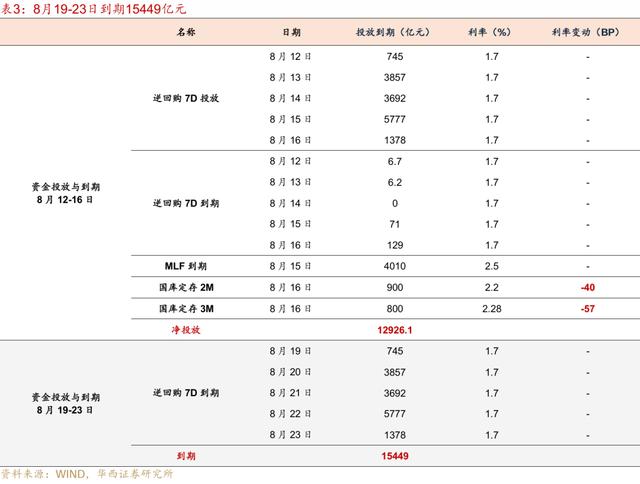

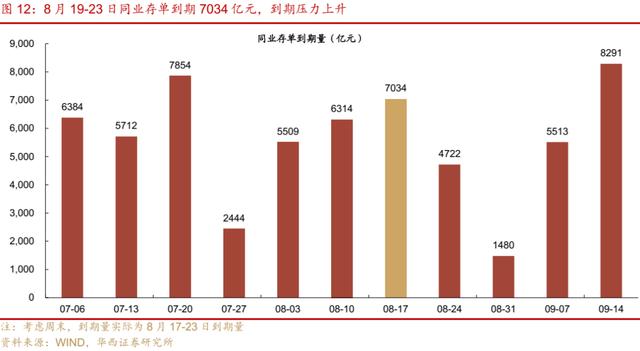

8月19-23日,资金面关注的因素:第一, 19日税期走款第二天,关注资金面波动;第二, 全周逆回购到期15449亿元,关注资金投放情况;第三, 政府债净缴款704亿元,相较上周的6134亿元大幅下降,对资金面扰动或有所下降。第四, 同业存单到期7034亿元,高于前一周的6314亿元,压力小幅上升。

七月末超储率约1.2%

根据2024年7月金融机构资产负债表、信贷收支表数据,测算7月末超储率约1.2%,较6月末下降0.3pct,高于去年同期的1.0%。

8月12-16日,逆回购净投放15236.1亿元,MLF到期4010亿元,国库定存投放1700亿元,政府债净缴款6149.9亿元。

8月19-23日,逆回购到期15449亿元,政府债净缴款704亿元。

公开市场:央行净投放12926.1亿元

8月12-16日,央行净投放12926.1亿元,其中逆回购投放15449亿元、逆回购7D到期212.9亿元、MLF到期4010亿元、国库定存1700亿元。MLF续作推迟至8月26日。截至8月16日,逆回购余额升至15449亿元,较8月9日213亿元大幅上升。

8月19-23日,央行逆回购到期15449亿元。

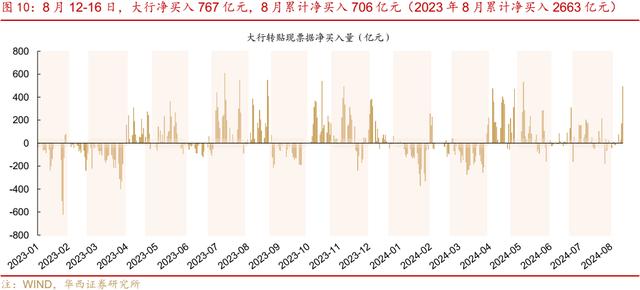

票据市场:利率下行,大行转为净买入

8月12-16日,票据利率下行。8月16日相对12日,1M、3M、6M票据利率分别下行33bp、26bp、8bp,至0.70%、1.15%、0.95%。

大行转为净买入。8月12-16日,净买入767亿元,8月累计净买入706亿元(2023年8月累计净买入2633亿元)。

政府债:下周净缴款704亿元

政府债净缴款规模大幅降至704亿元。8月19-23日,政府债计划发行4357亿元,其中,国债2400亿元,地方债1957亿元。按缴款日计算,8月19-23日,政府债净缴款为704亿元,大幅低于前一周的6150亿元,对资金面扰动有所下降。

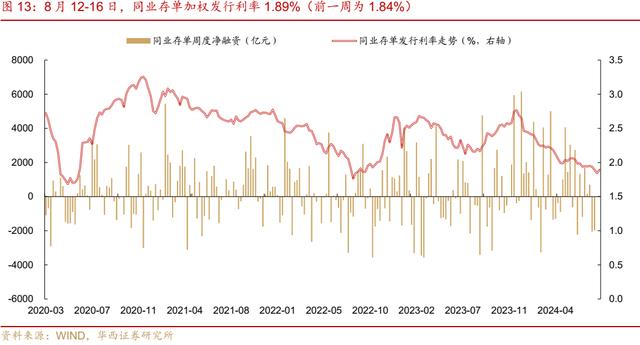

同业存单:净融资-1984亿元,1Y利率上行至1.93%

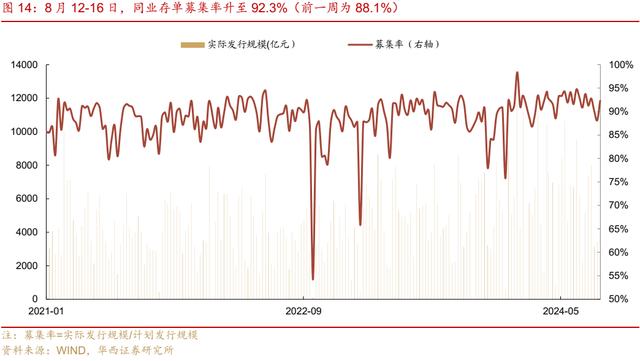

同业存单净融资转负。8月12-16日,同业存单发行4330亿元,净融资 -1984亿元。8月5-9日,同业存单发行3455亿元,净融资-2054亿元。募集率方面,同业存单募集率升至92.3%,前一周为88.1%。

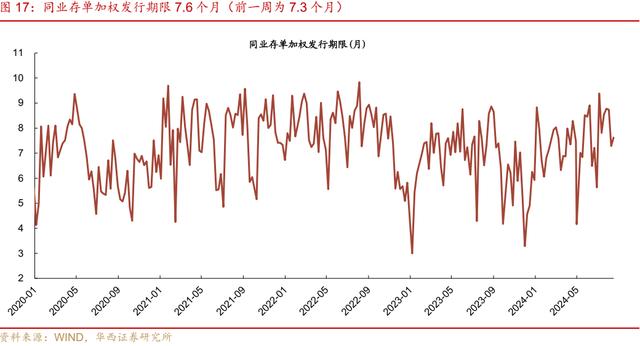

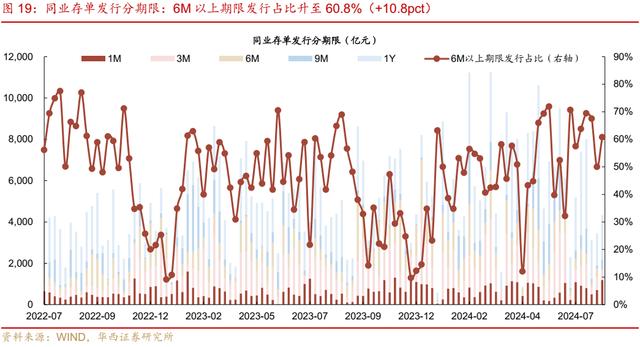

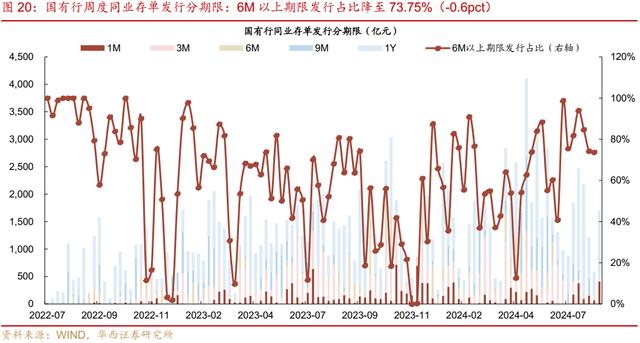

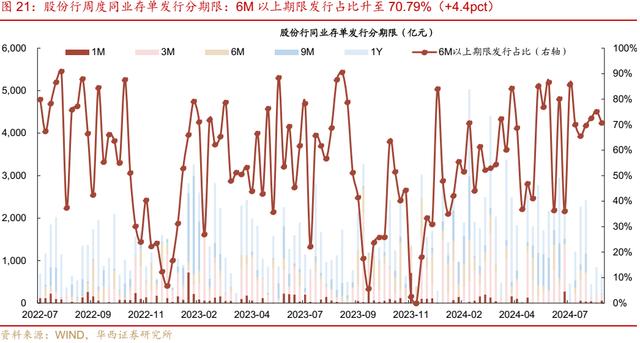

存单加权发行利率小幅上升,发行期限较前一周拉长。8月12-16日,同业存单加权发行利率1.89%,前一周为1.84%。存单加权发行期限7.6个月,前一周为7.3个月,其中,国有行、股份行、农商行下降,城商行上升。1Y存单占分类型银行存单总发行量比例,合计49.8%(相对前一周上升4.5pct),仍然是主要发行期限。国有行1年期存单占比58.3%(相对前一周下降11.8pct);股份行1年期存单占比66.7%(相对前一周下降2.5pct)。

未来三周期压力先升后降。下周到期7034亿元,高于前一周的6314亿元,其后一周将降至4722亿元,而后降至1480亿元。

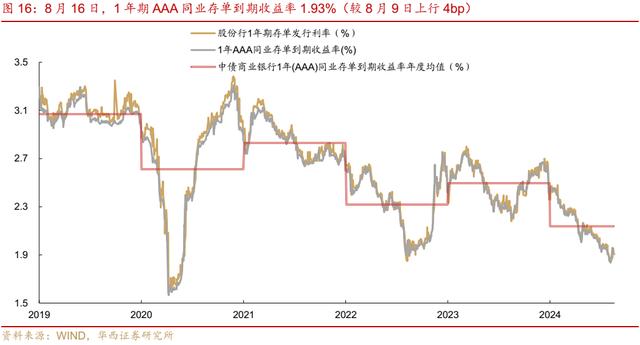

1年期AAA存单收益率上行至1.93%。二级市场方面,8月16日,1年期AAA同业存单收益率1.93%,较8月9日上行4bp,周内在1.91-1.96%之间窄幅震荡。一级市场方面,1年期股份行存单利率升至1.91%,较8月9日上行3bp,周内在1.89-1.94%之间波动。

风险提示:流动性出现超预期变化。如国内经济数据持续超预期,流动性相应可能出现超预期变化。货币政策出现超预期调整。如国内经济超预期放缓、或海外货币政策超预期变化,国内货币政策可能出现超预期调整。

本文作者可以追加内容哦 !