上一篇文章《顺价之后的城燃公司投资分析》分析了一下在顺价之后城燃公司的一些投资价值,其实天然气这个行业的商业模式还是有很多亮点:下游城燃公司的特许经营权具有排他性,中游管道资产的经营稳定性,上游的油气资源主要掌握在“三桶油”手里(也有民企在大力发展)。

燃气行业上游和中游的一些公司,拥有稀缺资产,有的虽然名气不是特别大,但投资价值可不差。本篇重点分析一下拥有稀缺管道资产和优质油气资产的几家公司。此外,那些小城燃公司中分红优秀的公司也值得关注。

一、稀缺的管道资产

1、管道资产介绍

天然气产业链可分为上游气源、中游管输、下游分销三个环节,中游环节为天然气运输,运输方式主要通过长输管网(PNG是管道气的简称,主要以长输管网运输)、槽车和LNG运输船(LNG是液化天然气的简称,主要以槽车和运输船方式)。

天然气长输管网和省级管网处于行业中游,连接上游勘探开发环节和下游分销环节。跨省与国际长输管道过去均属于“三桶油”,但2019年国家管网公司成立之后,把三桶油的管道资产整合到管网公司旗下,省内管网主要由省级管网公司或省级天然气公司经营。

再来看看长输管网输配价格的核定,2016年国家发改委就印发了《天然气管道运输价格管理办法(试行)》和《天然气管道运输定价成本监审办法(试行)》。

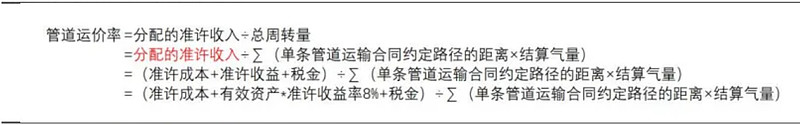

两个《试行办法》给出了“管道运价率=分配的准许收入÷总周转量”的定价机制

,其中总周转量与价区内企业经营情况相关性较高;准许收入等于准许成本+准许收益+税金,准许成本包括折旧及摊销费、运行维护费等,准许收益等于有效资产×准许收益率,

准许收益率按8%确定;管道运输价格每3年核定一次,在此期间管输价格保持稳定。

上述规定适用于国家管网集团经营的跨省天然气管道运输价格,其他市场主体经营的跨省天然气管道按照国家管网集团价格执行,而在省级管网的监管上,**省内的天然气管网定价“可以”参考新定价机制,未做硬性要求,像陕天然气就是按照该办法核定省内的管输价格,这样国家核定的价格,业绩稳定性要略优于下游的城燃。**

2、公司分析

A股上市公司中,管道收入占比较大的有皖天然气、陕天然气和天壕能源。

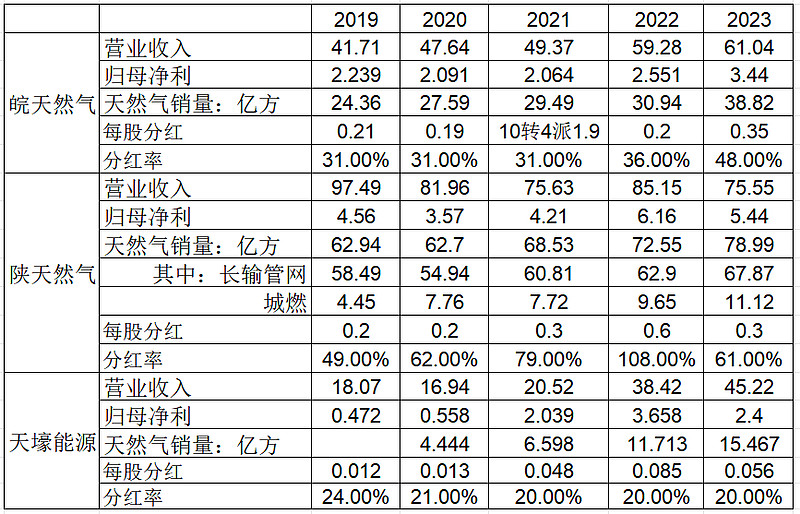

先对比销气量,从规模来看,陕天然气销气量大;从增长来看,全国天然气表观消费量2023年比2019年增长28.64%,天壕能源在神安线投产后,销气量翻倍的增长,皖天然气增长59%,陕天然气增长25.5%,略低于全国增速。

再从利润端对比,皖天然气的收入、利润、每股分红和分红率都在提升;陕天然气的收入和利润区间波动,近年来也没什么增长,但财务费用下降明显且分红率很高;天壕能源2023年利润因燃气业务价差缩小(毛差由0.7547元/方下降至0.4949元/方)而下滑较大且分红率低,又是民企,旗下核心资产神安线主要输送煤层气,煤层气相较于天然气而言开采难度大,单井气量小,需要不停的开挖新井,这使得管道的利用率较低,天壕能源表现要差一些。

最后对比陕西和安徽两地的规划,根据《中国“十四五”天然气消费趋势分析》,2021-2025年我国天然气消费量年均增长率预计为 5.8%,其中陕西省年均增长率为8.5%,2023年陕西消费量在130亿方左右。安徽“十四五”规划提出2025年天然气消费量达到120亿立方米,较2023年增长约23%,2023年天然气表观消费量97.44亿立方米,同比增长24.52%,安徽省天然气需求量增速明显优于陕西。

还需要注意一点的是安徽省在2023年底核定管输价格的时候下调了0.01-0.02元/方,从2024年1月1日开始执行,未来三年没有降价的风险;而陕天然气长输管道最近一次调整是在2021年,价格比2018年下降0.027元/方,今年会有一次调整,需要关注其价格变动。

综合来看,皖天然气表现最好,陕天然气也不错,都值得关注。

二、油气资源

A股除了三桶油外,拥有油气资源的上市公司不多,新天然气和首华燃气就属于这类。

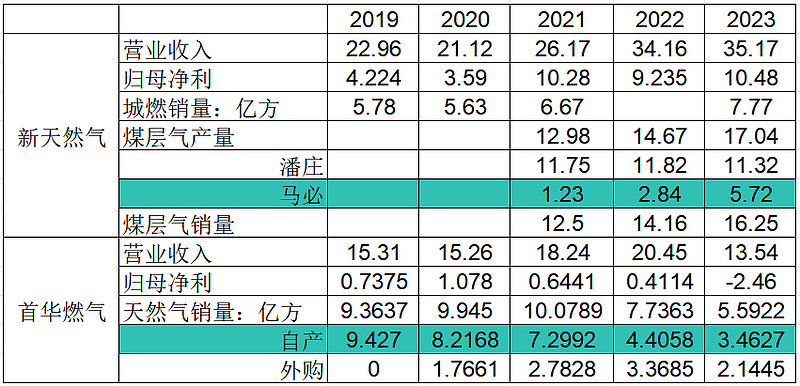

新天然气私有化亚美能源后,从新疆一家小城燃公司摇身一变成甲方了,主要经营潘庄和马必两个煤层气开采区域,紫金山区块还在勘探中,具体详见之前的文章《新天然气私有化亚美能源的深度分析》。

2023年公司煤层气总产量17.04亿立方米(约占全国煤层气产量117.7亿方的14.47%),潘庄已经完成产能爬坡产量区域稳定,且成本在0.63-0.64元/方之间;看点在马必的成长,目前看产量还在爬坡中,目前开采成本在1.02-1.03元/方之间,仍有下降的空间。

首华燃气于2009年8月13日,与中石油煤层气公司签订了《合作合同》,获得石楼西区块(石楼西区块位于黄河以东,吕梁山西麓,行政区划主要位于山西省永和县、石楼县)1524平方公里30年的天然气勘探、开发和生产经营权。石楼西区块备案的天然气地质储量1,276亿方、技术可采储量610亿方、经济可采储量443亿方。储量很大,但是开采的量很小,自产气从2019年的9.427亿方下降到2023年的3.463亿方。

虽然煤层气开采经济价值普遍较低,但新天然气的煤层气资源很优质,值得关注。

三、分红与股息

从上一篇文章的分析中,城燃公司面临的现状是增收不增利,行业也处在成熟期,资本开支也比较小,对于像我这样的小股东来说,特别看重公司的分红。

A股中,除了上篇那些大城燃公司,还有几家小城燃分红特积极也很值得关注,蓝天燃气和东方环宇就是其中的代表。

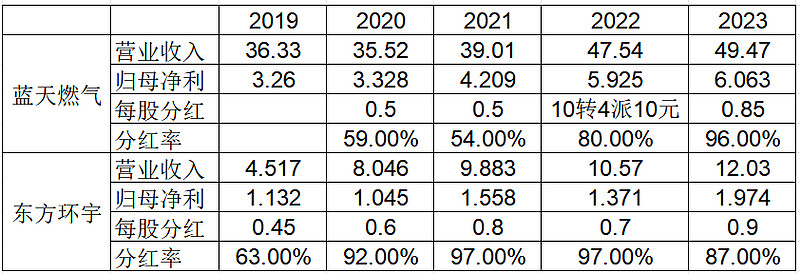

蓝天燃气是河南的民企,公司现金17亿,占总资产的26%,基本无在建工程,负债以短期借款为主,财务费用0.3亿。分红慷慨,2023-2025年规划是至少分归母净利润的70%,目前股息率6.39%。此外,公司和皖天然气一样也有自己的长输管道,2023年管输收入占比达到47%,这块资产也很优质。

东方环宇:新疆民企,供应昌吉州的燃气,也无在建工程,财务报表也很干净,分红比例也很高,近几年基本上把赚的钱分完了,目前股息率6.02%。

四、总结

本篇文章就简单分析对比了一下具有稀缺资源的长输管道和上游的油气资产的公司,以及两家分红率非常高的中小城燃公司,提到的这些公司还是具备很高的关注价值,若做投资决策,需要更进一步分析,以及对公司持续跟踪。

本文作者可以追加内容哦 !