#发生了什么?华为生态链板块全线大涨#

打开手机看盘是浪费电,关灯吃面是常态,请问,这种行情下,什么最重要?

答:防(活)御(着)

客官们可以想象几个场景。假如你现在有100块钱,在投资中遇到了三种情况:

情况1:你买的ETF先跌60%、再涨60%

情况2:你买的ETF先跌30%、再涨30%

情况3:你买的ETF先跌10%、再涨10%

请问,哪种情况你能回本?

答:都不能。

情况1:100块下跌60%剩余40块,40块上涨60%变成64块。亏损36块,收益率-36%;

情况2:100块下跌30%剩余30块,30块上涨30%变成91块。亏损9块,收益率-9%;

情况3:100块下跌10%剩余90块,90块上涨10%变成99块。亏损1块,收益率-1%。

这个例子给我们证明了一件事:波动是风险。当你选了一个波动很大的方向进行投资时,就意味着你面临较高的风险。

情况1:先跌60%后,需要上涨150%才能回本;

情况2:先跌30%后,需要上涨34%才能回本;

情况3:先跌10%后,需要上涨11%才能回本。

这个例子给我们证明了另一件事情:下跌容易、爬坑难,巴菲特投资铁律的第一条“永远不要亏损”,简直是至理名言。

所以,如果我们认为现在是“费电行情”,相比于一心博反弹,“尽可能少亏+降低波动率”的防御策略,可能更有意义。

那么,怎么样能防御呢?包含了美股、港股、A股、黄金、债券的大类资产配置是个解决方案。

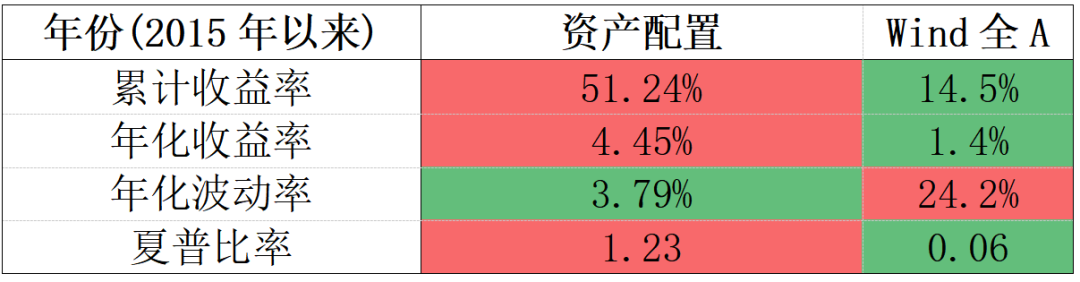

我们做了个数据回测,如果用以上五类资产做资产配置(风险平价方法),年化收益率为4.45%,但代表风险的年化波动率只有3.8%;而看Wind全A,年化收益虽然只有1.4%,但代表风险的年化波动率却达到24%。

所以资产配置策略一定程度上做到了降低波动、降低风险。

表:资产配置与Wind全A收益对比

数据来源:Wind资讯 统计区间:2015.1.1-2024.7.30

历史统计收益不代表未来表现

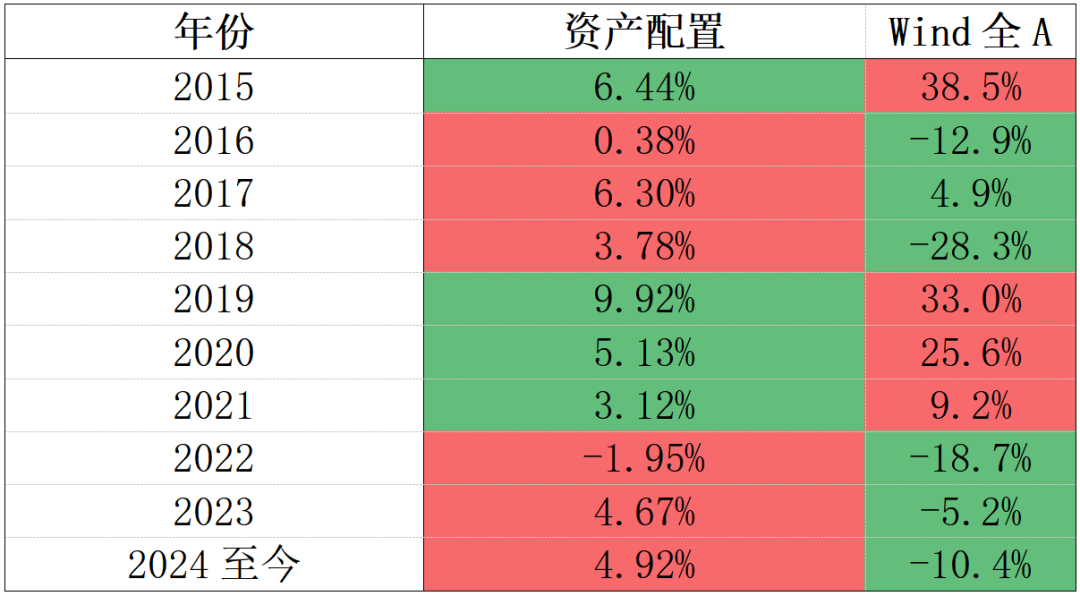

客官们再来看看分年的收益率情况,资产配置策略自2015年以来,除了2022年略微亏钱,其他年份收益都为正。

所以从历史来看,资产配置组合做到了降低亏钱概率。

表:资产配置策略分年收益表现

数据来源:Wind资讯 统计区间:2015.1.1-2024.7.30

这个策略现在是怎么配置的呢?

历史统计收益不代表未来表现

港股(恒生指数)占比大约4%

美股(纳斯达克)占比大约6%

A股(中证800)占比大约6%

黄金占比大约9%

债券(7-10年期政金债)占比大约75%

上述配置比例仅供参考,不构成任何投资建议,且可能随市场情况发生变化。

当每类资产波动率没有发生大幅改变的情况下,以上配置比例相对稳定。所以如果客官们想要做一个资产配置策略,上述比例可供参考。

$纳指ETF富国(SH513870)$

$苹果(NASDAQ|AAPL)$

$金ETF(SH518680)$

风险提示:

以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议投资者详阅基金合同等文件,根据自身的风险承受能力审慎作出投资决策。请投资者关注ETF基金的特有风险,包括但不限于标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等。

本文作者可以追加内容哦 !