广发刘格菘一只基金三年亏了80多亿~

近期,市场的目光聚焦于多只三年持有期基金的到期,这批基金产品在2021年公募基金发行高峰时期诞生,如今却以集体亏损的成绩迎接投资者的审视。

8月26日,知名基金经理刘格菘管理的广发严选三年持有混合基金将迎来首个赎回日。

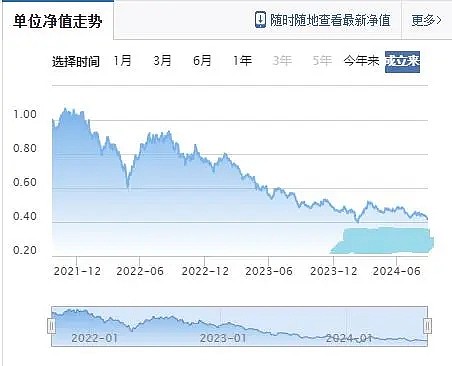

然而,这个日子并非如投资者三年前的预期那般充满希望和收获。这只基金自成立以来,净值下跌超过58%,亏损额超过80亿元,成为同类型基金中的垫底者。

这一结果无疑给投资者带来了沉重的打击。

而与此形成强烈反差的是,管理人报酬3年肯定超过了4亿,大家看下面表里面的几个年末的管理人报酬加总,2024年的没算都超过4亿了。

还有托管费这个是给银行等托管机构的,销售服务费是给销售渠道和推广渠道的,交易费是给券商的。

这些都是大家的基金成本,可以借此机会了解下。

总结下来就是,广发行业严选三年持有期混合基金发行总份额148.7亿份,合计认购户数27.08万户;

知名基金经理刘格菘封闭管理三年;

累计回报率为跌超58%,亏损超80亿;

收了超过4亿元的管理费。

在这个里面的受害者只有当时相信刘格菘的27万多基民,他们用三年的时间换来却是大亏,输了时间也输了钱。

广发行业严选这只基金亏损的原因大家都知道,刘格菘死扛豪赌单一行业。他管理的很多基金现在都是同类倒数了。

基金公司和基金经理这个时候是不是应该给基民们一个解释和交代。

三年前,老K见证了三年持有期基金的热潮,许多产品如雨后春笋般涌现。

这些产品的设计初衷是美好的:通过锁定投资期限,鼓励投资者接受长期投资理念,同时给予基金经理更大的操作空间,以实现长期价值投资。

但市场的残酷往往超出预期。

三年后的今天,这些基金的表现让人唏嘘。数据显示,即使经过三年的运作,这些基金的净值全线飘绿,有的甚至直接“腰斩”。

老K统计了下2021年成立的三年持有期基金,成立至今,跌幅超过40%的可不少,跌得最惨的就是首募规模最大的广发行业严选三年持有期混合。

数据来源:Choice,截至2024.08.23,剔除C类等特殊份额

面对这些大亏的三年持有期基金,如果开放了。我们是该赎回、死扛还是加仓摊平成本呢,这个可能是很多持仓基民需要面对的选择。

这里老K要再提醒下,如果你新买入的话,又要锁定三年。我想经过一次的教训,大家已经认识到这种锁定期基金的致命缺点,投资者在持有期内无法赎回,这限制了资金的流动性。

除此之外,我们还能发现三年持有期基金有不少缺点。

三年的时间跨度内,市场环境可能发生重大变化,基金可能无法及时调整策略以适应市场。如果基金在市场高点成立,基金经理如果管理不善,可能导致较大亏损。

总结下来就是,即使三年持有期基金在设计上有助于降低交易频率,减少摩擦成本,但并不能保证最终的投资收益。

市场的波动、基金的策略、基金经理的能力,都是影响收益的重要因素。

老K觉得去补仓摊平成本不是一个好选择。

而赎回或者死扛就要看具体情况了,这不仅取决于个人的投资目标和风险承受能力,也受到市场情绪和基金未来表现预期的影响。

亏了那么多,割肉肯定很疼的。

像广发行业严选三年持有期混合要是发生赎回潮的话,持仓股就危险了,特别是前十大重仓:赛力斯、圣邦股份、亿纬锂能、阳光电源、北方华创、中航光电、晶科能源、天合光能、中微公司、福斯特,都面临着抛售的风险。

抛售会导致持仓大跌,而持仓大跌又会导致基金净值大跌,如果真的有赎回潮,对这只基金伤害会很大,对股市也会有短期影响。

不过数据显示,今年上半年首次打开赎回的三年持有期产品,平均赎回比例为11.4%,说明真的愿意割肉认赔的基民不多,所以发生赎回潮的可能基本不大,不用恐慌。

但是如果拿着死扛,回本遥遥无期!

这对我们基民来说,无疑又陷入了一个投资困境。但是该怎么选,只能你们自己决定。

此时此刻,老K能说的是,三年持有期基金是一种投资工具,旨在通过长期投资理念来实现资产增值。然而,它们并不适合所有投资者,特别是那些需要资金流动性或对市场时机敏感的投资者。

投资者在选择这类基金或者其他基金时,都应该仔细考虑自己的投资目标、风险承受能力和投资期限。

市场有风险,投资需谨慎。$赛力斯(SH601127)$$圣邦股份(SZ300661)$$广发行业严选三年持有期混合A(OTCFUND|012967)$

本文作者可以追加内容哦 !