导语#李大霄:中国股市转机或渐行渐近#

《能源重点领域大规模设备更新实施方案》印发,风电设备更新和循环利用等有望进一步推进;

国内海风已进入较长高增周期,欧洲海风即将开启新一轮增长周期,日韩等国海风开始加速建设,海风有望迎来国内与海外共振。$金风科技(SZ002202)$

事件驱动

国家发展改革委办公厅、国家能源局综合司近日印发《能源重点领域大规模设备更新实施方案》,推动能源重点领域大规模设备更新和技术改造,支撑建设新型能源体系,助力实现碳达峰碳中和目标。

其中提出,推进风电设备更新和循环利用,按照《风电场改造升级和退役管理办法》的要求鼓励并网运行超过15年或单台机组容量小于1.5兆瓦的风电场开展改造升级。鼓励单机容量大、技术先进的行业主流机型替代原有小容量风电机组,建立健全风电循环利用产业链体系,培育和壮大风电产业循环利用新业态。

行业透视$金雷股份(SZ300443)$

一、陆风进入平稳发展阶段,海风进入新一轮向上周期

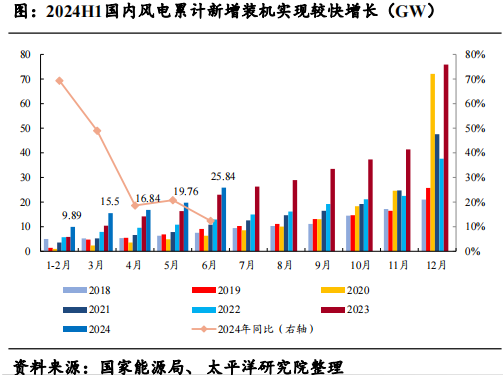

根据国家能源局数据,2024H1国内风电新增装机容量25.84GW,同比+12.40%。在2023年高基数情况下,2024H1国内风电新增装机仍实现快速增速;展望2024全年,国内风电新增装机有望实现新高。

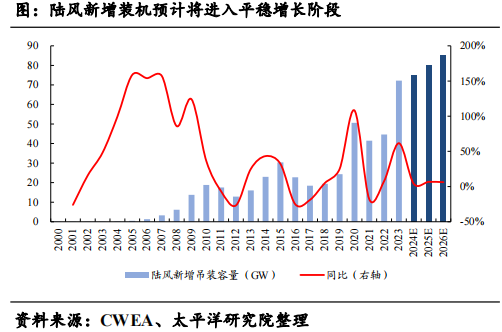

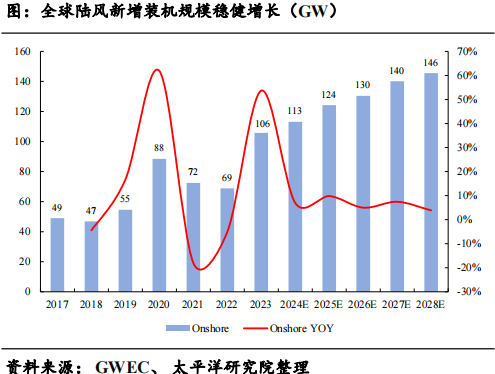

一般陆上风电项目风机的交付期为一年左右,上一年的风机招标量基本决定了当年新增装机规模。根据2023-2024年陆风招标规模,以及2024年陆风实际建设情况,预计2024-2026年陆风新增装机规模分别为75GW、80GW、85GW,CAGR为6%。展望更长期维度,由于三北地区土地资源的限制&好的风资源区逐渐开发完毕,预计国内陆上风电新增装机将进入平稳增长阶段。

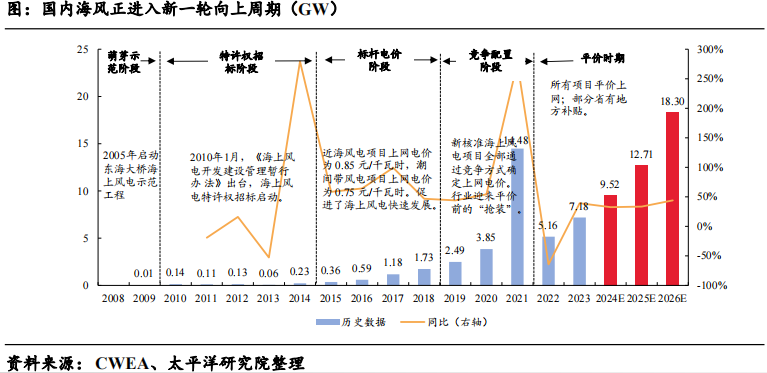

从长周期维度来看,国内海风过去10年实现了从0到1的跨越式发展。过去一轮海风建设发展很快,因此存在不少问题,如未批先建、用海不规范、各主管部门利益冲突等,这也是制约海风长期发展的重要因素。经过2022-2023年的调整,这些不规范的因素正在逐步解决,国内海风建设将进入更加规范化发展阶段。预计2024-2026,国内海风新增装机容量分别为9.5GW、12.7GW、18.3GW,CAGR为37%。从各省海风规划和推进节奏来看,未来5-10年是国内海风新一轮建设高峰期。

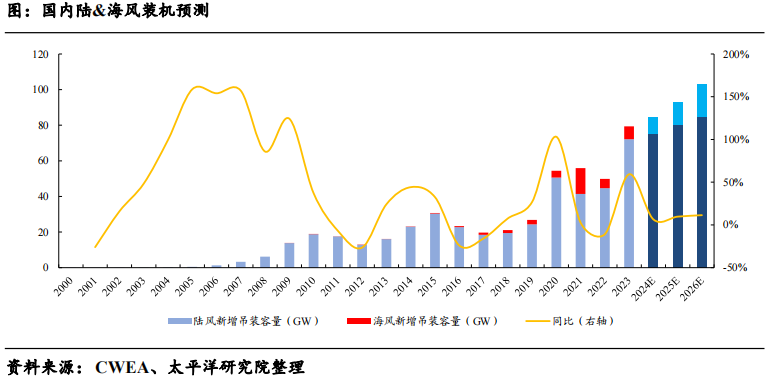

结合陆风和海风的装机预测,预计2024-2026年国内风电新增装机分别为84.52GW、92.71GW、103.30GW,CAGR为 9.18%。从长周期来看,陆风预计将进入平稳发展阶段,海风进入新一轮快速向上周期。

二、全球风电装机较快增长,海风占比快速提升

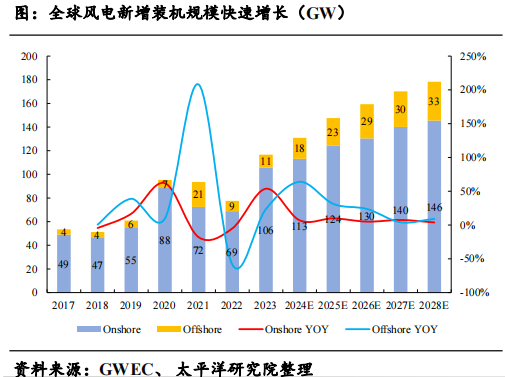

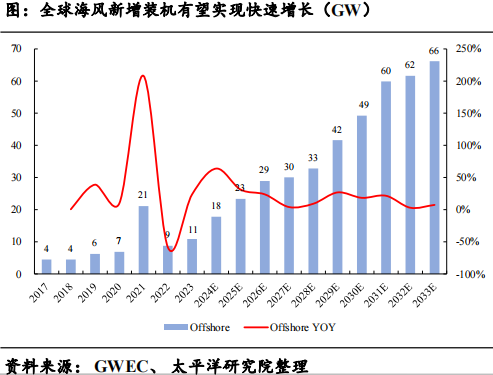

根据GWEC数据,全球风电新增装机容量有望从2023年的117GW增长到2028年的178GW,CAGR为9%;其中海风新增装机规模有望从2023年的11GW增长至2028年的33GW,CAGR为25%;海风新增装机占比预计从2023年的9%提升至2028年的18%。

根据GWEC数据,全球陆上风电新增装机量预计从2023年的106GW增长至2028年的 146GW,CAGR为7%。分地区来看, 2024-2028年中东和非洲陆风新增装机CAGR为39%,亚太(除中国)为17%,欧洲 为13%,美洲为11%,整体看亚非拉等区域未来陆风将实现较快增长。

根据《GWEC offshore wind report 2024》数据,全球海风新增装机有望从2023年的11GW增长至2033年的66GW,CAGR为20%,未来10年全球海风新增装机将实现快速增长。从装机分布来看,中国与欧洲仍占主导,但亚太(除中国)和北美区域已初露峥嵘。

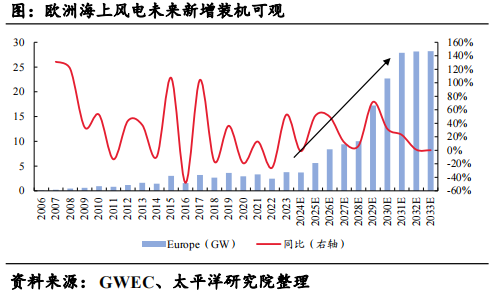

过去10年,欧洲海风发展较为平稳,每年新增装机基本在1-3GW之间。而随着对绿色能源的重视和能源危机等原因,欧洲不断加大海上风电开发力度。根据GWEC的预测,欧洲海风新增装机有望从2023年的4GW增长至2033年的28GW,CAGR为22% 。

三、全球海风市场需求旺盛,国内企业积极布局出口业务

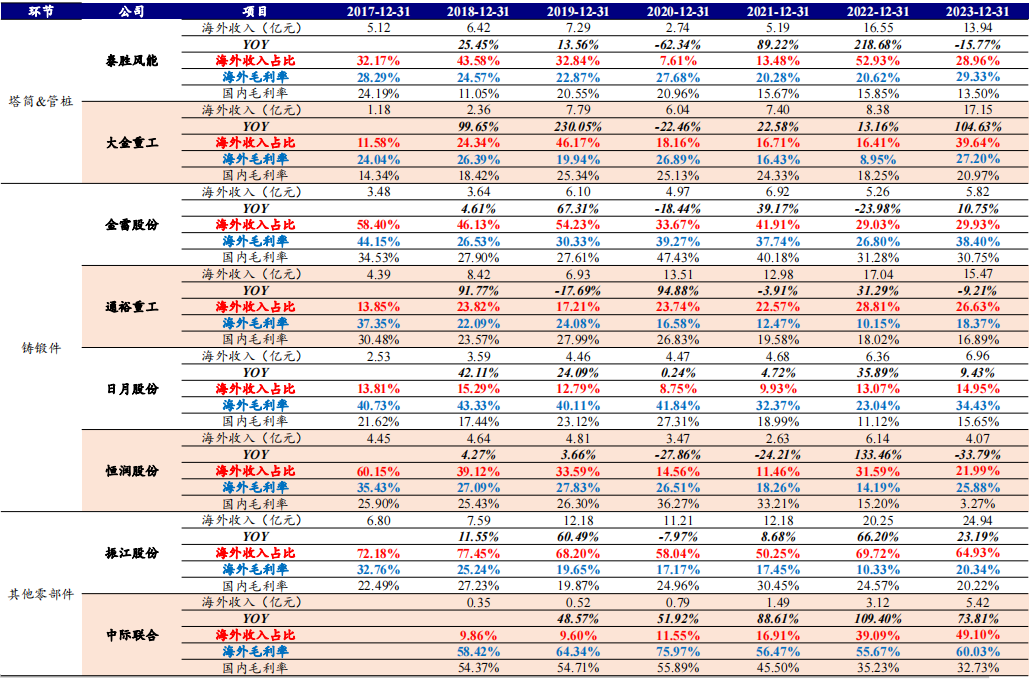

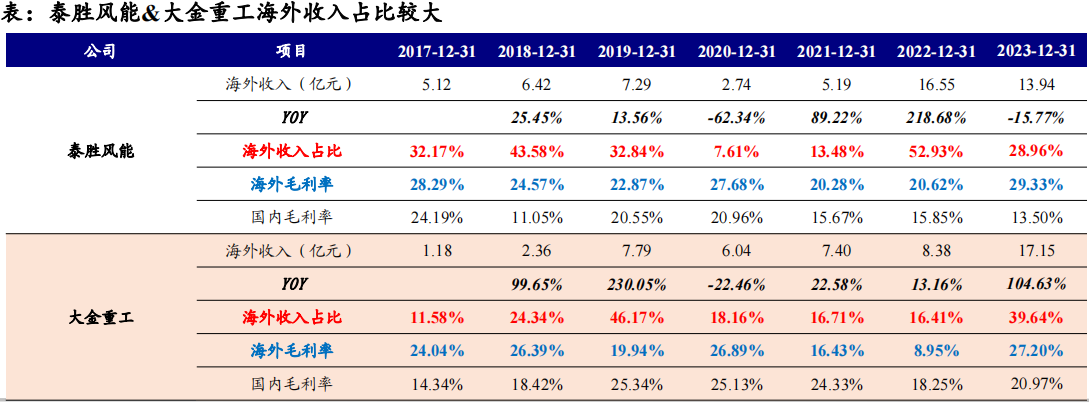

国内风电经过近20年的发展,已经形成非常完善和成熟的产业链,特别是在铸锻件、塔筒/桩基、风电定转子、风电高空升降设备等零部件环节具有较大优势,且占了全球较大的产能比例。因此,这些环节的企业海外收入占比较大。此外,国外客户一般对供应商留有较为合理利润空间,所以一般海外毛利率水平优于国内。未来,随着欧洲、东南亚、日本等地区风电的快速发展,国内风电零部件企业出海进程有望进一步加快。

国内风电零部件企业海外收入占比较高

资料来源:Wind、太平洋研究院整理

随着欧洲、东南亚、日本、韩国等海外市场海风建设的加速,对海风塔筒、管桩需求量较大,国内塔筒管桩企业抓住机会,开始纷纷布局海外市场。

根据GWEC数据,2024-2026的全球CAGR有望达到40%,国内CAGR为37%,全球海风桩基+塔筒需求旺盛。

投资策略

德邦证券在研报中指出,随着国内海风项目的开工建设以及针对深远海规划的相关政策落地,海风需求有望边际向好,海风板块有望迎来持续催化。国内风电企业已加快海上风电整机与设备出海的步伐,随着我国海风设备性价比与质量的进一步提升,或将有更多企业出海,我们长期看好国内企业海风装备出海大趋势。

太平洋证券在研报中表示,目前,国内海风已进入较长高增周期,欧洲海风即将开启新一轮增长周期,日韩等国海风开始加速建设;因此,海风有望迎来国内与海外共振。建议重点关注海风产业链、盈利有望反转的整机企业、海外业务收入占比较高的风电零部件企业。

个股关注

1、运达股份:国内风电行业的拓荒者

公司是国内最早从事风力发电机组研究与制造的企业,受益于风电行业未来较高的成长性和整机环节大型化降本,2023年风电吊装容量排名全国第3位;

具备拓宽海上和海外风电业务的实力基础,目前在东南亚、中亚及西亚风电市场进展顺利,并积极开拓欧洲、南美等市场。

2、金风科技:全球风机龙头

公司在全球累计装机超过114GW,在海上风电市场也处于领先地位,2023年全球新增风电装机容量16.4GW(含外销和自用),市场份额13.90%;

公司是国内出口业绩最久、全球可融资性较强的中资风机品牌,在出口市场拥有竞争优势。

3、金雷股份:风电锻造主轴龙头

公司是风电主轴行业的全球TOP1厂商,2022年定增募投加码大兆瓦铸件产能,打造第二增长曲线;

公司在锻造主轴领域深耕多年积累的技术、工艺以及客户优势有望平移至铸件业务上来,竞争力相当突出,铸件业务有望迅速放量,成为公司业绩增长的核心驱动力。

风险提示

风电装机规模不及预期;相关政策推进不及预期;原材料价格大幅波动。

本文作者可以追加内容哦 !