近日,Wood Mackenzie公布了2024年全球太阳能光伏逆变器和组件及电力电子产品市场份额报告,在户用单项组串式逆变器全球市场份额中,锦浪科技排名第一。

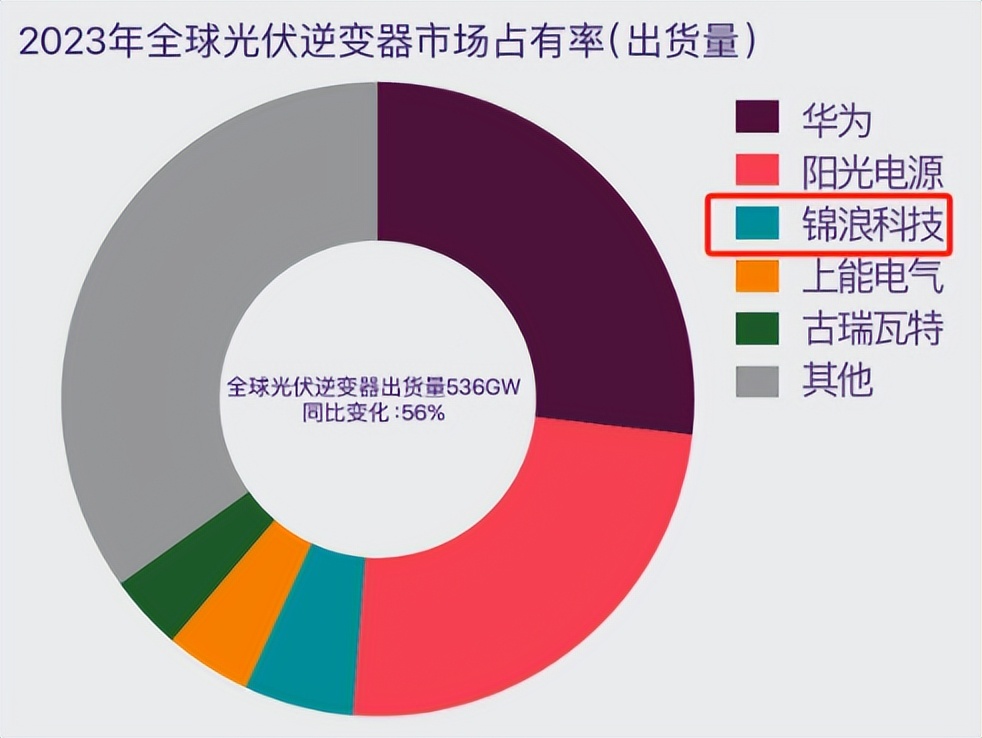

锦浪科技,深耕于逆变器领域,主营业务涵盖并网和储能逆变器,以及户用光伏发电系统等。2023年光伏逆变器出货量居全球第三,是当之无愧的龙头。

要知道,光伏逆变器在锦浪科技的业务中占比高达73.8%,光伏行业的发展好坏与公司的业绩密切相关。

随着2023年光伏产业下行,硅料、组件价格下跌,技术迭代和产能过剩的问题也接踵而至。

这个期间,光伏行业经历了艰难的去库存周期,锦浪科技的业绩也饱受影响。

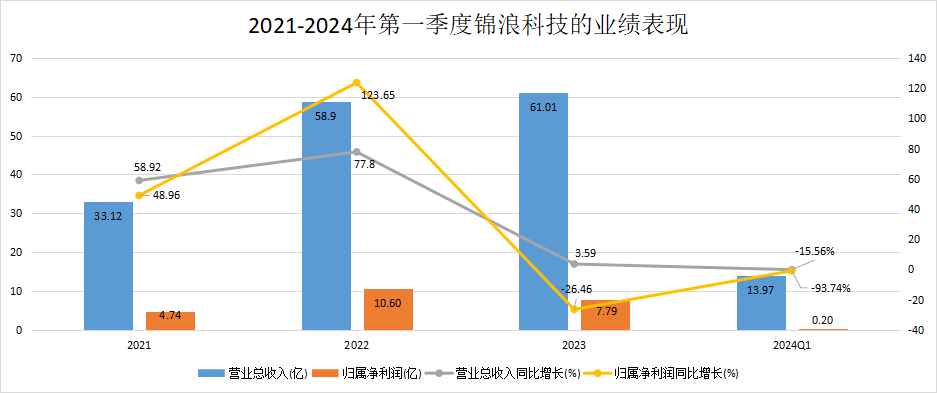

2022年是光伏行业的景气旺期,公司的营收从2021年的33.12亿增长到58.9亿,同比增速77.8%,净利润从4.47亿大幅增长到10.6亿,同比增速高达123.65%。

然而到了2023年,由于前期欧洲客户的库存积压较高,而后的去库存导致市场的新增需求下降,锦浪科技的经营业绩迅速下滑,其中储能逆变器的业绩就下跌了约60%。

至2024年第一季度,营收已同比下降15.56%。相比易事特下降51.97%,以及科士达下降的40.75%,情况还算可控。净利润同比下降高达93.74%,只比固德威的108.57%稍好些。

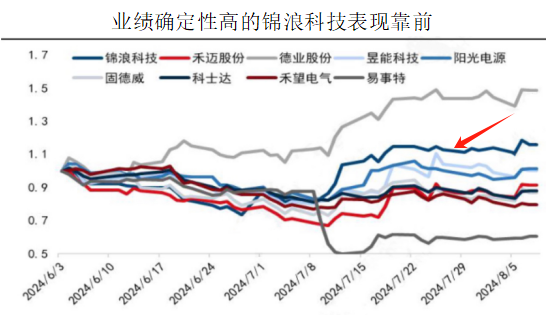

然而,2024年第二季度,锦浪业绩出现大幅环比增长。

根据公司的业绩预告,至2024年二季度结束,将实现的净利润区间为3.25亿至4亿,若抛开第一季度的0.2亿营收不看,则第二季度的净利润区间是3.05亿至3.8亿。

按照这个区间的最高值测算,2024第二季度净利润的同比增速为25.44%,环比增速高达1773.19%,可谓大超预期,业绩拐点出现。

同时,锦浪科技的业绩回升速度显著快于同行业的其他龙头,例如阳光电源、固德威和昱能科技等。

这主要是欧洲去库存情况有所改善,市场需求也处于相对向上的趋势中,使得锦浪的光伏和储能逆变器的接单量持续回暖,可见光伏逆变器去库存阶段接近尾声。

并网和储能逆变器的去库存成果显著,且已经基本完成,这从出货量上就能看出来。

锦浪科技的库存体量小,2023年的库存减少了5%。而同期的隆基绿能、阳光电源等大部分企业的存货还在同比增加。

此外,2024年第一季度,锦浪的并网和储能逆变器合计出货21万台,预计至第二季度结束,并网和储能逆变器的出货量将超过30万台,储能逆变器约2-4万台,基本恢复至历史出货高点。

既如此,光储市场会向好吗?

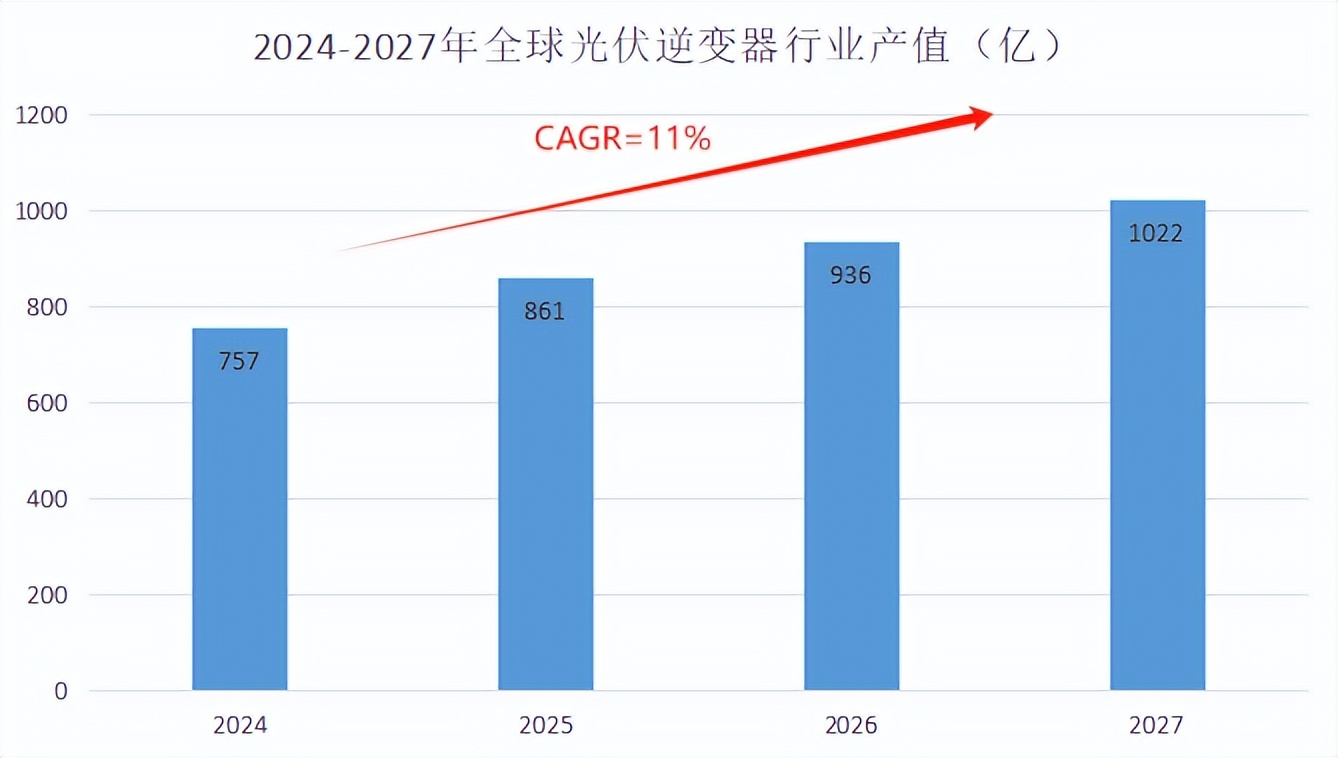

根据机构数据,至2027年,全球光伏逆变器的总产值将达到1022亿,年复合增长率为11%,增速依然强劲。

同时,全球光储市场的合计产值也将从2023年的1855亿跨越式增长到2027年的3808亿。可见全球光储市场有很大的市场机遇。

那么,具体到锦浪科技的未来成长逻辑是什么?

第一,逆变器市场的量价均呈现触底回暖的趋势。

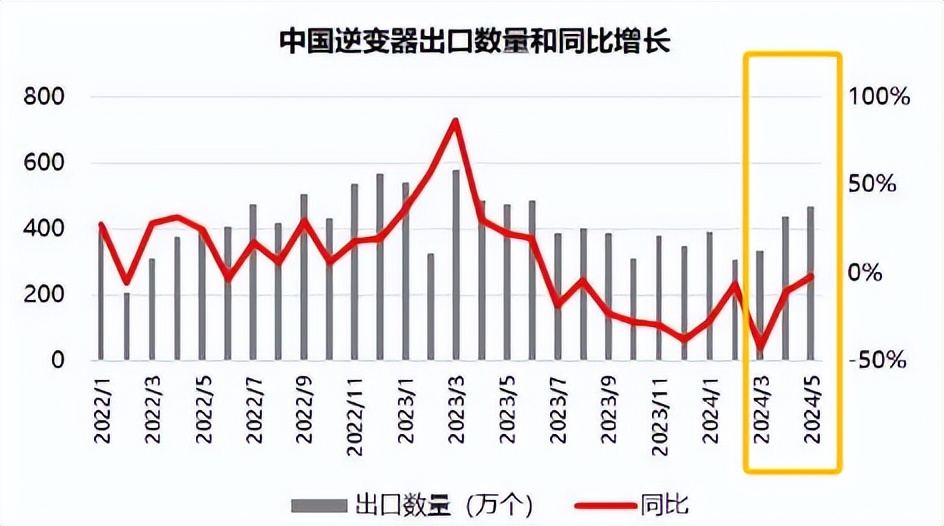

随着南非、巴西和印度的新能源发展,逆变器市场需求不断上升。国内出口逆变器的数量同比增速也呈现明显的回升趋势。出口数量从2024年3月的333万个增加到5月的468万个,金额达7.8亿美元。

就拿其中的印度来看,2024年我国的出口数量同比增速就超过了25%,出口金额增速超过了150%,增量显著。

此外,2024年,中东和北非地区安装的光伏系统装机容量将达到40GW,数据预计到2030年将达到180GW,进而也会带动光伏逆变器的需求增长。

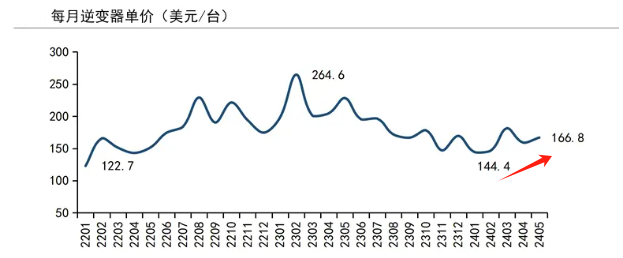

价格方面,逆变器从2024年2月触底144.4美元/台后,至2024年5月已经回升至166.8美元/台,且出口总额累计增幅高于了去年同期出货量74%。可见逆变器的单价同样呈现了回暖势态。

根据国家能源局的数据,至2024年5月,国内市场的新增光伏装机79.15GW,同比增长29%,回升趋势也极其明显。可见海内外逆变器的需求和价格均呈现回暖迹象。

第二,工商储具备强大的驱动力。

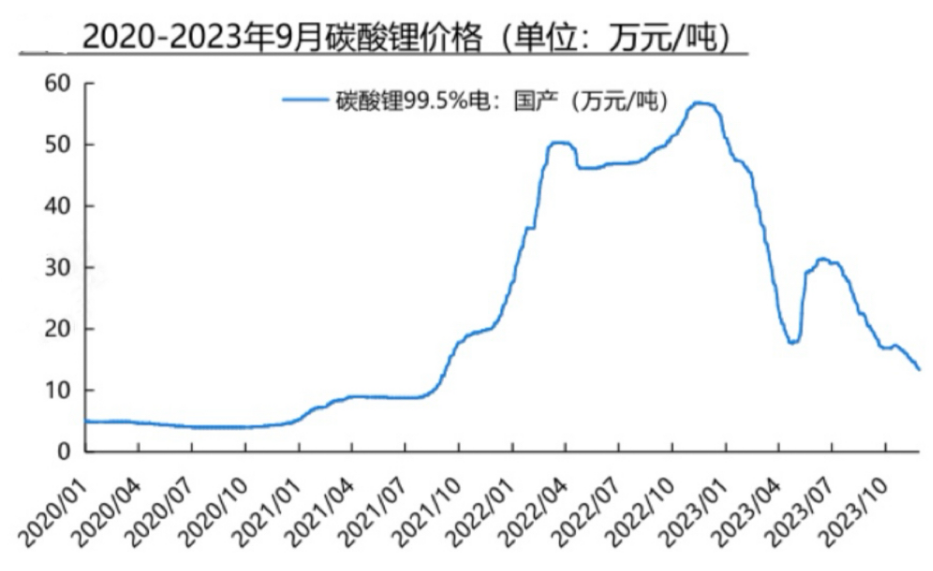

驱动力来自成本端。碳酸锂是锂电池的核心原材料,而在整套储能系统的成本中,电池成本就占据60%。

至2023年底,国内碳酸锂的价格跌至13.34万/吨,相比年初价格下降了74%,继而带动储能系统的价格下行。可见,储能投资回报期有望缩减,工商储能市场也会获得需求弹性。

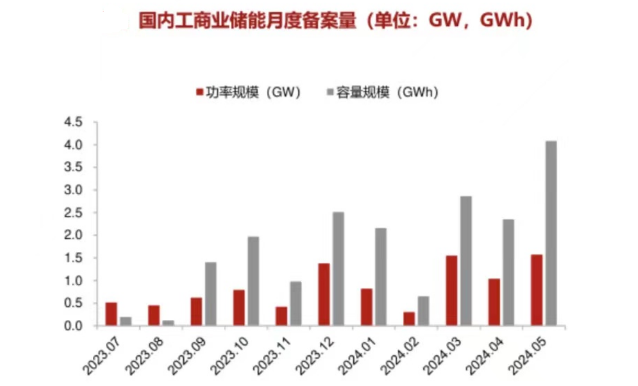

根据电力能源的统计,至2024年5月,国内工商储的备案容量规模增长到了12.1Gwh,备案项目数量达2668个,持续高增。

2023年,锦浪科技有两个储能扩建项目,分别是年产95万台和年产万40台组串式并网及储能逆变器工程,支撑的起工商储业务的放量。公司也会随着工商储的发展而加速业绩释放。

第三,海内外户储市场广阔,有望贡献增量。

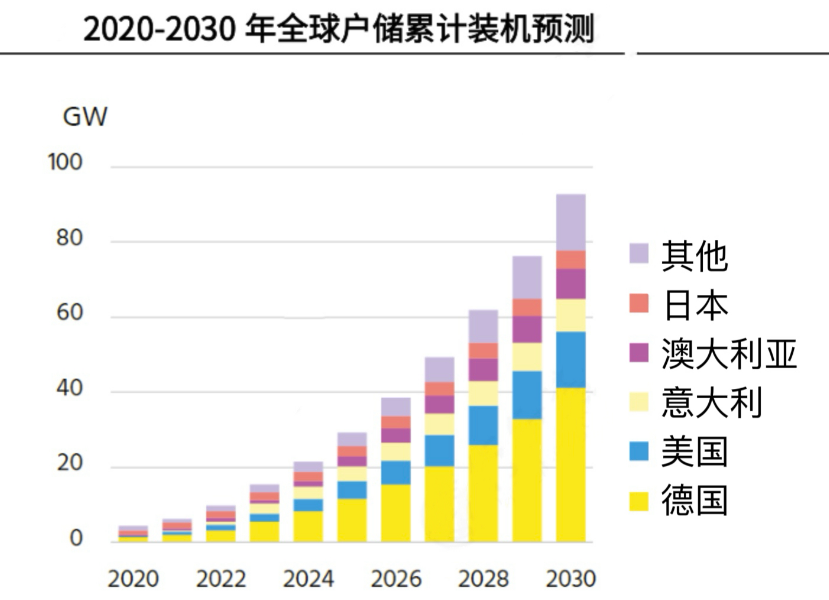

根据数据预计,2024年,美国可实现39Gwh以上装机,同比增长超越50%。欧洲户储持续去库存,至年底户储同比增长将达到30%以上。且2023-2030年,全球储能装机的年复合增长率在40%-50%之间。

CESA数据,2024上半年,我国新增储能装机量同比增长75%,增幅显著。全年新增储能装机有望超越70Gwh,同比增长45%以上。

预计2024-2028年间,国内储能装机规模将实现快速扩张,年复合增长率为37.4%-45%之间。可见,海内外的储能市场空间很大,装机量均将加速释放,而锦浪作为行业龙头,会充分从中受益。

第四,电站业务规模保持高速增长。

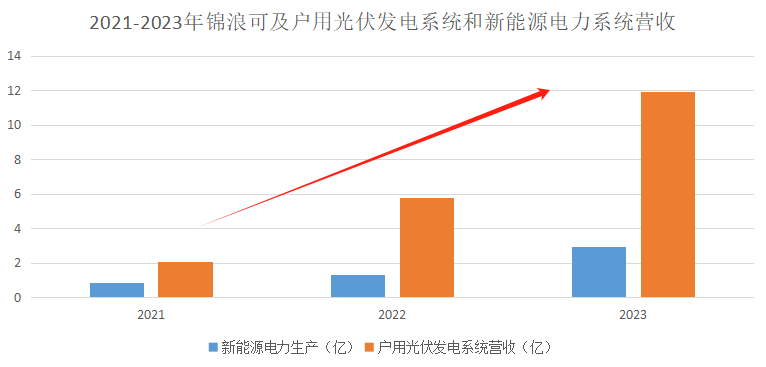

2023年,锦浪科技在户用光伏发电业务方面实现营收11.9亿,同比增长106.2%。新能源发电业务营收为2.9亿,同比增长117.1%,均实现了高增长的状态。

年尾,光伏电站的投资成本下降,公司在户用光伏发电系统新增投资5.8亿,分布式光伏投入3.1亿,以建设电站发电。不仅能解决部分自身产品的销路问题,还可扩大需求相对稳定的发电业务。

全年,公司新增户用光伏发电系统容量为1.5GW,分布式光伏电站并网规模为1.2GW。随着24年光伏装机需求的回升,户用光伏发电和新能源电力生产业绩有望继续释放。

总之,二季度以来逆变器行业景气度的持续回升,拐点显现。锦浪科技业绩回升速度超出预期,且具备清晰的成长逻辑,未来有望继续实现业绩高增。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

本文作者可以追加内容哦 !