关注高股息、红利指数的投资者,主要分为两大类:一类是希望能稳稳当当分红的吃息佬(长期),一类是风险偏好降低后的阶段投资者(短期)。

因此,对于ETF分红,也有明显的俩个派系:1、ETF分红有用论 2、分红只是左口袋换右口袋,没有意义。

61自然是站“有用论”的,之前的文章也详细介绍过,当ETF注重分红后,投资者会更关注产品的超额收益。

同等情况下,要想获得更高的超额,产品不得不采用更低费率、注重管理水平、增加其他收入,从而被动提升ETF产品的运营质量,这是一个良性竞争,值得鼓励。

不过即便红利热度如当下,能稳定分红的ETF产品也不多,还需要更多的普及和推广,以契合日渐老龄化、低息化的社会,满足日益增加的投资养老缺口。

61长期跟踪分红型ETF产品,关注各指数股息率、基金规模、基金费率、分红频次及年度分红率等关键数据。

本次更新,纳入了上证综指ETF,因为该产品提高了分红频次。

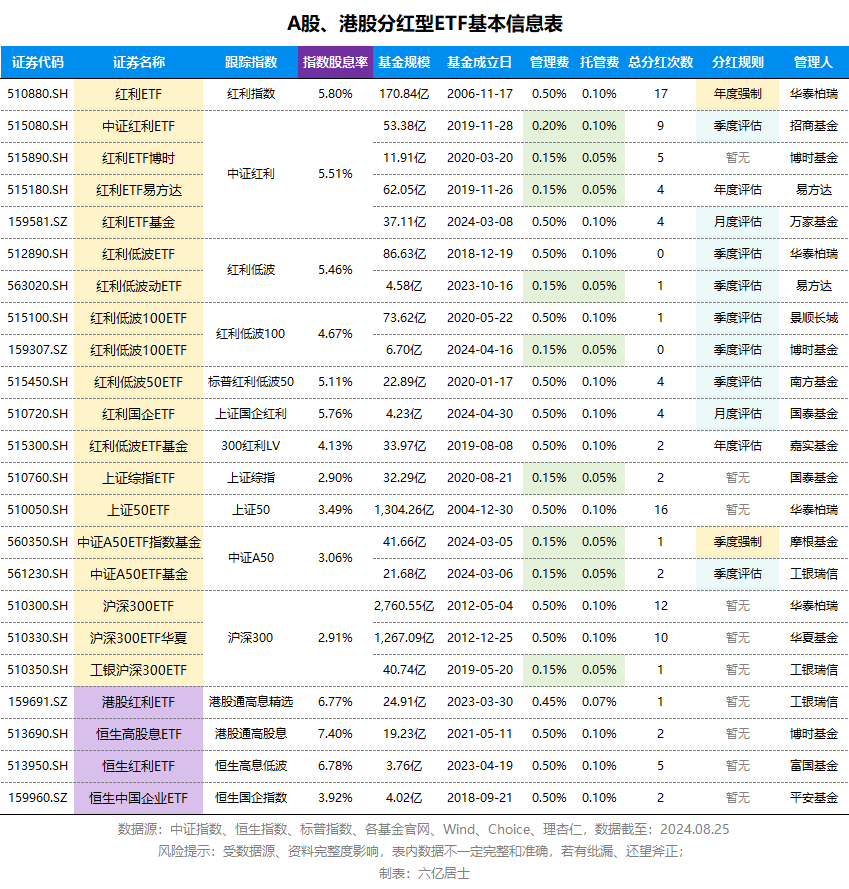

01 A、H股分红型ETF基本信息表

上表共计纳入23个ETF产品,分红型ETF主要跟踪红利类、宽基类指数。目前表内基本涵盖A、H股各大红利类指数,如果关注ETF分红,那关注表内相关产品即可。

有几个数据要重点关注:

1、跟踪指数股息率:决定了各ETF产品基本的分红能力,仅从分红的角度,股息率越高,才有更大的分红空间。当然,股息率越高的指数更偏防守,牛市时弹性较低,且一般富含周期行业成份股。

2、管理费与托管费:作为分红型产品,我们必须关注费率,基金的超额 = 成份股分红 - 长期损耗 + 其他收入。各类费率越低,产品潜在的超额就越高,同等情况下分红空间也就越大。

3、分红总次数:一定程度代表了产品管理者的分红意愿,有些产品即便是红利类产品,也可能不分红。虽然分红不一定代表产品更优秀,但红利类不分红终归说不过去。

4、分红规则:随着分红型ETF的崛起,各基金管理人纷纷优化分红规则,目前主要分为以下四类:

1)强制分红:目前只有两个产品,年度强制(红利ETF)和季度强制(摩根中证A50)

2)季度评估:每季度评估,可分可不分,目前大部分号称季度分红的产品,都在积极执行分红。

3)月度评估:更进一步,分红频次提升至每月一评估,目前执行也不错,主要是万家中证红利ETF和国泰上证国企红利ETF。

4)无明确规定:一般以年度、半年度执行分红,有些即便没明确,但分红挺稳定,但部分产品还没分过红。

5、本次新增:上证综指ETF,跟踪上证指数,属于沪市基准指数ETF。61查阅资料发现,自2020年8月成立以前,原来并没分过红,但自2024年开始,似乎有季度分红的意愿,故而纳入表格,以作观察。

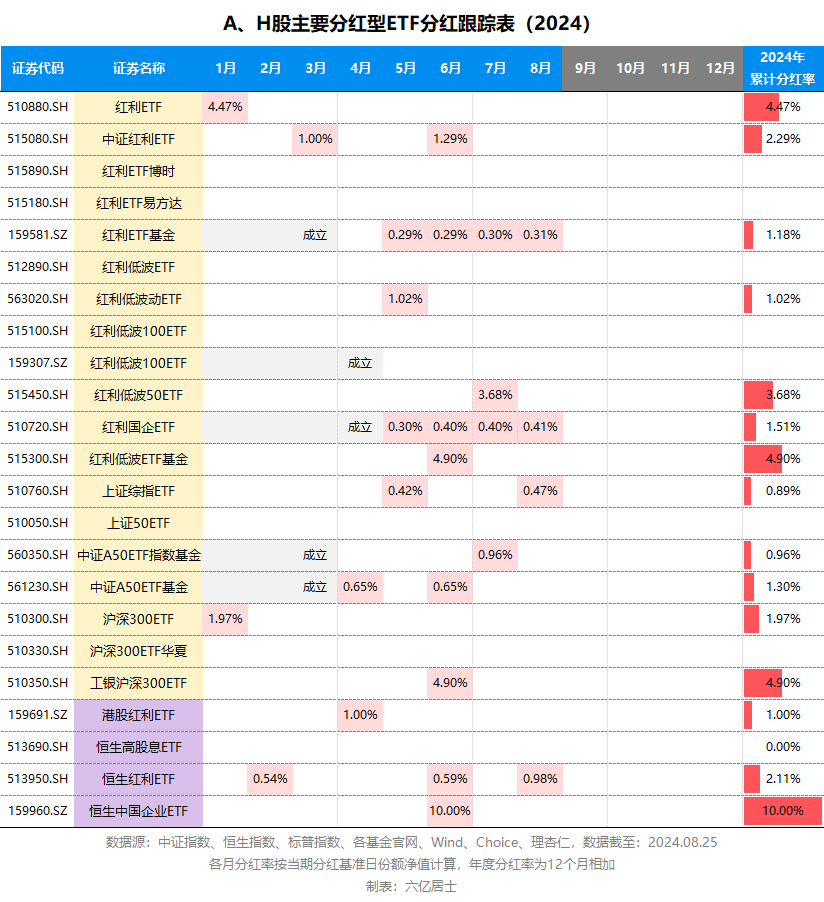

02 A、H股分红型ETF分红月度跟踪表

1、红利指数:

1)红利ETF(510880):红利老大哥,每年强制一次,近年一般在1月份执行。

2、中证红利:

1)中证红利ETF(515080):红利标杆,超额强劲,更新为季度评估后,开始稳定执行季度分红。

2)红利ETF博时(515890):低费率,分红也挺稳,一般一年2-3次,主要聚集在下半年。

3)红利ETF易方达(515180):低费率,这只一般每年分红一次。

4)万家红利ETF基金(159581):新产品,标准费率,引领了月度分红机制,并且很严格的在执行月度分红策略。

上次跟踪时规模还不到1亿,这两个月规模狂涨,已经上升到37.11亿,可见分红型产品的需求有多大。

3、红利低波:

1)红利低波ETF(512890):成立至今没分过红……

2)红利低波动ETF(563020):新产品,费率低,成立不久也开始分红了。

4、红利低波100:

1)景顺长城红利低波100ETF(515100):成立至今只分过一次红,今年暂还未分过。

2)博时红利低波100ETF(159307):新产品,费率低,看后续跟踪效率及分红表现。

5、标普中国A股大盘红利低波50:

1)红利低波50ETF(515450):历史看,每年分红一次,去年似乎调整了分红策略,回溯了历史超额,把之前没分的全分了出来。

6、上证国企红利:

1)红利国企ETF(510720):新产品,执行月度评估机制,4月30日成立,5月、6月、7月、8月均有分红,态度OK。

这个是单市场、央企主题红利指数,策略空间相对较窄,需要对指数编制有一定的认知。

7、300红利低波:

1)红利低波ETF基金(515300):不同于红利低波和红利低波100,这个是跟踪沪深300红利低波指数的产品。早期没怎么分红,去年开始分红积极起来了,目前一年一次。

8、上证指数:

1)上证综指ETF(510760):跟踪上证指数,属于沪市基准产品,跟红利国企ETF一样都是国泰的产品,之前没分过红,但从今年5月开始有积极的分红的倾向,分别于5月、8月各分红一次。

9、上证50、沪深300:

除了标准的红利类产品,大盘宽基ETF往往也是稳定分红的常见选手,我们最熟悉的上证50ETF、沪深300ETF、沪深300ETF华夏均基本保持年度分红。

上证50ETF(510050):一般每年一次,时间在每年11月份。

沪深300ETF(510300):一般每年一次,时间在每年1月份。

沪深300ETF华夏(510330):一般每年一次,时间在每年1月份。

工银沪深300ETF(510350):费率低,刚开始分红,今年是第一次。

10、中证A50:

1)摩根中证A50ETF(560350):第一个强制季度分红的产品,7月份执行第一次季度分红。

2)工银中证A50ETF(561230):虽然并非强制,但季度分红积极,已经执行两次季度分红。

11、港股系红利:

1)港股红利ETF(159691):第一次分红,按这分红的比例,感觉也想季度分红,有待观察。

2)恒生高股息ETF(513690):前两年,每年分红一次,今年暂未执行。

3)恒生红利ETF(513950):分红频次较高,2023年4月成立,2023年8月、11月分别分红;2024年至今已分红三次,7月份的分红率还在增加,估计会朝季度分红靠拢。

4)恒生中国企业ETF(159960):平常不分红,三年分一次,一次分够。

至此,A股、H股大部分分红型ETF介绍完毕。后续随着老龄化加深、市场需求改变,分红型ETF产品想必还会增加,从而满足更多样化的投资需求。

表内目前只统计到8月25日,年度分红率到年底才会完整。后续每个月,61会更新此表,如果对分红型ETF有兴趣,建议长期跟踪。

分红本身并不能完全代表产品的质量和实力,我们仍要基于个人的风险偏好选择产品,从指数质量、产品费率、跟踪效果、历史分红等要素去筛选。

另外有必要提醒:分红型ETF仍是高风险资产,且分红也不代表产品在一个周期内一定盈利。

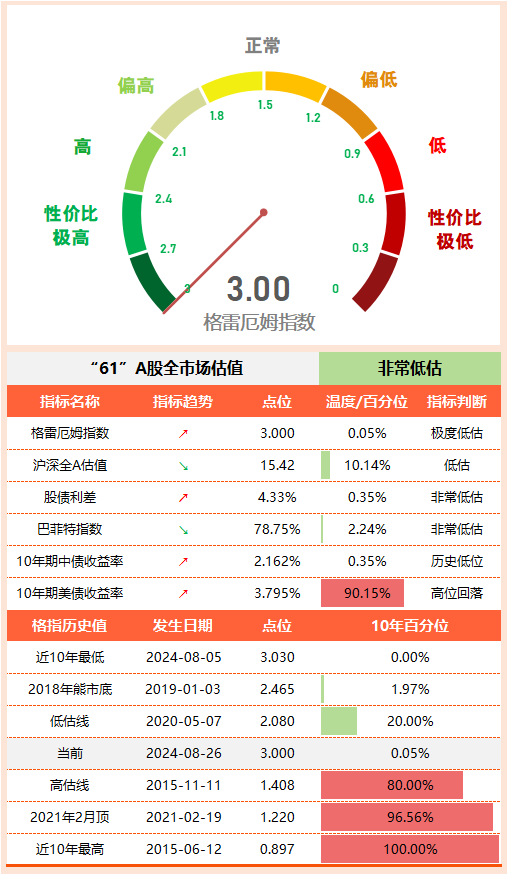

03 “61”全市场估值仪表盘

朋友们,这一期正好到极限值3.000,61复核了几遍数据,真是凑巧,属于“爆而不破”的临界状态。

短期看,市场内部要素改善的空间不大,暂时只能看美股降息,以及降息的频次和力度。

随着8月逐渐接近尾声,各指数成份股的半年报已陆续发布,后续61将分享各指数增速情况。

04 “61”指数基金估值表(0290期)

==================

鲍威尔这次大大的鸽派了一次,市场对此充满期待。

市场预测,9月19日议息,降息概率100%,其中64%降息25BP至5.00-5.25,36%概率降息50BP至4.75-5.00。

熬吧,这回真快到最后一哆嗦了。

==================

$沪深300ETF(SH510300)$ $红利ETF(SH510880)$ $中证红利ETF(SH515080)$

#红利指数火了,还能上车吗?#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本文作者可以追加内容哦 !