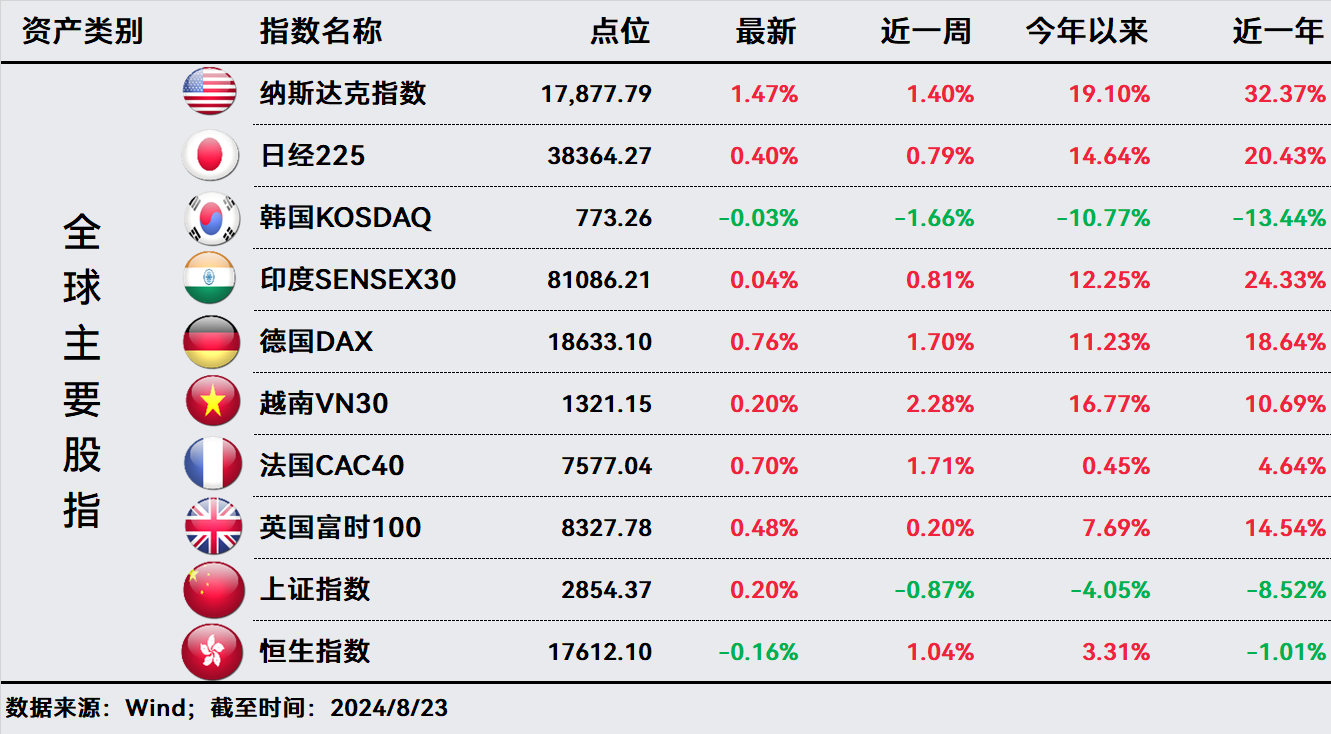

一、全球资产表现

股市:近一周,全球主要市场除上证指数与韩国市场外,均上涨。美国8月制造业PMI数据低于预期一度令美股显著下跌,但鲍威尔释放鸽派信号,市场企稳回升,纳斯达克指数周涨幅1.40%;欧洲市场延续反弹,三国股市均上涨;亚太方面,越南市场在银行板块大涨的带动下,表现亮眼,周涨幅2.28%,日本、印度涨幅不足1%,韩国股市周跌幅最大1.66%;上证指数仍表现低迷,周跌幅0.87%,港股迎来“中报季”,部分龙头公司获得市场广泛关注,恒生指数近一周上涨1.04%。

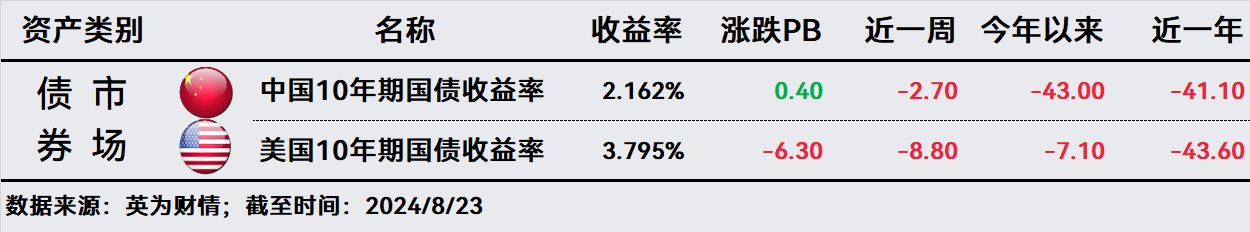

债市:近一周,国内债市成交明显缩量,周中交易商协会发声,随后债市情绪企稳中国10年期国债收益率下跌2.7bp,报2.162%;鲍威尔鸽派讲话强化市场降息预期,美国10年期国债收益率下跌8.8bp,跌入3.80%下方,美债价格走强。

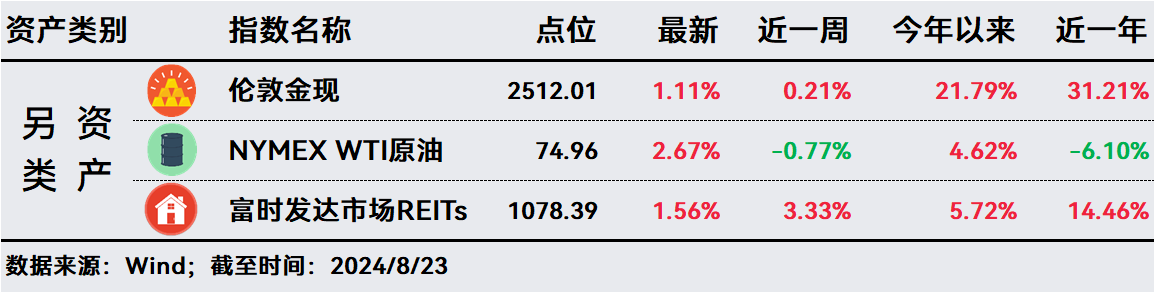

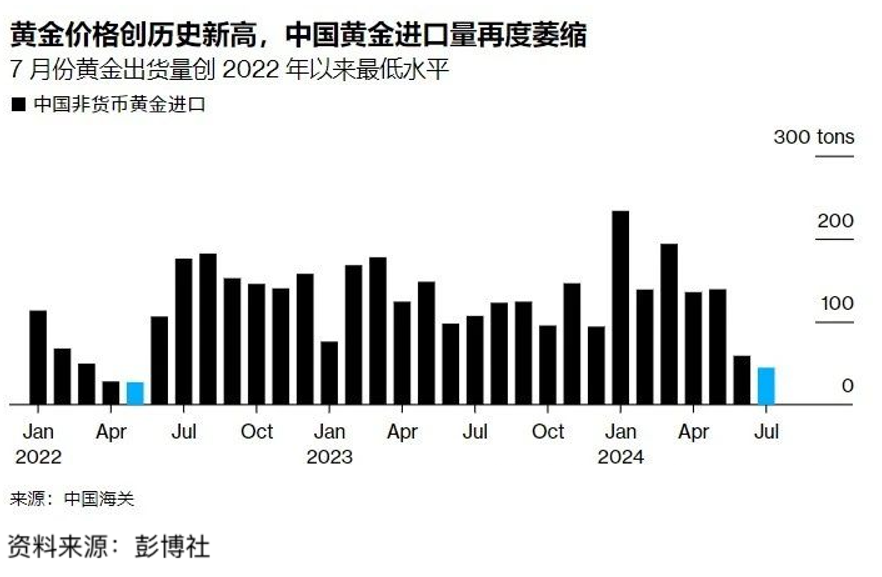

另类资产:美联储降息预期支撑黄金价格高位运行,本周再创历史新高,伦敦金周涨幅0.21%;美联储发出即将降息的强烈信号,大宗商品集体反弹,WTI原油近一周跌幅收敛至0.77%;富时发达市场REITs指数大涨3.33%。

2、 投资策略

1、22城试点房屋养老金。近日,国新办举行的新闻发布会上,住建部近日透露,上海等22个城市正在试点。这个周末,关于房屋养老金的传言和解读满天飞。住建部直属期刊《建筑杂志社》发文称,连日来,早在2022年开始就被官方多次提及要研究建立的房屋养老金制度,被严重误读!房屋养老金不是房地产税,公共账户不需要老百姓出钱。

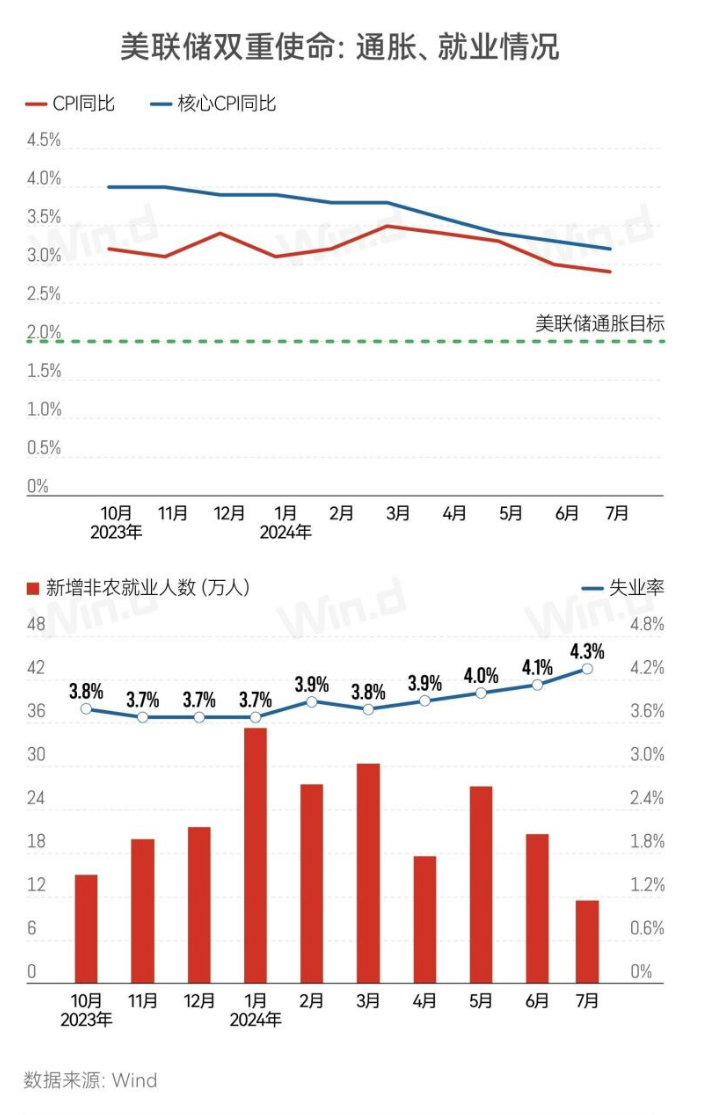

2、美联储主席鲍威尔在杰克逊霍尔全球央行年会上发表主题演讲,释放强烈降息信号。鲍威尔称,政策调整的时机已经到来;降息的时机和步伐将取决于数据、前景以及风险的平衡。并表示对通胀回归2%的信心增强,通胀的上行风险已减弱,而就业的下行风险则有所增加。会后市场对美联储9月进入降息周期不再怀疑,美联储会期对应的OIS合约体现9月降息幅度约为32个基点,年内降息102个基点,这意味着在今年余下的三次议息会议中,预计至少有一次会降息50个基点。

3、中国消费者7月继续减少黄金购买量。据某博社数据,在金价持续创新高和经济放缓抑制需求的双重影响下,继6月中国消费者黄金购买量大幅下降后,上个月该数据继续下滑。

4、日元反弹,引发企业对其盈利持续性的担忧。日元升值对依赖外国收入的公司影响显著,三井住友DS资产管理公司指出,日元贬值曾推动股价上涨,如今升值可能导致盈利前景黯淡。分析师预测,日元每升值1日元,企业利润将减少0.4-0.6%。

5、韩国央行对经济增长信心下降。最新经济预测显示,今年韩国消费者价格预计上涨2.5%,略低于早前预测,尽管出口反弹,经济增长意外萎缩,投资下降和消费前景不明朗增加了风险,韩国央行将2024年经济增长预期由2.5%下调至2.4%。市场预计韩国央行将在10月降息。

6、投资策略

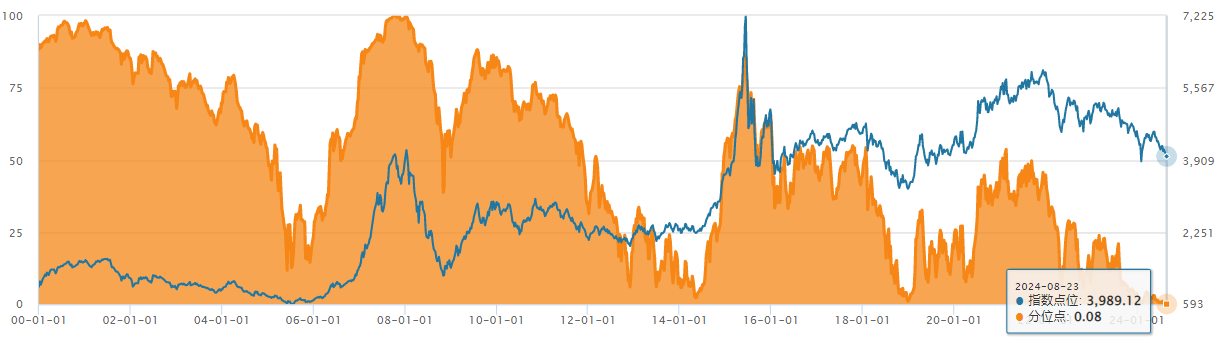

A股:近期A股市场成交量持续低迷,投资者情绪处于历史低位。向后看,8月底二季度报披露收官,业绩爆雷风险逐渐解除;在经济数据显示当期经济修复压力增大的情况下,增量宽松政策有望持续出台, 提升市场风险偏好。

截至8月23日,万得全A市净率为1.34倍,处于有史以来0.08%分位点,A股存在较高的估值修复空间,积极看好。

港股:短期看,美联储降息即将启动,港股作为离岸市场,估值对美元流动性较为敏感。中长期看,港股基本面更多依赖于国内经济,在国内经济增速“保5%”压力下,后续可以积极关注国内政策面的信号。相比A股,港股估值同样处于历史低位,但具备更高的弹性空间。

可转债:由于权益市场长期表现低迷,8月又突发信用风险,可转债市场目前已处于历史低位。从百元溢价率指标来看进入2023年以来的最低1%区间。8月22日岭南转债公布部分收购公告,信用风险有所缓解。但中证转债指数仍继续走低,并于8月23日一度跌至359.94点,创2021年3月以来新低。从中长期看,部分资质较好的转债,仍具备“下有保底、上不封顶”的转债特点,市场普跌过后,部分资质尚可的转债价格有望从深度下跌的状态中逐步向上修复,且空间较大,值得重点关注。

特别提示:市场有风险 投资需谨慎

#周度策略##复盘记录#

本文作者可以追加内容哦 !