人类社会发展的基石,归根结底在于两大核心要素:能量与信息。每一次能源利用的飞跃,就是整个人类社会的进步,也是生活、工作、生产方式的变革。

经过20余年的深谋远略,中国形成了以光伏、风电为主的可再生能源生产,以特高压为主的高效能源传输管网,新能源车、储能等电力终端应用,能源生产——能源传输——能源消纳的三角形能源新体系。

双碳目标,一个几十年的长期逻辑;

能源安全是国家基石。大国间能源博弈刀光剑影,历次能源革命都会造就一批深刻国际的国家;

中国新能源供应链具备全球竞争力,行业龙头即使国际龙头。

在这场自主自控的能源新革命中,新能源将是未来几十年的大方向。我们要做的事情就是找到合适的投资标的,低位买入,长期持有,伴随着行业增长。

根据规定,A股公司必须在每年的8月31日前公布中报。本周将是中报最后的披露窗口。曾经的“眼科茅”爱尔眼科,支架龙头乐普医疗、家电龙头海信视像,都因为公布的中报不及预期,今天股价大跌。丑媳妇们马上要集体见公婆了,大家可要多留意手里公司的业绩情况!

不过也有例外,比如,风电龙头——金风科技,周末公布的业绩,今天盘中涨停,还带动了整个风电板块上涨。

今天一起了解下这家公司。老规矩,我们不做未来的判断,尝试通过“五步分析法”,针对上市公司财务数据、产品分析、实控人情况、行业前景以及风险估值五个方面,把公司和所在行业的情况做个讲解。公司好坏则需要大家独立思考,综合考量。

金风科技:全球风电排名第一

一、财务数据:

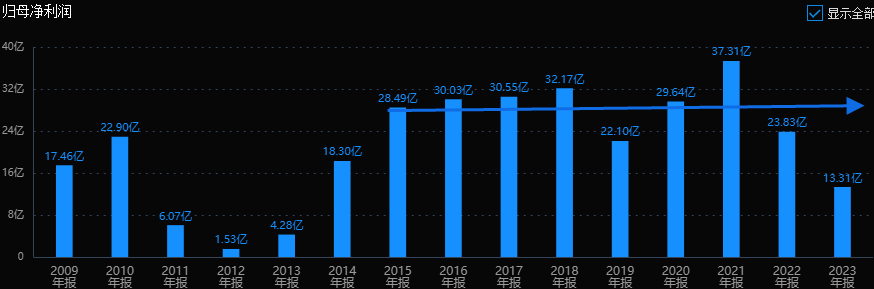

从历史业绩看,公司在2015年利润达到28亿,之后几年盈利水平都保持在30亿上下,也基本没有什么成长。最近两年业绩更是出现了大幅的下滑。

公司历史业绩的增长动力来自那里,业绩下滑的原因又是什么?

国内风电有过两次抢装潮,第一轮大约在2015年,当时是陆上风电补贴即将退坡。第二轮在2019至2020年,再次下调风电上网电价,并公布平价上网时间表。

金风科技的两个业绩峰值正好对应了两次抢装潮。第二轮抢装潮之后,安装量大幅下降,风机产品价格持续下降,成为行业降本的主要承压环节。

可以看出,金风科技的业绩和行业政策、风电装机量高度相关。预判公司未来成长性和业绩情况的关键,就在于行业装机量什么时候能恢复增长。

从半年报看,公司上半年营收202亿元,同比增长6.3%;归母净利润13.9亿元,同比增长10.8%。其中,第二季度营收132.2元,同比下降1.6%;归母净利润10.5亿元,同比增长6252%,不过这里面有9.2亿元的投资收益,扣非利润增速是130%。

在连续多个季度的负增长之后,二季度终于扭转了颓势。从运营能力看,周转天数和周转率都比一季度有好转。不好的方面,第2季度,278亿营收账款,192亿库存,还有71.96%的资产负债率,都创新高了。

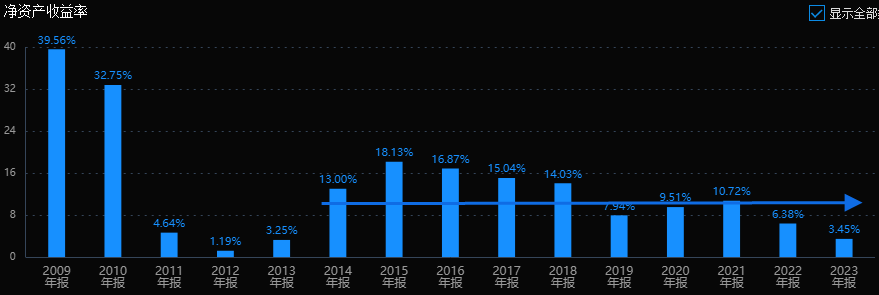

如果从巴菲特说的ROE角度看,金风科技最近5年ROE都在10%之下,只能算一家一般的企业了。

二、风险和估值情况:

从风险指标看,公司现金流一般,其他的指标都还好。

从估值看,过去十年估值平均值为18倍PE。金风科技最新市值大致是330亿,13.3亿利润对应25倍市盈率,市盈率处于历史平均高位区。

要是考虑中报,市盈率会下降到23倍PETTM。市场一致预期公司24年可以达到25亿+利润,对应13倍市盈率。从PB来看,0.94倍市净率处于历史平均低位区,行业内也算偏低的。综合来说,主要的还是要看公司接下来能不能出现困境反转。

三、行业前景:

1.全球风电持续增长

据伍德麦肯锡(Wood Mackenzie)发布《2024年第二季度全球风电市场展望》,预测未来十年(2024-2033年)全球风电新增装机容量将达到1763GW,其中中国将新增915GW,仍然是最主要的风电市场;北美、亚太(除中国大陆外)地区将分别新增180GW、162GW。

据全球风能理事会(GWEC)发布《全球海上风电报告2024》,预测未来十年(2024-2033年)全球将新增超410GW的海上风电装机容量,其中三分之二的新增装机容量将在2029-2033年完成。并且,2028年的全球海上新增装机容量将是2023年新增装机10.8GW的三倍,而2033年全球海上新增装机将达到66GW。

2.能源重点领域大规模设备更新

国家发展改革委、国家能源局发布了《能源重点领域大规模设备更新实施方案》,强调到2027年,能源重点领域设备投资规模较2023年增长25%以上,重点推动实施煤电机组节能改造、供热改造和灵活性改造“三改联动”,输配电、风电、光伏、水电等领域实现设备更新和技术改造。有望推动风电设备需求增长。

3.风电招标规模明显增长

2024年1-6月,国内市场招标总量达66.11GW,同比增长47.88%,其中陆上招标量达到60.74GW,海上招标量达到5.37GW。

国内风电量价企稳,尤其是海上风电有望于三季度迎来集中开工,同时欧洲海风市场需求有望加速释放,国内优质零部件企业有望享受订单外溢红利。

四、业务和产品:高度聚焦

公司在国内风电市场占有率连续13年排名第一,2023年在全球风电市场排名蝉联第一,在行业内多年保持领先地位。

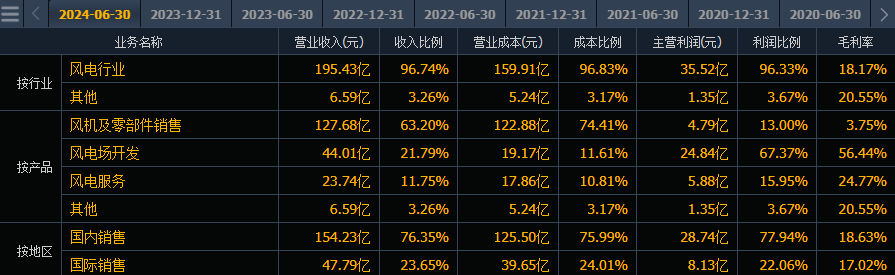

业务结构上,公司97%的业务来自风电,拥有风机制造、风电服务、风电场投资与开发三大主营业务以及水务等其他业务。2023年,风机及零部件销售收入329亿,占比65%;风电场开发收入109亿,占比22%;风电服务收入52.4亿,占比10%。

风机及零部件业务虽然占比最大,但毛利率却只有个位数,是最低的一个,也是公司最近几年业绩不好的原因。风电场开发规模虽然只占了两成,但毛利率接近50%,贡献了接近60%的利润比例。风电服务只有20亿的规模,利润比例却超过了规模第一的风机业务。特别是在行业景气度下行阶段,为平滑业绩曲线贡献了大部分的力量。

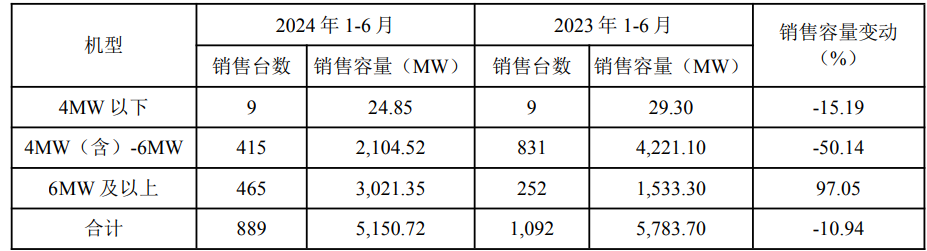

从半年报看,公司产品结构进一步优化,6MW及以上机组成为公司的主力机型,销售容量同比上升97.05%,其中二季度6MW及以上的机型容量占比约为63.0%,技术路线也逐步转向半直驱及双馈路线。

与此同时,公司订单规模创新高。截至6月30日,在手外部订单规模约35.6GW,同比增长26.4%,其中海外订单规模约为5.17GW,同比提升12.4%,6MW及以上风机占比为65%。出海业务表现也不错。

风电场方面,上半年公司国内外自营风电场权益并网新增1.08GW,同比增长84.3%;转让225MW,转让权益风电场实现股权投资收入1.1亿元,同比下降93.7%。公司全球累计风电场权益并网规模8.1GW,同比增长17.6%,权益在建容量3.69GW,同比增长15.2%。

五、实际控制人:

公司没有实际控制人,第一大股东是新疆风能有限,持股11.78%。背后是新疆国有资产经营(集团)和三峡新能源(集团)。

总结:

金风科技是行业龙头,市占率世界第一。历史业绩主要和风电安装量正相关,过去几年行业景气度持续下降导致业绩下滑,同时也拉高了估值水平。24年以来,影响风电行业的不利因素逐渐消除,招标规模明显增长,也和公司24年中报业绩改善相互印证。预计下半年风电将持续好转,尤其是海上风电有望于三季度迎来集中开工。公司作为行业龙头,将受益于行业景气度提升,业绩有望出现阶段性拐点。

金风科技的基本面情况就介绍完了,但它能不能成为一个合格的价值投资标的,还需要大家进一步分析,保持独立思考,综合考虑后做出自己的评判。

本文作者可以追加内容哦 !