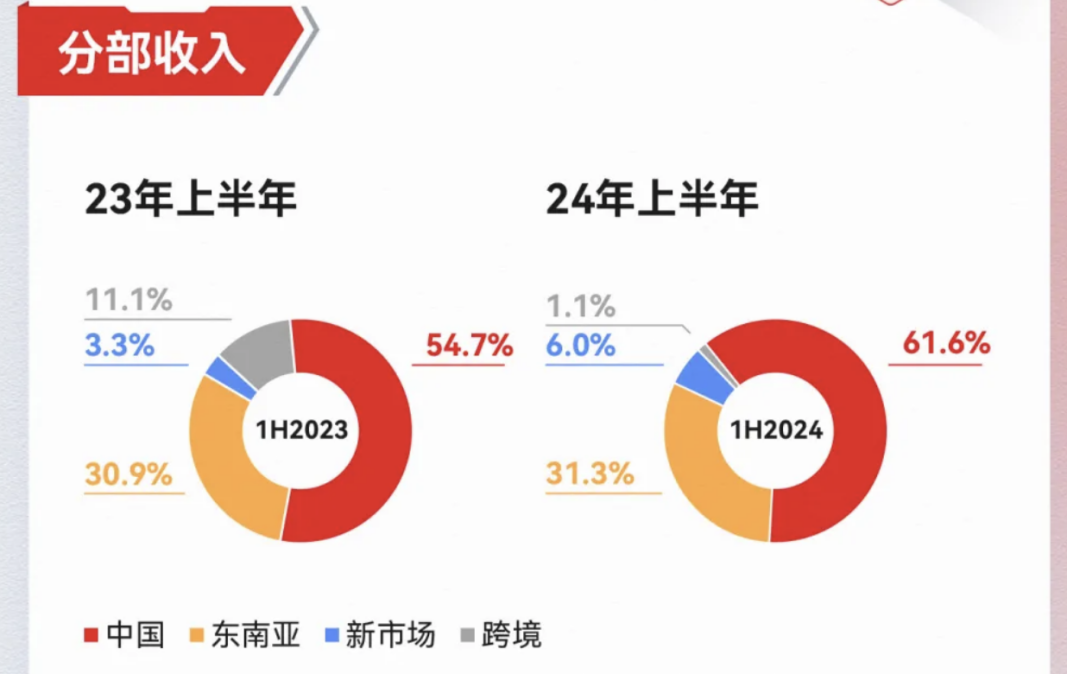

在2024年的上半年,极兔速递交出了一份亮眼的成绩单。最新发布的中期业绩显示,公司实现了中国市场首次盈利,经调整的息税前利润(EBITDA)同比增长了795.6%。从“东南亚一哥”到跻身“中国快递行业TOP3”。

从东南亚市场第一,到中国市场首次盈利

极兔速递在今年7月首次进入《财富》中国500强榜单,以88.49亿美元的年度营收位列第286位,在七家上榜快递公司中排名第三。8月初,极兔速递又连续第三年入选“中国物流企业50强”与“民营物流企业50强”榜单,进一步巩固了其在行业中的地位。

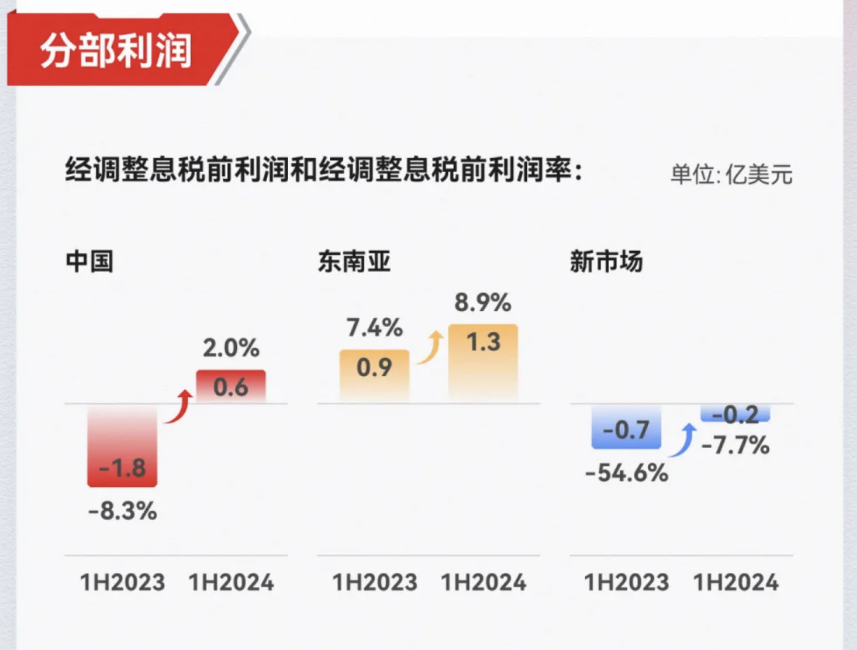

值得注意的是,极兔速递自上市以来,市值位列国内快递公司第三,仅次于顺丰和中通。此次发布的2024年中期业绩报告中,极兔全球包裹量达到110亿件,同比增长38.3%;集团收入48.6亿美元,同比增长20.6%。更为重要的是,极兔上半年首次实现集团净利润转正、中国业务扭亏为盈,标志着其在全球与中国市场成功站稳脚跟。

国内业务:从“低价”标签到精细化运营

中国经济大盘方面,2024年上半年中国电商零售额约为6.0万亿元人民币,同比增长8.8%。而根据国家邮管局数据,2024年上半年,包裹量为801.6亿件,同比增长23.1%,极兔抓住社交、直播电商机遇,上半年处理包裹量为88.4亿件,同比增长37.1%,超过行业增速,市场份额提升至11.0%。

经调税息前利润0.6亿美元,首次实现盈利,单票成本持续下降,2024年上半年单票成本为0.32美元。(单票收入为0.34美元)

一直以来行业有个普遍认知,那就是极兔是以低价卷快递行业,特别是大量拼多多的快递单进一步加剧了这一认识,实际上极兔成功逆袭远非卷低价这个表面逻辑。

整个物流行业来说,关键的三个节点,分拨中心(统筹调度)、干线(物流运输)、网点(揽件和派发),其中分拨中心是统筹调度、精细化分拣、高效配送的中枢环节,干线则是决定了具体履约,二者算是物流行业最核心的两个环节。

极兔是属于行业内首个采用区域代理模式,分拨中心和干线由总部和代理共同运营,这个模式的好处在于:

1.区域代理模式具有高度可扩张性,可以迅速覆盖全国市场,且在下沉市场具有优势。

2020年进入中国市场后,极兔在短短几年内迅速跻身国内快递行业前三。尤其是在“快递进村”战略下,极兔不断开设农特产品专线。截至2023年12月,极兔特产专线覆盖中国超过200个区县,涉及超过200类农特产品,包括陕西延安苹果、江西赣南脐橙、福建平和蜜柚等。

2.区域代理熟悉当地市场,与总部利益文化一致,服务质量大幅提升。

极兔在国内市场一次比较大的破圈,是2021年花了68亿重金收购百世快递。当时中国顾客满意度指数,百世快递得分43.0(基于100分制),在10家知名全网型快递服务品牌中排名倒数第一。当时很多人不解,认为这是一笔亏本的买卖。

但现在看来,这笔收购无疑是“1+1>2”,正因为区域代理文化一致的优势,区域代理与总部利益一致性,在客户满意度上做到了行业头部。

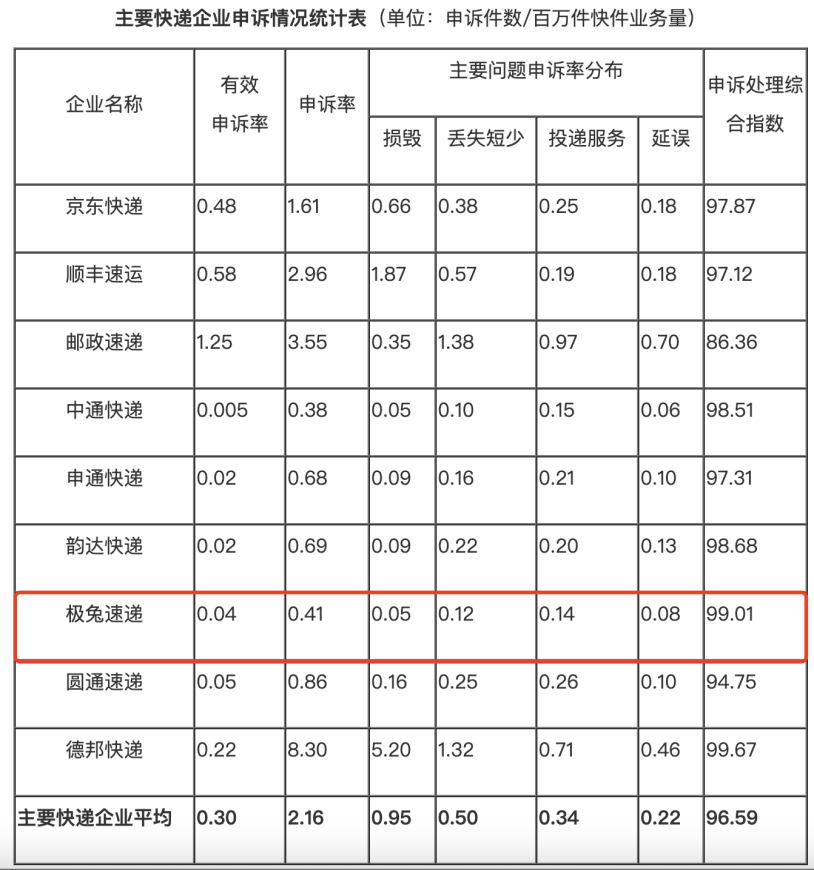

数据来源:《国家邮政局关于2023年四季度邮政业用户申诉情况的通告》

根据国家邮政局通告数据,极兔的平均投诉率在近几年持续稳步下降,2023年四季度将至0.41,远低于行业平均值2.16,申诉处理工作综合指数达到99.01,超越了三通一达、顺丰和京东等老牌快递公司。

深耕产业带,以兴城泳衣为例

电商行业发展,经历了C2C、B2B、B2C等时代,到如今社区电商、直播电商、C2M电商等兴起,物流形态也在改变,在极兔的电商类合作伙伴身影中,不乏拼多多、快手、抖音的身影,8月初与三只羊集团签署全球战略合作协议。从在某种意义上讲,极兔也算是新兴电商形态催生的产物。

传统快递行业,以规模驱动,通过价格战方式抢夺存量市场的传统模式,在直播电商趋势下,极兔走出了一条深耕产业带的路线,通过集约化提升物流效率,如“快递前置”、“定制化方案”等方式,以深度的等多种模式参与到产业带升级迭代中去。

极兔速递针对泳衣产业带,会提前做好专属寄递方案。比如,提前投入了价值数百万的自动化分拣设备,同时增加了无人车,提高短途运输时效,腾出人手给客户提供更多服务,并实行每日2-3次上门取件,提升寄递速度和服务质量。极兔还在泳衣市场开通了航空专线,帮助商家客户有更好的物流评分,给用户带来更好的服务体验。

此外,极兔通过开拓并深耕广州日化、常熟服饰、中山灯具等市场,将业务量、服务质量提升至行业前茅,将服务专业市场的成功经验不断向全国推广。

据不完全统计,全国类似兴城泳衣这样的产业带数量超过1100个,依靠产业带集群式发展所带来的规模效应,相关企业的生产、分销和流通等成本都大大降低。

东南亚市场:盈利基石与全球扩张的战略重心

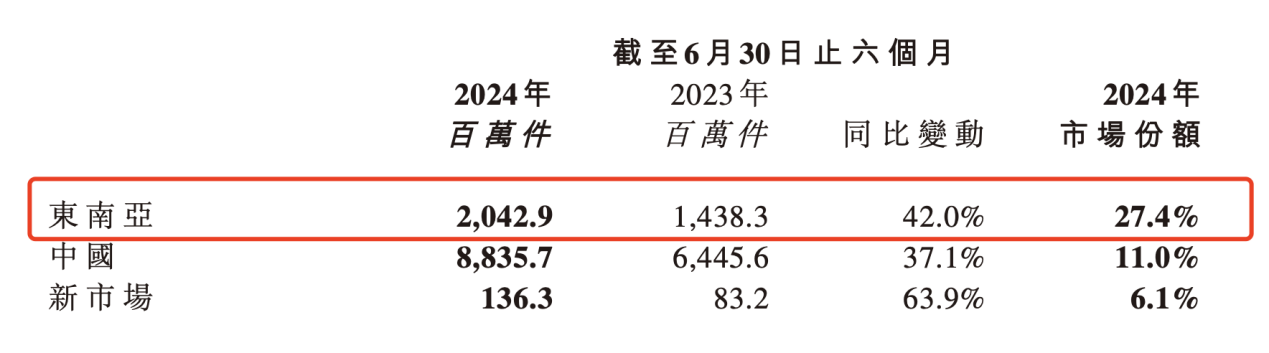

极兔速递的成功离不开其在东南亚市场的深耕细作。早在2022年,极兔在东南亚的市场份额就已超过第二名三倍之多,2023年份额进一步提升至25.4%,而2024年上半年则攀升至27.4%。极兔在东南亚市场的包裹量已连续四年保持第一,这一地区不仅是极兔全球扩张的起点,也是其最重要的盈利来源。

2024年上半年,极兔在东南亚的经调整息税前利润高达1.3亿美元,息税前利润率从去年同期的7.4%提升至8.9%。值得一提的是,极兔在该区域的单票成本为0.74美元,同比下降15.4%,进一步提升了其市场竞争力。

单票成本相比于国内,东南亚的单票毛利仍然维持在较高水平。(极兔国内2024年上半年单票成本为0.32美元)

根据弗若斯特沙利文报告,2024年东南亚地区包裹数量预期同比2023年提升17.1%,而根据美林证券7月预测,极兔在东南亚地区包裹全年有望保持在25-30%的增速。长期来看,极兔有望将国内快递经验赋能东南亚市场,进一步整合东南亚市场,提高市占率。

新兴市场渐入佳境,亏损大幅收窄

当前全球经济增长放缓,通胀高企,而国内经济呈现通缩,增长确定性最高,爆发性最强的就是电商出海的赛道。2024年,重点移向全球化的Temu,Shein等正在中东、日韩等新市场推广半托管模式,电商只负责仓配和物流,商家拥有更大的经营自主权和能动性,实现当天下单,第二天送达,也在倒逼国际快递行业迅速成长。

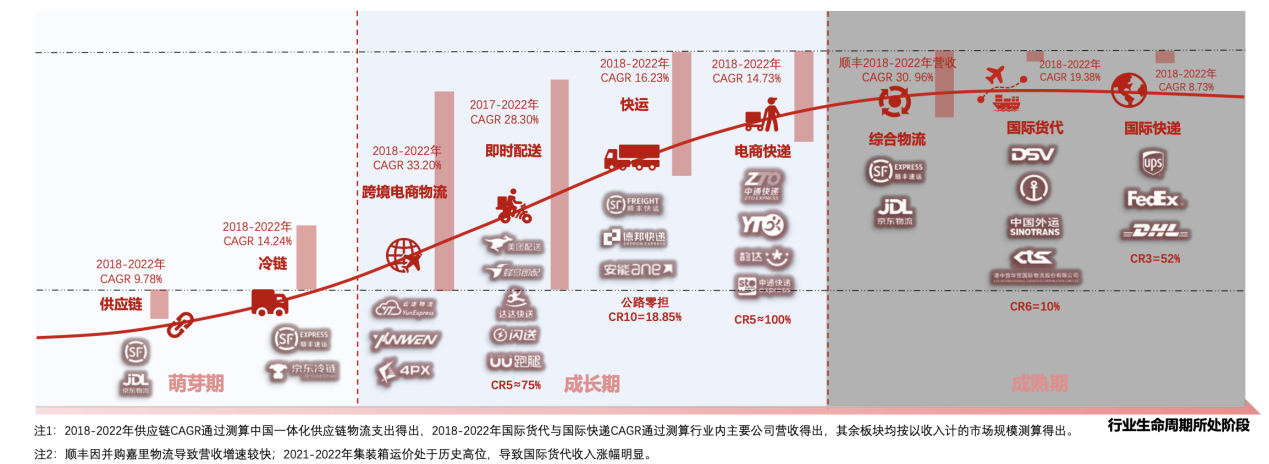

资料来源:国海证券研究所

相对国内快递行业,新兴市场的物流尚处在发展早期,这对于海外起网的极兔来说,占据了天然优势。

在新兴市场领域,极兔正深化与Shopee、AliExpress、Shein、Temu、TikTok、Kwai等跨境电商与本土电商合作,持续提升基础设施建设,提升网络运载能力,上半年新兴市场转运中心达到35个,超过200辆干线车辆和大量支线车辆,网点数量已达到2,200个。根据2024年中期业绩报告,极兔在新兴市场的份额提升至6.1%,且经调净息税前亏损大幅收窄至0.2亿美元,下半年有望转正。

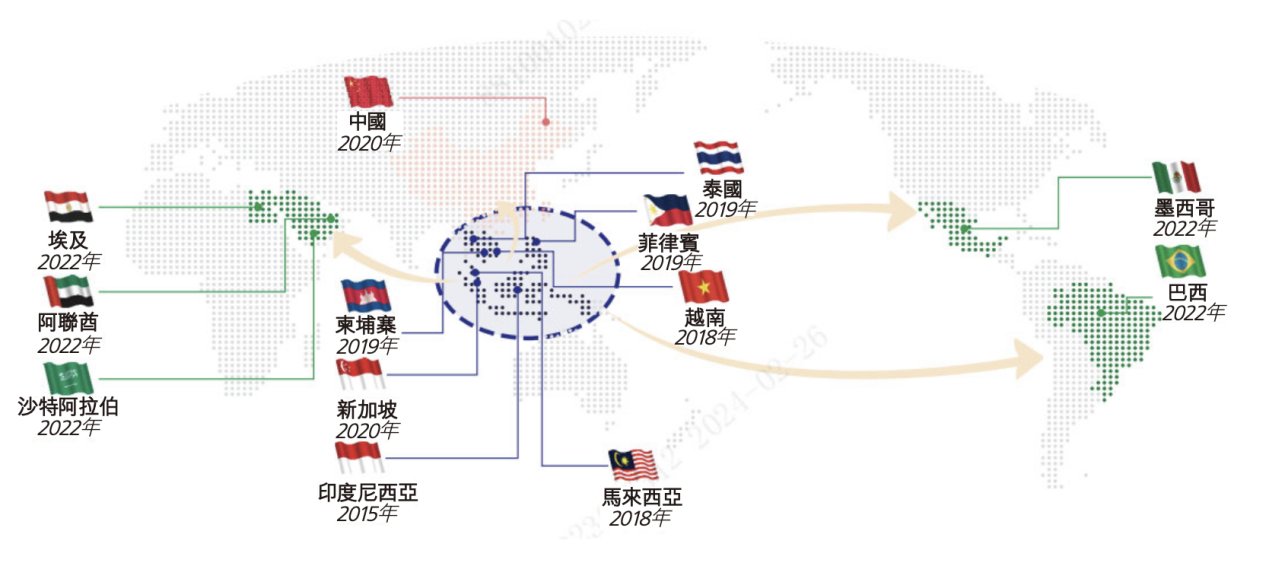

截至2024年上半年,极兔已经搭建起遍及中国、印度尼西亚、越南、马来西亚、菲律宾、泰国、柬埔寨、新加坡、沙特阿 拉伯、阿联酋、墨西哥、巴西、埃及等13个国家的全球网络,自建转运中心237个,拥有9900辆干线运输车辆,254套自动化分拣线,并推动网点自动化建设,鼓励网点使用无人车派送等方式,降低末端揽派成本。目前拥有8,000个网络合作伙伴和约19,900个网点。

股指权重加强,获资本市场关注

日前,港股通运输业(931960)指数调整,极兔位列前十大权重,占比超过10%,从指数持仓来看,占中证港股通运输业综合指数权重13.67%,仅次于中通快递的14.86%。与此同时,极兔速递和新东方教育一同加入恒生中国企业指数,将极大提升极兔股票流通性和人气。

数据来源:Wind

根据Wind数据,目前挂钩恒生中国企业指数(HSCEI)的指数基金规模在200亿左右。

截至2024年上半年,极兔集团的货币资金达14.7亿美元,自由现金流已转正,财务状况健康。多家国内外机构如大摩、美林银行、中金、中银等均给予了“增持”或“买入”的评级,为极兔的股价提供了强有力的支撑。

结语

极兔速递的成功不是偶然,是其在全球市场中精耕细作、不断创新的结果。通过东南亚市场的成功经验,极兔将目光投向全球,并在国内市场逐步确立了自己的地位。如今社区电商、直播电商如火如荼,乘着品牌出海大势,极兔速递有望引领快递行业新潮流,成为未来物流产业链的领航人。

$极兔速递-W(HK|01519)$

#炒股日记##强势机会#

本文作者可以追加内容哦 !