稻盛和夫曾言:企业经营就如同一场长达42.195千米的马拉松比赛。在这场长跑中,难得争不是一时的领先,而是以“百米冲刺”的速度持续奔跑。

而平安就是这样一家持续奔跑的企业。

8月22日晚,中国平安披露2024半年报。2024上半年,中国平安实现归属于母公司股东的营运利润784.82亿元,年化营运ROE16.4%;归属于母公司股东的净利润746.19亿元,同比增长6.8%。

分业务板块来看,三大核心业务,寿险及健康险、财险和银行都呈现出高质量发展的状态,三项业务合计归属于母公司股东的营运利润795.65亿元,同比增长1.7%。其中,寿险板块表现最为亮眼。上半年新业务价值达成223.20亿元,同比增长11.0%,寿险代理人数开始触底回升。

与此同时,平安仍然保持着稳定的现金分红水平。在发布业绩的同时,平安宣布,将向股东派发中期股息每股现金人民币0.93元。

尽管外部环境有所波动,但平安仍然向投资人交出了一份强韧性、高质量、不乏业务亮点的成绩单。受到亮眼财报的影响,平安在业绩公布次日股价大涨3.93%,成交量也创下近一个月以来新高。

中金公司认为,中国平安上半年业绩符合预期,寿险主业改善趋势明显,综合平安寿险业务的各项指标趋势,对公司未来经营趋势展望乐观。

/ 01 / 改革迎来全面收获期,新业务价值连续六个季度双位数增长

看完半年报,一个明显的感受是,寿险改革的价值逐渐显现。在本次财报中,新业务价值、合同服务边际余额以及保单继续率等多个业务指标表现亮眼。

2024年上半年,中国平安寿险及健康险业务新业务价值达成223.2亿元,同比增长11%,新业务价值率为24.2%,可比口径下同比增长6.5个百分点,较去年底进一步改善。值得一提的是,这是新业务价值连续6个季度实现双位数增长。

新业务价值是指保险公司的净保费价值,是衡量保险公司经营业绩的一项重要指标,代表的是新保单的利润。新业务价值高增长,说明业务端利润在提升,长线的营运利润储水池开始蓄水。而新业务价值率则可以理解为一般企业利润表中的毛利率。

新业务价值保持两位数增长,以及新业务价值率的逐季提升,意味着平安未来的盈利能力正在提升。

平安未来盈利能力提升的另一个佐证是,合同服务边际余额的止跌回升。今年上半年,寿险及健康险的合同服务边际余额(CSM)为7743.99亿元,实现自披露该指标以来首次止跌。

CSM的含义是,保险公司在未来提供保险合同服务而将于未来确认的未赚利润,可以理解为保险公司的“留存利润”。这一指标的止跌回升,也意味着未来盈利释放动能的改善。

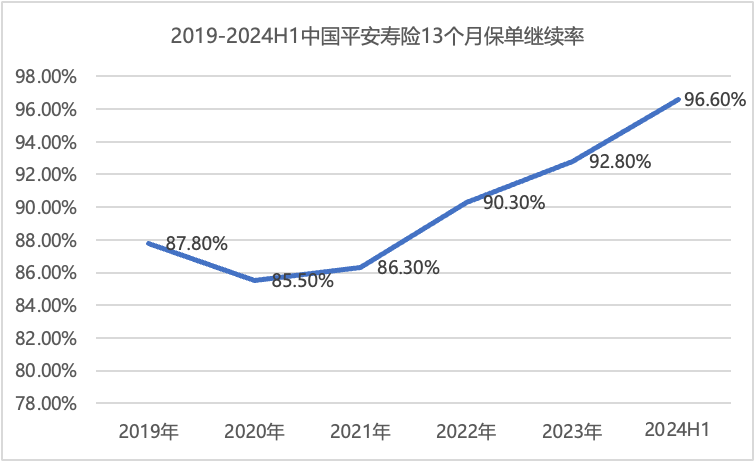

保单方面,今年上半年,平安寿险13个月保单继续率升至96.6%,为平安寿险改革以来的最好水平。同时,平安退保率降至到1%,较去年同期下降0.13个百分点。

保单继续率,可以理解为续保率。一个保险公司的寿险继续率越高,说明其产品和服务的质量越高,客户信任度也越高。这也从另一个侧面印证了保单质量的提高。

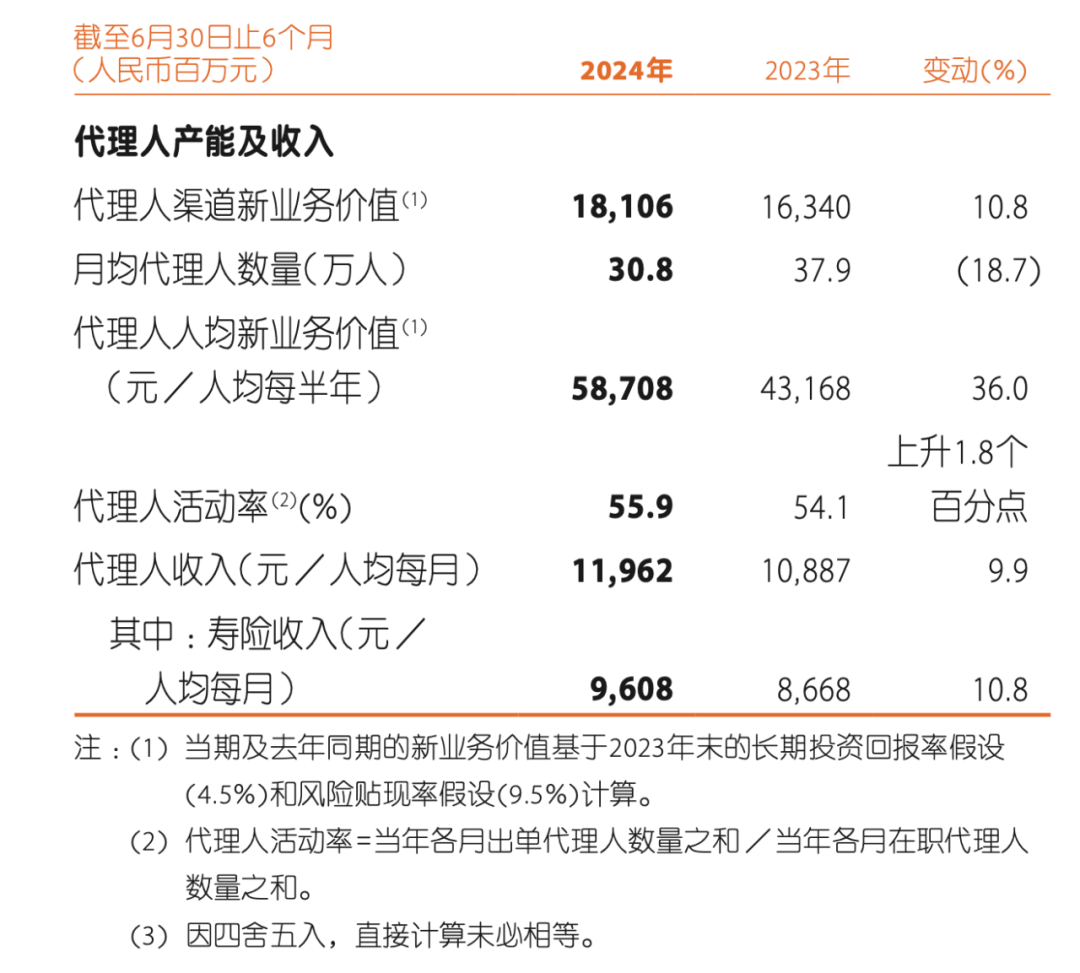

与此同时,平安的渠道改革也取得了积极进展。截至2024年6月末,平安个人寿险销售代理人数量为33.3万,环比一季度增加0.7万人,自2018年3季度以来实现首次增长。今年上半年,在新增人力中,“优+” 占比同比提升10.2个百分点。这意味着,平安代理人团队在结构优化的同时,规模正在触底回升。

在规模增长的同时,代理人人效仍然在不断提升。今年上半年,公司代理人渠道的人均NBV同比+36.0%,代理人人均收入达11962 元/每月,同比增长9.9%,接近历史较好水平。

今年上半年,无论是寿险还是产险,保费增速均有所回升,显示出保险行业正逐步走出低谷,迎来复苏态势。海通证券认为,市场储蓄需求依然旺盛,在其他资产收益率下行背景下,保险产品仍然有着很强的竞争力。行业复苏叠加寿险改革成效逐渐显现,平安有望成为行业复苏过程中的重要“赢家”。

/ 02 / 综合金融进入2.0时代,打造价值增长新引擎

在寿险业务全面向好背后,更令人欣喜的是,平安在综合金融上越走越远。

作为平安最重要的核心战略之一,综合金融始终贯穿平安的发展历程。用一句通俗易懂的话来解答,综合金融就是一站式解决方案满足客户的多元化金融需求。放眼全球,综合金融向来以难度大、落实艰难著称,成功者寥寥,但这条路平安一走就是30年。

杰夫·贝佐斯曾说:“做一件事,如果把目光放到未来3年,和你竞争的人会很多,但如你能把目光放到未来7年,那么可以和你竞争的人就很少了,因为很少有公司愿意做那么长远的打算。”

平安对综合金融的持续探索,不仅让平安在商业模式层面构筑了足够的差异化,也为其带来了更多商业可能性。如今,这样的商业可能性正在被打开。

在半年报业绩发布会上,平安副总经理付欣宣布,中国平安的综合金融已经从1.0阶段全面步入2.0阶段,即从交叉销售到客户经营。这标志着,平安的综合金融模式正在从产品驱动全面转向客户价值驱动。

回归业务数据,综合金融模式升级的价值正在逐渐释放。数据显示,至2024上半年,集团个人客户数达2.36亿,较年初增长1.9%。其中,持有集团内4个及以上合同的客户占比为24.9%;新增客户1,392万,客户留存率达97.8%。个人客户的客均合同数2.93个,有超8792万的个人客户同时持有多家子公司合同。

更重要的是,通过全面金融服务产品矩阵,深耕客户经营的策略,让平安对客户需求的洞察和服务能力不断加深。这一点在其中高端客户上体现得尤为明显。数据显示,至2024上半年,平安中产及以上客户占比约77.7%,高净值客户的客均合同数约20.13个。

在综合金融的赋能下,平安的各个业务版块也都实现了稳健增长。2024年上半年,寿险及健康险、财产保险以及银行三大核心业务保持增长,三项业务合计归属于母公司股东的营运利润795.65亿元,同比增长1.7%。

除了寿险业务增长外,财产保险业务收入也在稳健增长,业务品质保持良好。平安产险保险服务收入1619.10亿元,同比增长3.9%,整体综合成本率保持在97.8%的健康水平。

银行业务经营稳健,资本与风险抵补能力保持良好。平安银行实现净利润258.79亿元,同比增长1.9%。核心一级资本充足率上升至9.33%,拨备覆盖率264.26%。

投资收益方面,平安保险资金投资组合实现年化综合投资收益率4.2%,同比上升0.1个百分点,处于同行的领先水平。

国泰君安证券认为,平安推出的“综合金融 2.0”战略,由“交 叉销售”向“客户经营”策略转型,将依托“渠道+产品+客户”合力打造增长新动能。

现代管理之父彼得·德鲁克曾说过:“战略不是预测未来,而是决定我们今天做什么才有未来。”如今看来,这句话正在成为多年来平安持续探索综合金融的最好诠释。

/ 03 / 战略再升级,医疗养老生态圈渗透率超63%

近年来,医疗养老在平安的重要性不断提升。2023年报中,中国平安对集团战略表述有所“微调”,从“综合金融+医疗健康”变化为“综合金融+医疗养老”。 这一战略更迭,能够让平安更好地找到未来的确定性。

从去年年底的中央金融工作会议,到前不久的二十届三中全会都指明,要积极发展科技金融、绿色金融、普惠金融、养老金融、数字金融。

平安把养老业务放到了一个集团战略的高度,不仅呼应了中央金融工作会议指明的五篇大文章中养老金融的方向,也为其医疗+金融业务的进一步融合找到了突破口。尤其在人口老龄化日益严重的情况下,养老金融在储蓄、消费、医疗等方面起到关键性作用。

首先,医疗养老本身就是一座潜力巨大的消费金矿。国家统计局数据显示,截至2023年底,我国60岁以上老年人达到2.97亿,占全国人口的21.1%,进入中度老龄化社会。另据中国社会科学院发布的《中国养老产业发展白皮书》显示,预计到2030年我国养老产业市场可达13万亿元。

其次,平安医疗养老生态圈在直接带来商业价值的同时,还能创造巨大的间接价值。随着医疗养老生态圈的协同效应不断扩大,平安将形成一个相互赋能的系统生态,不仅能够提升运营效率,加大用户粘性,也进一步增强了竞争壁垒。

这样的策略,也很好地符合保险产业的发展趋势。埃森哲在《2024居家养老平台化生态赋能保险业新机遇研究报告》中提出,险企凭借其在人寿、健康、养老、投资等方面的综合优势,有望在未来的产业格局中发挥关键作用,可以从平台化养老服务生态的不同角色切入,发挥社会稳定器的保障功能和集团化企业的协同能力,助力养老生态的健康发展并赋能保险主业。

从目前看,这一积极成果正在显现。今年上半年,享有医疗养老生态圈服务权益的客户覆盖寿险新业务价值占比超68%。这意味着,平安医疗养老与保险业务的协同进一步加深。

具体来说,截至2024年6月末,在平安2.36亿的个人客户中有超63%的客户同时使用了医疗养老生态圈提供的服务,其客均合同数约3.36个、客均AUM约5.75万元,分别为不使用医疗 养老生态圈服务个人客户的1.6倍、3.8倍。

在养老金融领域的布局,正在成为平安的差异化优势。医疗健康方面,截至2024年6月30日,平安通过整合供应方,已实现国内百强医院和三甲医院100%合作覆盖,内外部医生团队约5万人,合作药店数达23.3万家,较年初新增超2500家。

居家养老方面,截至今年6月,中国平安健康管理客户1600万,居家养老服务覆盖全国64个城市,12万客户获得居家养老资格。

在如今的养老赛道里,平安俨然是一个绕不开的名字。自医疗健康至高端养老,再到当前的居家养老,平安在医疗养老版图所呈现的业务模式嬗变,都是围绕用户需求逐步演进,随着老龄化正加速驶来,平安正在扮演更重要的角色。

/ 04 / 高质量发展背后的价值回归

无论是寿险改革进入收获期,还是医疗养老生态圈的协同效应显现,都说明了一件事:平安正在迎来一轮高质量增长。

平安的出色表现,正在得到越来越多投资人的认可。今年6月,摩根士丹利发布研究报告,将中国平安的目标价升至66港元,理由是公司更专注于高质量核心业务发展,风险持续下降。

从股东变化看,外资正在持续买入中国平安。今年上半年,深港通累计买入中国平安9264万股。截至今年6月,深港通持股5.78亿,较去年年底提升了18.93%。

亮眼的中报业绩,给了市场更坚定的信心。财报发布后,8月23日中国平安的股价大涨3.93%,成交量也创下近一个月来的新高。

半年报发布后,招商证券、海通证券和国联证券纷纷发布研报,均给出了积极评价。比如,招商证券认为,公司中报业绩略超预期,各项细分业务都可圈可点,下半年负债端高景气有望延续,给予“强烈推荐”评级。

海通证券表示,看好公司寿险改革成果逐步释放、队伍质态持续改善,综合金融优势+医疗健康生态布局赋能长期业绩增长,同时稳定的分红回报提升投资价值。

投资人正在用真金白银表达对平安价值的认可。展望未来,率先完成渠道转型、战略升级的中国平安已经成功走出阵痛周期,高质量增长的画卷已徐徐展开,让我们拭目以待,看他接下来书写怎样的波澜壮阔。$中国平安(SH601318)$

本文作者可以追加内容哦 !