来源:密探财经(ID:Spy Finance)

刚刚,“万亿级”知名城商行的成都银行公布了2024年中期业绩,可谓“喜字当头”。

今年上半年,成都银行实现营收115.85亿元,同比增长4.28%;净利润61.67亿元,同比增幅10.59%;归母净利约61.67亿元,同比增长10.6%。

依此可知,成都银行今年上半年净利润率53.2%,虽比去年全年53.78%略有下降,但赚钱能力仍可窥一斑,在城商行中仍保持领先势头。

从业绩增幅趋势看,今年一季度成都银行营收同比增幅6.27%,归母净利同比增幅12.83%,可看出二季度营收及净利增幅不及一季度,也拉低了上半年整体表现。

如果跟“去年同期营收同比增幅11.16%、净利同比增幅25.1%”、“去年全年营收同比增长7.22%、净利同比增幅16.22%”纵向比较看,成都银行的确也面临较明显的业绩增幅放缓压力。

就收入构成看,从地域看,成都市场贡献了成都银行当期营收的83.6%,万亿城商行的“省会效应”越发突出。

从具体业务分类看,今年上半年成都银行利息净收入同比微增1.91%至90.77亿元,因为净息差已从去年同期1.92%下滑了0.26个百分点至1.66%;手续费及佣金净收入同比增幅近32%至约4.52亿元;投资收益20亿元,同比增加近5.6亿元,增幅达到38.4%。

也就是说,在当前净息差日益收窄的大环境下,成都银行传统“吃息差”增幅越来越疲软,增长引擎开始转向投资收益、手续费及佣金净收入。这也是当前银行扭转颓势并加速转型的一大趋势。

来源:密探财经图库

截至今年6月底,成都银行总资产首破1.2万亿元大关,比去年底增加超千亿元,增幅近10%。其中,吸收存款8566.72亿元,比去年底增幅9.77%,而发放贷款及垫款总额7077.49亿元,较去年底增幅13.11%。

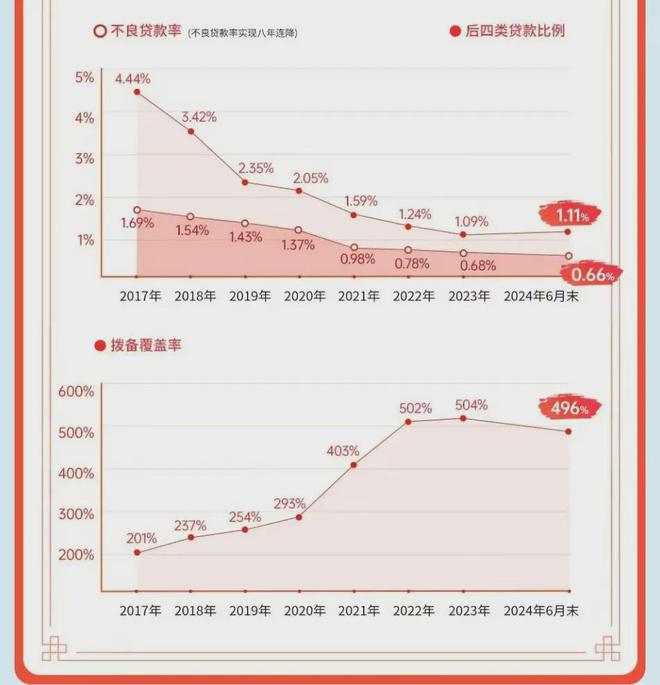

该期末,成都银行不良贷款总额46.7亿元, 较上年末增加4.32亿元;不良贷款率0.66%,较去年底下降0.02个百分点;拨备覆盖率496.02%,较去年底略有下降。

具体看,成都银行涉及企业贷款及垫款5790.9亿元,不良贷款余额38亿元,不良率0.66%;个人贷款及垫款1274亿元,不良贷款余额8.66亿元,不良率0.68%,主要是个人消费贷及经营贷不良率较高,分别是0.7%、0.92%,但较去年底均有所下降。

就个人贷款部分,应引起注意的是成都银行涉及个人房贷余额919.4亿元,比去年底新增4.5亿元;不良贷款余额5.83亿元,比去年底新增1.7亿元;不良率是0.63%,虽低于集团整体不良率,但比去年底增加1.8个百分点。

从贷款行业看,成都银行当前异动变化最大的应属建筑业,贷款余额267.47亿元,比去年底增加17亿元,不良贷款余额10.64亿元,比去年底增加近4亿元,不良率3.98%,比去年底增加1.29个百分点。

与之相比,成都银行涉及房地产贷款余额368.77亿元,较去年底下降13亿元,不良贷款余额6.7亿元,比去年底下降5亿元,不良率1.82%,比去年底下降1.22个百分点。

其次是批发零售业,成都银行该部分的贷款余额449.6亿元,比去年底增加22.3亿元,不良贷款余额近7.2亿元,比去年底增加约2.6亿元,不良率1.6%,比去年底增加0.51个百分点。

成都银行表示,从资产经营角度出发,做好不良资产清收,根据清收难易程度对公司类不良贷款进行管理分类,实行动态化分层管理等。

针对存量风险,成都银行对外强调说,通过现金清收、资产转让、以物抵债、核销等实现不良贷款清收压降,将全口径清收要求纳入制度红线。

再看新增贷款风险,成都银行明确“严格把控”,加强客户筛选,优化获客渠道,提高新客户质量;规范信贷三查,加强对借款人经营性现金流管理,提高对第一还款来源的把控;严肃信贷纪律,加强对不良贷款的问责等。

本文作者可以追加内容哦 !