大家好,我是老概,一个有态度的财经自媒体。

今天的市场,最大的焦点就是白酒崩盘了,众所周知,白酒的权重比较大,那么对市场究竟有什么影响呢?本篇老概带着大家一起来梳理。

一,心理防线的重要性

白酒下跌其实很多人有预期了,但是由于权重过大,导致盘子被带下去了,如果大家仔细看的话,会发现中证500、1000和2000等小盘股指数均已逼近2024年2月的恐慌底,也无限逼近市场的下一个心理防线。

如果再度引发市场的恐慌,恐怕就没有这么容易带起来,我昨天就说了,郭嘉队也是考量受益的,能便宜为何不便宜,能少花钱为何不少花钱,所以我觉得变盘是真的挺近了,从投入产出来说,再跌一个台阶未必就一定划算。

看到这答案,估计很多人想问我,你觉得现在是底部吗?关于这个问题,我想从另一个角度和大家来梳理。

二,已经彻底绝望

不知道大家还记得从去年开始,我们对红利股特别推崇,而另一面就是对那些没涨的个股扣上不分红的帽子,横加指责。但真相究竟是什么呢?

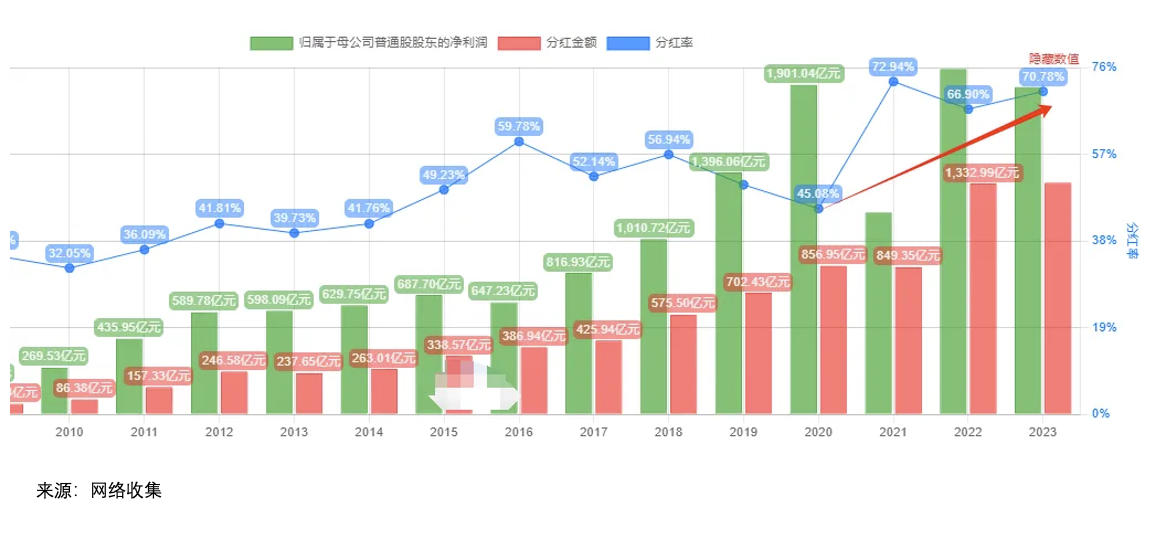

下图蓝线是过去15年消费股的分红率。

消费股的整体分红率是持续提升的,从30%一路上升到70%。特别是最近3年,股息率基本已稳定在70%以上,这是历史上从未有过的。即赚100万,就现金分70万,这个分红率和海外消费股比,也不遑多让。除了消费股,其他行业的分红率都在提升。哪怕是医药这种需要持续研发投入的行业,分红率也提升到了40%以上。甚至腾讯和阿里等大型中概股的综合分红率都已超过80%。由于股市持续下跌,估值越来越低,再叠加高分红率,很多公司的股息率已经达到惊人的水平。而消费和中概只是一个缩影,很多行业的股息率已不亚于银行、能源和公用事业等传统的高股息行业,更是远远高于当下2%的存款利率。

A股市场对股东的回报其实是相当可观的,但市场依旧跌跌不休,原因就是对未来的极度悲观,如果说市场的潜台词是:虽然你们今年的利润还在增长,但我相信你们未来的利润会下降,而且是永久性下降,连反弹都没有。所以你财报公布出来增长也没用。

三,当面一套,背后一套

而这让我想起曾经的一个典故,说青菜好吃的人往往在吃肉,事实是不是真的像大家想得这样呢?

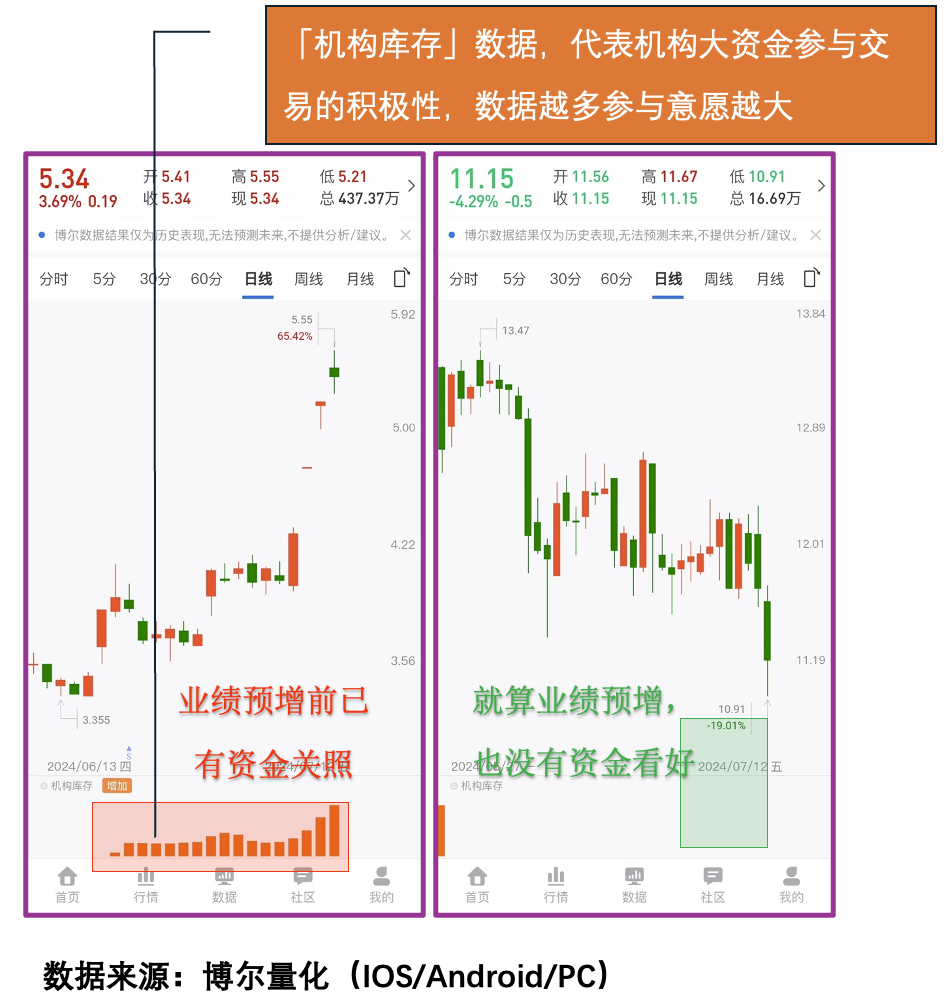

实际我们都知道,机构投资者非常擅长借题发挥,前段时间炒中报预增,按理说眼下都在说赚钱难,企业经营好是好事情啊,何况还是预先披露的,结果下面两只股票,一个持续发力,一个却高开低走,原因何在?

两只股票分别是:「盛屯矿业」和「齐峰新材」,都是第一批披露中报预增概念的,但表现却大相径庭。

有人说,第一只股票(盛屯矿业)是炒黄金概念,而不是炒业绩预增。真是这样吗?恐怕还是大家肤浅了。

真相是:股市里炒的不是概念,更不是利好或利空,而是定价权。

说人话就是:机构投资者利用散户对概念、利好或利空的错误执念,从而改变股价的走向,并从中盈利。

有人喜欢看资金流向数据,去判断机构投资者的真实意图,殊不知,大数据年代,资金流向都可以「造假」了,你看到的资金流出,或许真相是资金正在流入……

但有一点,是无法造假的,那就是:但凡大资金参与交易,一定会在数据上,留下痕迹,也就是「交易行为」,这才是重点。

如何看到机构投资者的「交易行为」?

实际上早就有这样的大数据统计工具了。

简单说就是:先把所有的「交易行为」数据先保存下来,经过长期的积累后,再通过大数据模型计算,我们就可以看到不同的「交易行为」特征了,这太重要了,大家看下面的数据:

上图中,橙色柱体就是我用了十多年的大数据系统中反应机构资金活跃程度的「机构库存」数据,从中不难发现,当「机构库存」数据活跃的时候,股价通常是上涨为主,反之股价则以下跌为主。对于大资金来说,早就对「盛屯矿业」的业绩预增有了预判,相反,虽然「齐峰新材」的业绩预增也是早早被披露,但实际根本没有「机构库存」数据活跃的迹象,也就是说,机构并不看好,结果就是纵然利好,也是下跌。

回到现在也是一样,哪一轮行情不是机构一边喊天塌了,一边在那勤奋地捡筹码,从来没变过!

本篇就聊到这里,关注老概,随时随地带给你不同视角。

声明

以上内容来自于网络收集,希望可以帮助到大家!

如有侵权,请联系本人删除,同时不构成任何投资建议,敬请知晓。

此外,本人不推荐任何个股,不收会员,没有社交群,也从不与任何人发生利益关系。

本文作者可以追加内容哦 !