$畅捷通(HK|01588)$ $用友网络(SH600588)$ $金蝶国际(HK|00268)$

00前言

今年最强主线毫无疑问是AI的下游应用,而且是“+AI”,而非“AI+”。

所谓“+AI”,是指本身有现成业务、现成客户基础,在此基础上叠加以Deepseek为代表的AI技术降本增效,比如用友网络(600588.SH)、金山软件(3888.HK),而非一家纯AI公司,去找应用场景(称为"AI+"),比如商汤(0020.HK)、第四范式(6682.HK),如今的股价表现,只能说喝口汤。这点在年初文章《2025年,布局三条主线+两条支线》已经说得很清楚,如今得到验证。

今天给大家推介的是畅捷通(1588.HK),用友网络的子公司,但市场前景和业绩表现都比母公司要好很多。

01公司基本情况

要介绍畅捷通,就不得不介绍用友,因为畅捷通是用友旗下主攻小微企业的板块。

用友网络,中国最早的财务软件公司,成立于1988年,比金蝶国际(0268.HK)还早5年,大致经历以下发展阶段:

财务软件阶段:1988-1998年

ERP(Enterprise Resource Planning)软件阶段:1998-2015年,这个阶段,业务范围从财务管理拓展至供应链管理、生产制造、人力资源管理等领域

云化阶段:2016年至今,区别于过去本地部署,2016年至今转型云端部署并提供SAAS服务,主要盈利模式不再是卖软件,而是按一定时间(主要是按年)收取订阅费。2024年上半年,云服务收入占总营收比重74.8%,可以认为基本完成云转型。

由于用友起步较早,因此成功抢占了不少大客户,导致后来的金蝶无奈之下只能主攻中小微企业。于是国内两大ERP软件巨头形成截然相反的打法:

用友网络:自上而下,稳住大客户,渗透中小微客户,其中小微客户主要由子公司畅捷通负责

金蝶国际:自下而上,稳住中小微客户,拓展大客户。

就订阅模式而言,大客户具有客单价高(年付费10万-1亿)、续费率高、毛利率低(议价能力强、定制化要求多)等特点,而小微客户客单价低(年付费百元、千元级别)、续费率低(这公司明年还在不在都不知道)、毛利率高等特点。

国外ERP巨头,比如SAP(思爱普)、Oracle(甲骨文)等,都以大客户为主。

好死不死,国内大客户以央国企和政府部门居多,不仅招投标流程繁琐导致前期消耗大量成本,并且由于近年卖地收入下滑、财政紧张,央国企和地方政府普遍有降本压力,疯狂压价,导致用友毛利率连年下滑(大约比金蝶低15%左右),亏损扩大。

专注于小微客户的子公司畅捷通,显然没有这种烦恼。

2023年,畅捷通首次实现盈利,而金蝶和用友还在亏损。

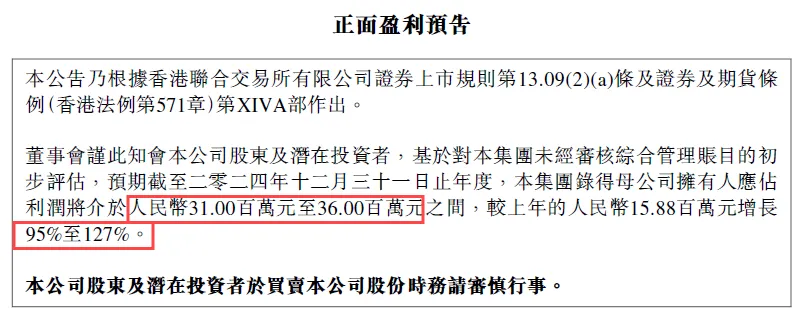

今年1月23日,畅捷通发布业绩预告,2024年归母净利润预计3100万-3600万之间,同比增长95-127%(中位数111%):

02市场规模和竞争格局

不论全球市场,还是中国市场,ERP软件都处于一个中高速增长的状态:

全球市场:根据贝思哲咨询数据,2024年全球ERP软件市场规模580亿美元,预计2032年将达到1390亿美元,8年翻倍,年均增速约9%,主要玩家除SAP外,其余均为美国公司:

SAP:市占率24%,市值3,393亿美元(截至2月14日收盘,下同)

甲骨文:市占率12%,市值4,871亿美元)

微软Dynamics 365:市占率10%,占微软收入2.7%,假设资本市场对微软各部门市销率估值一样,则微软ERP软件业务估值818亿美元)

Infor:市占率8%,未上市,2019年融资15亿美元,当时估值600亿美元。

以上四家,市占率合计约54%。

国内的用友和金蝶,全球进不了前十,更别说畅捷通了。

中国市场:据华经产业研究院,2023年我国ERP软件市场规模482亿人民币(占全球13%),增速约12%,主要玩家是用友(约20%)、金蝶(约12%)、浪潮和外资。

畅捷通2023年营收8亿,在国内市占率约1.6%,但当年末累计付费用户63万家(不考虑流失率的话,简单用"营收/累计付费用户"来算,客单价1,270元,简直是SAAS界的拼多多)。

别看市占率才1.6%,畅捷通在小微企业领域可是第一。根据弗若斯特沙利文的《2023年中国企业数智化转型市场研究报告》,畅捷通在小微企业业财税应用SAAS市占率第一、累计付费用户数第一、NPS净推荐值第一。

03经营情况

小微客户只需要标准化的通用服务,畅捷通2024年上半年毛利率72%,碾压金蝶的63%和用友的52%,直接向国际巨头SAP看齐。

根据业绩预告,畅捷通不仅2024年盈利翻倍,并且云订阅业务收入增长33-35%。

畅捷通2025年累计付费用户目标是100万家。如果该目标达成,根据上面客单价1,270元来算,2025年营收可望达到12.7亿元人民币。保守一些,按12亿元计算。

由于面向小微客户的产品标准化、通用化程度高,因此边际成本几乎为0,因此随着客户增加,毛利率和净利率都将进一步提升。

发展势头迅猛的同时,根据2024年中报,畅捷通还裁员8%(剩余员工1026人),人均效能进一步提升。这跟大多数公司因为经营不善所以裁员截然相反(比如母公司用友,2024年裁员2000多人)。

2月12日,畅捷通官宣全面接入DeepSeek,预计在成本节约和产品智能化方面都将大幅改善:

即便2025年实现12亿人民币的营收,相比国内五六百亿人民币、全球六七百亿美元的市场规模,不过是沧海一粟,可以说,畅捷通的成长,还看不到天花板。

04财务情况

公司穷得只剩钱了。

根据2024中报,公司:

总资产16.6亿人民币,其中现金12.3亿(定期存款4.5亿,活期和短期理财7.8亿),应收账款只有6,409万

公司总负债8亿,其中合同负债(预收账款)6.6亿

经营性净现金流4,932万(全年预计1亿)

05想象空间和估值

想象空间是以下二者相乘:

一是付费用户持续增加

二是产品升级(比如加入AI功能),或小微客户长大为中小客户,客单价提高

估值方面,畅捷通明显低估:

畅捷通毛利率已赶上SAP了,净利率暂时还有差距,但起码好于用友和金蝶,市销率却被断崖式压低。

实际上,考虑到畅捷通预收款较多、经营性现金流较好,账面12.3亿元现金中,起码有10亿元是冗余现金。若剔除10亿人民币冗余现金(≈10.6亿港币),畅捷通业务估值只有15.4亿港元,市销率仅1.2倍。

考虑到小微客户稳定性较差,因此估值打折也可以理解,但从6-8倍市销率压到1.2倍,简直欺人太甚。

目标价:

2025营收再保守一些,按10亿人民币计算,即10.6亿港元。

业务估值=10.6亿×5倍P/S=53亿港元

冗余现金=10亿港元

以上合计=市值63亿港元

较2月14日收盘价市值26亿港元有142%上涨空间。

本文作者可以追加内容哦 !