2025年开始,感觉我们的生活被「科技」一键加速:

宇树科技的人形机器人刚亮相春晚,DeepSeek迅速成为火爆全球的话题,电影《哪吒2》凭借超越前作的特效,吸引大家去二刷、三刷。

对于普通人来说,除了学习AI相关知识,尽量不让自己掉队外,有没有办法可以分享这轮科技创新的红利呢?

其实咱们国内有一个板块叫「科创板」,有许多硬科技企业扎堆上市。

最近(1月20日),科创板又推出了一只新指数——上证科创板综合指数(简称「科创综指」)。

「科创综指」这个新指数一发布,各大基金公司都很重视,相关指数基金也很快推出了。

「科创综指」到底是个啥?长期表现到底如何?普通人能不能参与投资呢?

今天,咱就来和你好好聊聊~

*风险提示:本文所提及的个股/基金,仅为示例参考,不作任何投资推荐。投资有风险,决策需谨慎,请务必将投资决策权,牢牢把握在自己手中~

01

上周,两会发布重磅报告,有关科技创新的内容比较多,大致可以梳理为3个方向:

一个是新兴产业,包括商业航天、低空经济等。

一个是未来产业,包括生物制造、量子科技、具身智能、6G等。

还有一个是「数字经济」,像智能网联新能源汽车、人工智能手机和电脑、智能机器人等。

根据报告内容,政府未来可能将运用货币工具,强化政策性金融支持,进一步加大对科技创新的扶持力度。

在政策推动和资金支持下,科技股今年普遍迎来大涨:科创综指涨了17.80%,科创50涨了15.18%(截止3月11日)。

「科创50」推出得比较早(2020年7月诞生),它是由50只市值最大的科创板公司组成,大家也更熟悉些。

新出的「科创综指」到底是啥?

首先,这个指数包含了几乎所有的科创板股票,截止24年年底,科创板上市公司超过580家,科创综指涵盖的成分股超过560只。

除了上市不满一年,ST、*ST的股票之外,基本上都划拉进来了,市值覆盖率达到97%。

因此,它的最大特点就是「大而全」,可以反映科创板市场整体面貌。

其次,行业覆盖半导体(占比约38%),电力设备、机械制造(合计占比约10%),医药(占比约8%)等17个申万一级行业,配置相对分散。

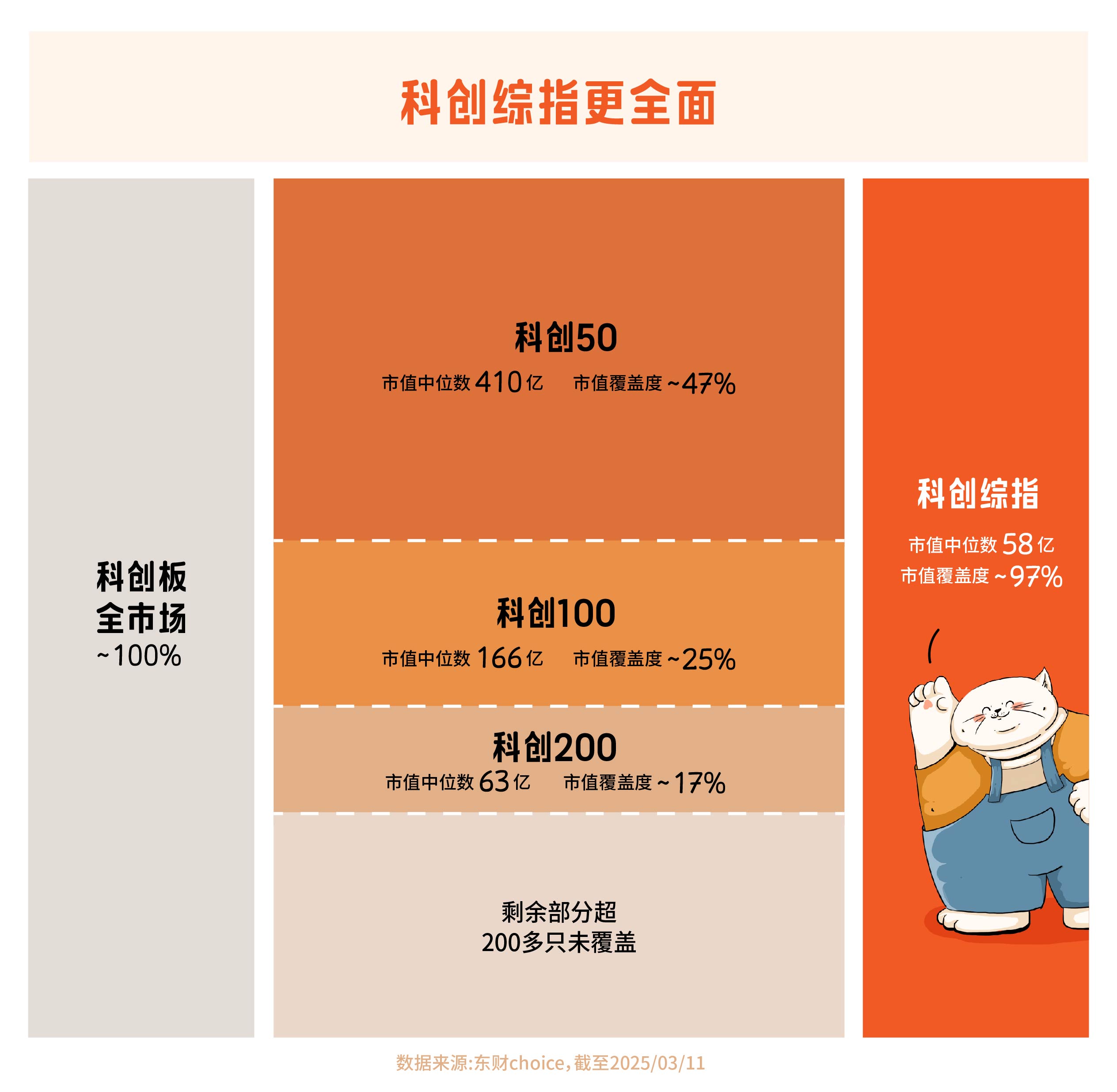

咱们拿它和之前推出的「科创50」「科创100」「科创200」指数做个对比——

从股票数量上,这3只指数包含的成分股数量更少,而且集中在市值相对较大的股票,「科创综指」涵盖了大、中、小市值的股票;

从行业分布上,「科创50」的半导体占了大头(约62%),「科创100」「科创200」的电子行业(半导体)占比最高,其次是医药生物(占比均超过20%)。

相对来说,「科创综指」的行业分布相对均衡,避免了集中于单一行业的风险。

综上所述,「科创综指」全面涵盖了3只科创指数,也是反映科创公司整体表现的「晴雨表」。

02

了解完整体,接着咱们再来看一下指数具体包含的股票:

图源:中证指数官网

图源:中证指数官网前十大持仓中,排第一的海光信息是国产高端处理器领军企业,寒武纪是AI芯片公司(被称为「中国版英伟达」),中芯国际是全球第三(仅次于台积电、三星)的晶圆代工厂,传音控股被称为「非洲手机之王」。

可以说,「科创综指」汇集了中国硬科技领域的尖端企业,未来具备较大的发展潜力。

拿科技创新的3个方向来说——

科创综指覆盖了一些政府报告里提到的「新兴产业」,也有不少产业与「数字经济」高度重叠;

「未来产业」虽然目前还在技术孵化阶段,没有明确纳入指数,但科创板鼓励前沿科技企业上市,未来可能逐步纳入。

大家最关心的是,科创综指的长期收益到底如何呢?

图源:中证指数官网

图源:中证指数官网从2019年底至今(截止3月10日)——

科创综指累计涨幅28%(年化4.87%);

科创50累计涨幅10.5%(年化1.94%);

沪深300累计涨幅-4.1%(年化-0.8%)。

再看波动率,科创指数相比主流宽基指数,波动性要更高些。

综上所述,科创综指长期收益确实挺亮眼,今年以来的涨幅也像坐了火箭,但别忘了,火箭飞得越高,摔下来也越疼,所以还是要小心风险。

03

最后说说普通人怎么参与科创板。

一种是直接买科创板个股,但需符合「2年以上股票交易经验+不低于50万元资产」,对普通人来说门槛有些高。

另一种是间接投资指数基金。

最近「科创综指」推出了不少指数基金,乍一看眼花缭乱也不太好选,我给大家几个思路:

一个是选择管理经验丰富的头部基金公司,更让人放心。

第二是选择管理费率低的产品,省钱才是硬道理。

第三是选择基金规模较大的产品,流动性更好,买卖更方便。

拿 $科创综指ETF华泰柏瑞(SH589990)$ 来举例——

它背后的华泰柏瑞是头部基金公司(管理规模超过5000亿元),旗下有科创50、科创100、科创200及科创综指ETF,是唯一集齐科创板四大宽基ETF的基金公司。

华泰柏瑞科创综指ETF的的费率,属于市场上最低一档(管理费0.15%,托管费0.05%),费后的净值(截至3月11日)也是同类产品里最高的。

最后也给大家提醒一下风险。

科创板公司多为新兴科技企业,市场对其成长性抱有较高预期,因此估值普遍不低。

科创综指的市盈率(PE)从年初的127倍,涨到现在接近180倍:

这么高的估值,是不是有足够的业绩增速支持呢?

截止今年2月底,科创板580多家上市公司基本上都披露了2024年业绩快报,整体看去年科创板营收增长0.28%,净利润下降37%,其中出现亏损的公司达到三成以上。

可见蛇年的这波大涨,更多还是市场情绪驱动,相当部分科创企业离业绩兑现的春天还远,如果盲目地追高,一旦市场大跌,会面临巨大的心理压力。

这也提醒我们别All in,更别追涨杀跌,要控制好投资比例;

如果看好科技行业的长期发展,不妨选择分批定投来平滑波动,耐心等待科技创新为我们带来的长期回报。

晚安~

本文作者可以追加内容哦 !