一、港股主升浪,央企成避风港

2025年的春天,港股迎来了主升浪,在短短一个月时间,南向资金单日净买入超百亿的记录被连续刷新,恒生指数上涨超20%,走出独立行情。有些风险偏好高的投资者上车高弹性的港股科技,体验高波动,而还有很多风险偏好较低的投资者和以险资为首的“老江湖”却在悄悄布局港股红利,特别是叠加了央企属性的恒生央企指数。当市场陷入狂热与恐慌的循环时,真正能穿越周期的往往是那些“不起眼的巨轮”。

数据来源:wind,截止2025/3/7,基金有风险,投资需谨慎。

为什么资金突然爱上了港股央企?看看这些央企的生存哲学就懂了。

1、政策托底+垄断牌照

央企自有政策托底+垄断牌照“Buff”,国家战略资源,例如5G基站、特高压电网、深海油田、跨境高铁等等。

2、高现金流、高分红

以恒生央企指数为例,近一年股息率达6.77%,大幅跑赢银行理财和余额宝约2%左右的年化收益。其成分股包括银行、能源巨头,靠着源源不断的现金流,照样能挤出真金白银分红。

数据来源:wind,近一年股息率时间区间为2024/3/13-2025/3/13,基金有风险,投资需谨慎。

这种“稳稳的幸福”特质,在美联储降息周期+地缘冲突频发的当下,成为了多数稳健偏好资金的优选。最近南向资金单日百亿级扫货,外资巨头调仓加码,都说明市场正在重新定义“确定性”——不再是画大饼的成长故事,而是看得见摸得着的分红和资产厚度。

二、恒生央企价值重估:政策、资金、制度的共振

1. 政策红利大礼包——央企市值管理

2024-2025年最大的政策红利,是央企市值管理纳入KPI考核。以前央企更加关心营收和利润,现在股价涨跌直接挂钩KPI考核,这相当于给资本市场打了强心针。

典型案例层出不穷:

某基建巨头把港珠澳大桥资产打包进REITs,分红率上涨;

某石化龙头启动史诗级回购,真金白银提升市净率;

三大运营商集体加码算力投资,把“收话费的”转型成“卖算力的”。

这些操作颠覆了旧估值逻辑——从“周期定价”转向“科技溢价+现金流折现”的双击。这还没结束,政策仍在持续加码:数字经济新基建砸钱、央企并购重组开绿灯、垄断行业牌照扩容...这套组合拳下来,央企有望从“大象”进化成“会飞的大象”。

2、全球资产荒下的资金迁徙

当美债收益率回落,欧美资金开始满世界找“能下金蛋的鹅”。恒生央企ETF的股息率,放在全球都比较有优势——美国国债收益率才4%,德国国债甚至不到2%。

这种跨市场套利形成自我强化:越买估值越修复→估值修复吸引更多资金→赚钱效应引爆正循环。技术面早已给出信号——恒生央企ETF(513170)自2024年4月19日上市以来,不到一年的时间波段上行。

数据来源:同花顺,截止2025/3/7,基金有风险,投资需谨慎。

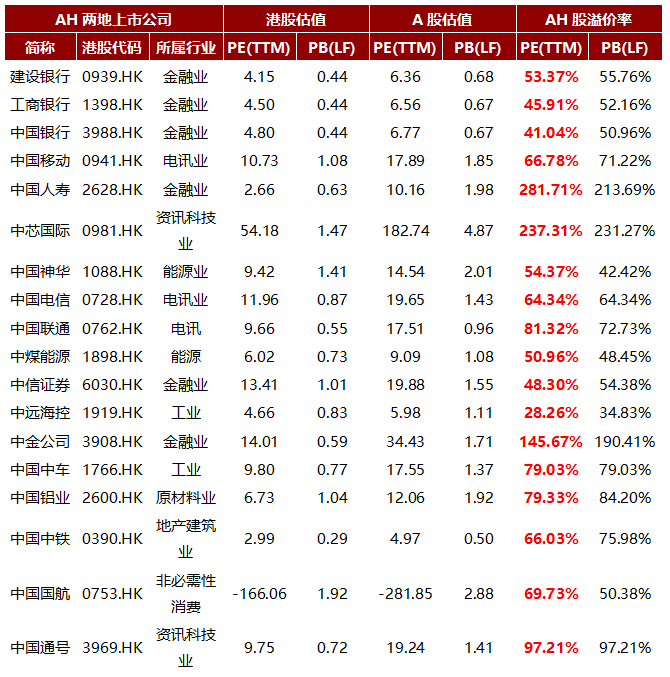

3、制度红利:AH股价差下的机会

恒生央企成分股同一家公司,H股价格常年只有A股的六到七折,比如国有大行H股比A股普遍便宜四成左右,但分红却不相伯仲。这种制度性套利窗口,备受大资金青睐。

(数据来源:wind,截止2025/1/3,选取成分股中所有AH两地上市公司。基金有风险,投资需谨慎。)

三、为什么恒生央企ETF是普通人的优解?

1. 一网打尽核心资产,拒绝个股暴雷

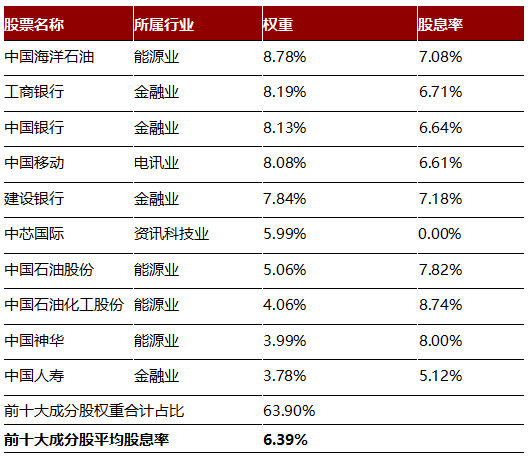

恒生央企ETF的前十大成分股,清一色是“大国重器”:

金融领域的定海神针(国有大行+保险巨头)

能源版图的隐形冠军(油气+煤炭+电力)

新基建的扛旗手(5G+特高压+智能物流)

这些公司组成的阵容,相当于中国经济的“压舱石”。ETF的分散持仓机制,减少个股暴雷风险——即便某个成分股业绩短期波动,整个组合的现金流依然稳如泰山。

数据来源:wind、恒生指数有限公司;以上个股仅供参考,不构成实际投资建议,基金有风险,投资需谨慎。

2、T+0交易优势

T+0灵活进出:如果走势不及预期,当天就能止损换仓,不像T+1只能躺平挨打。

3. 政策红利的完美载体

当“中特估”从口号变成真金白银的考核指标,ETF就成了坐享改革红利的直通车。无论是央企并购重组、资产注入,还是分红率强制提升,ETF投资者都能自动吃满政策beta,不需要费力研究个股。

总体而言,在宏观政策“中特估”“央企市值管理”时代风向标指引下、微观公司治理利好频出的情况下,涵盖“高股息、低估值、纯正央企”这三大核心元素的恒生央企ETF(513170),可能会是帮助我们把握时代红利的良好配置工具。

恒生央企ETF基金关联个股:

(文中个股仅作示例,不构成实际投资建议。)

行业板块相关基金: $恒生央企ETF(SH513170)$

跟踪指数:恒生中国央企指数

$中国海洋石油(HK|00883)$ $中国移动(HK|00941)$ #地天板后一字跌停!东方集团何去何从?##杭钢股份一波飙涨213%,遭风险警示##美股又跌!还要跌多久?对A股影响几何?##金价狂飙破3000美元!产业链冰火两重天#

风险提示:以上涉及个股不作为推荐。ETF二级市场价格涨跌不代表基金实际净值。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !