自身免疫疾病(自免疾病)已成为仅次于心血管疾病的第二大慢性病领域。随着对疾病机制的深入理解,白细胞介素(IL)抑制剂凭借其精准的靶向治疗优势,逐步成为治疗多种自身免疫性疾病的一线选择。从银屑病到类风湿关节炎,从哮喘到克罗恩病,IL抑制剂的应用范围不断拓展,市场潜力巨大。

摩熵咨询最新发布的《自免药物(IL抑制剂篇)市场研究专题报告》深入剖析了IL抑制剂的作用机制、上市药物情况以及市场竞争格局,为读者理解IL抑制剂的整体市场格局、主要竞争产品及未来趋势提供了宝贵洞见。以下是对该报告部分精选内容的梳理与分析,聚焦于IL抑制剂市场竞争格局。

一、IL抑制剂整体市场:IL-17抑制剂主导,多靶点差异化竞争

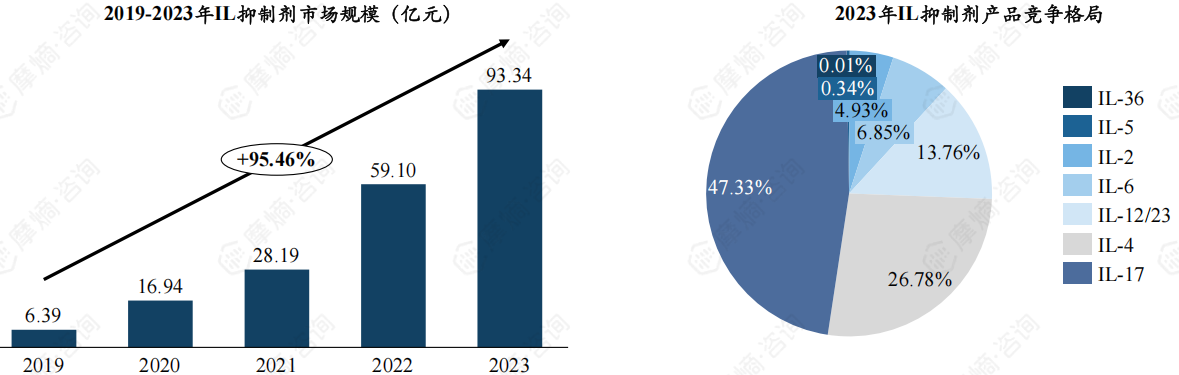

2023年中国IL抑制剂市场规模达93亿元,IL-17抑制剂占据半壁江山。根据摩熵医药数据库的统计,中国IL抑制剂市场的规模在2019年至2023年间实现了显著增长,从6.39亿元大幅跃升至93.34亿元,期间的年复合增长率高达95.46%。

在2023年的IL抑制剂产品竞争格局中,位居前三的品种分别是IL-17、IL-4和IL-12/23抑制剂。IL-17抑制剂占据了47.33%的市场份额,该类别下主要包括司库奇尤单抗和依奇珠单抗两款产品。

紧随其后的是IL-4抑制剂,其市场占比为26.78%,主要由度普利尤单抗主导。而IL-12/23抑制剂则以13.76%的市场份额位列第三,该类别下的主要产品包括乌司奴单抗和古塞奇尤单抗。

数据来源:摩熵医药销售数据库

二、核心品种竞争动态:原研与仿制博弈加剧

1. IL-4抑制剂:度普利尤单抗领跑,国产替代蓄势待发

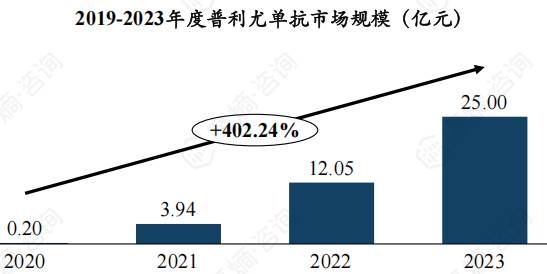

度普利尤单抗2023年销售额达25亿元,国内已有相关生物类似药布局。度普利尤单抗是再生元和赛诺菲联合研发的IL-4靶向药物,2017年获FDA批准用于治疗成人中重度特应性皮炎,这是FDA批准的首个治疗特应性皮炎的生物制品,此后度普利尤单抗又接连获批哮喘、慢性鼻窦炎伴鼻息肉、嗜酸性粒细胞性食管炎、结节性痒疹、慢性自发性荨麻疹以及慢阻肺等一系列适应症。

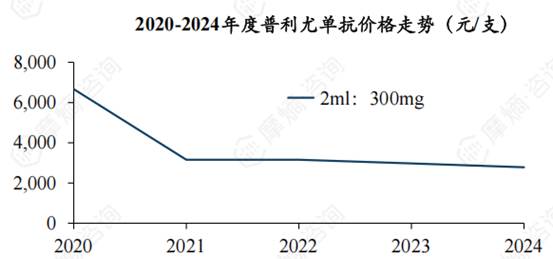

2020年度普利尤单抗在中国获批,目前已获批特应性皮炎、结节性痒疹和哮喘三个适应症。市场销售的主要规格为2ml:300mg,上市价格为6666元/支,在2020年底进入医保谈判,医保支付价为3160元/支,2023年续约时进一步下降至2780元/支。

据摩熵医药数据库显示,度普利尤单抗目前仍处于放量阶段,销售额由2020年0.2亿元增长至2023年25亿元,年复合增长率达402%。

图片来源:摩熵咨询《自免药物(IL抑制剂篇)市场研究专题报告》

度普利尤单抗相关专利预计在2028年到期,国内生物类似药已有企业进行布局,2024年8月30日,百奥泰的度普利尤单抗生物类似药已获批临床。

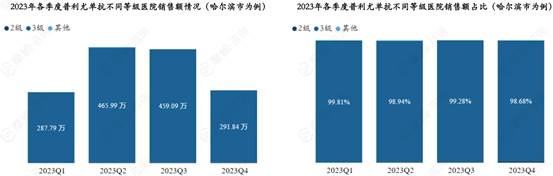

度普利尤单抗各级医院市场分析(以哈尔滨市为例)

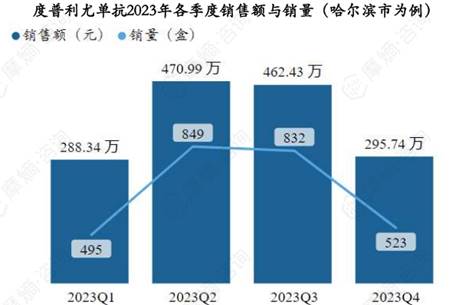

据摩熵医药药物流向数据显示,以哈尔滨市为例,度普利尤单抗2023年各季度销售量和销售额如下图;

数据来源:摩熵医药药物流向数据

度普利尤单抗2023年销售额TOP3医院(哈尔滨市为例)分别为哈尔滨医科大学附属第一医院、哈尔滨医科大学附属第四医院、黑龙江省第二医院。

度普利尤单抗2023年销售市场主要为三级医院,各季度二级及其他医院销售额之和占比均不足2%,三级医院销售额占比均达到98%以上。

2. IL-6抑制剂:托珠单抗面临仿制围剿

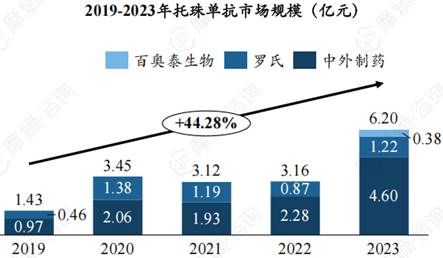

托珠单抗市场规模达6.2亿元,国内已有4款生物类似药上市。托珠单抗是由罗氏制药研发,是全球首个IL-6单抗,2005年4月13日率先在日本批准上市。

托珠单抗是2013年在我国上市,获批用于类风湿关节炎,2016年再获批用于全身型幼年特发性关节炎,随后又获批用于细胞因子释放综合征。托珠单抗在我国上市初期销售额增长缓慢,直到2019年进入国家医保才迎来快速增长,2023年整体规模达到了6.2亿元,市场基本由原研罗氏占据(中外制药为罗氏子公司)。

数据来源:摩熵医药销售数据库

2023年1月17日百奥泰生物的托珠单抗生物类似药获批上市,成为我国首个上市的托珠单抗生物类似药,上市第一年销售额为0.38亿元,占整体市场的6.13%。其后丽珠医药、博之锐生物、金宇生物的产品也获批上市,德思特力生物和荃信生物也已完成Ⅰ期临床。随着生物类似药的上市,原研的市场将受到进一步冲击。

3. IL-17抑制剂:司库奇尤单抗一骑绝尘,依奇珠单抗放量显著

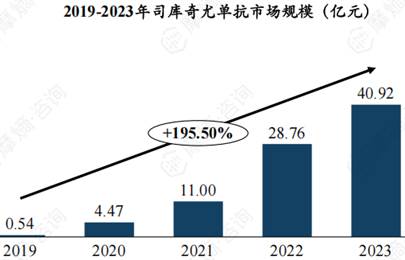

(1)司库奇尤单抗:2023年销售额达41亿元,占整体IL抑制剂市场40%以上

司库奇尤单抗是诺华开发的一款IL-17A单抗,于2015年首次获得FDA批准,用于治疗中重度斑块型银屑病,此后该药物适应症不断拓展,已覆盖强直性嵴柱炎、银屑病性关节炎、化脓性汗腺炎、狼疮肾炎、斑块型银屑病、风湿性关节炎等多个适应症。

司库奇尤单抗在2019年获批进入我国,上市初期价格为2998元/支,2020年纳入医保后价格降至1188元/支,2023年进一步降至870元/支,价格的下降也使其在国内市场取得巨大成功,2023年销售额达40.92亿元,占我国IL抑制剂市场的40%以上。

百奥泰生物 $百奥泰(SH688177)$ 、 $石药集团(HK|01093)$ 石药集团、 $迈博药业-B(HK|02181)$ 迈博太科药业和甘李药业正在积极布局司库奇尤单抗生物类似药市场,已有三家企业进入Ⅲ期临床阶段。

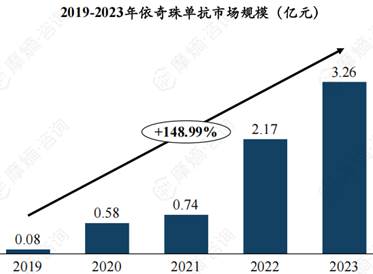

(2)依奇珠单抗:医保放量显著,2023年销售额达3.26亿元

依奇珠单抗是礼来研发的一款IL-17A单抗,头对头研究中疗效优于阿达木单抗。 2016年获FDA批准用于斑块型银屑病,其后相继获批银屑病性关节炎、强直性嵴柱炎、嵴柱关节炎等适应症。

依奇珠单抗在2019年进入中国市场,2021年被纳入医保,价格下降至1218元/支。

进入医保后依奇珠单抗销售额迎来显著增长,2021年销售额为0.74亿元,到2023年销售额就已增长至3.26亿元,医保放量显著,但受限于司库奇尤单抗降价抢市场,虽然疗效类似,但市场远不及司库奇尤单抗。依奇珠单抗专利在2026年过期,目前尚未有生物类似药申请信息。

图片来源:摩熵咨询《自免药物(IL抑制剂篇)市场研究专题报告》

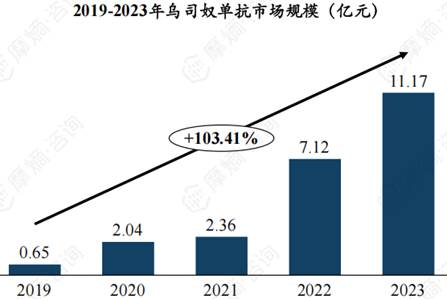

4. IL-12/23抑制剂:乌司奴单抗迎战生物类似药

乌司奴单抗2023年销售额达11亿元,即将迎战生物类似药。乌司奴单抗是强生研发的IL-12和IL-23双靶向抗体,2009年率先被欧盟批准用于治疗斑块型银屑病,后续又拓展了银屑病关节炎、溃疡性结肠炎、克罗恩病等适应症。

乌司奴单抗最早是2017年底在中国获批,用于治疗斑块型银屑病,2020年又获批用于克罗恩病。上市前期由于高昂的治疗费用未能实现放量。2021年被纳入国家医保目录,销售额实现大幅提升,由2021年2.36亿元提升至2022年7.12亿元,2023年进一步提升至11.17亿元。

乌司奴单抗广阔的市场也吸引了众多国内厂商布局,2024年11月中美华东与荃信生物合作研发的乌司奴单抗生物类似药已批准上市,百奥泰与石药集团的也已递交上市申请。

结语:

IL抑制剂市场将继续保持快速增长态势,这得益于自身免疫疾病患者群体的不断扩大、新药研发的不断推进以及医保政策的持续完善。未来,市场竞争将更加激烈,生物类似药的上市将进一步压缩原研产品的市场份额,但同时也为患者提供了更多选择。此外,随着新药研发技术的不断进步,更多针对新靶点的IL抑制剂将不断涌现,为市场带来新的增长点。

本文作者可以追加内容哦 !