作者:宋雪涛、孙永乐

摘要

基本内容

事情正在发生变化。一方面,外汇对货币宽松的掣肘正在减轻。另一方面,政府债发行加快,需要货币宽松的配合。在这样的情况下,我们认为后续各类数量型货币政策工具或率先被使用。

一是央行可能再度开启国债买入操作。二是央行可能通过扩大买断式逆回购规模或者降准等方式,向市场投放流动性。买断式逆回购的灵活性更高、空间更大,降准的货币宽松信号意义更强。相比于数量型货币政策工具,降息或尚需等待。

正文

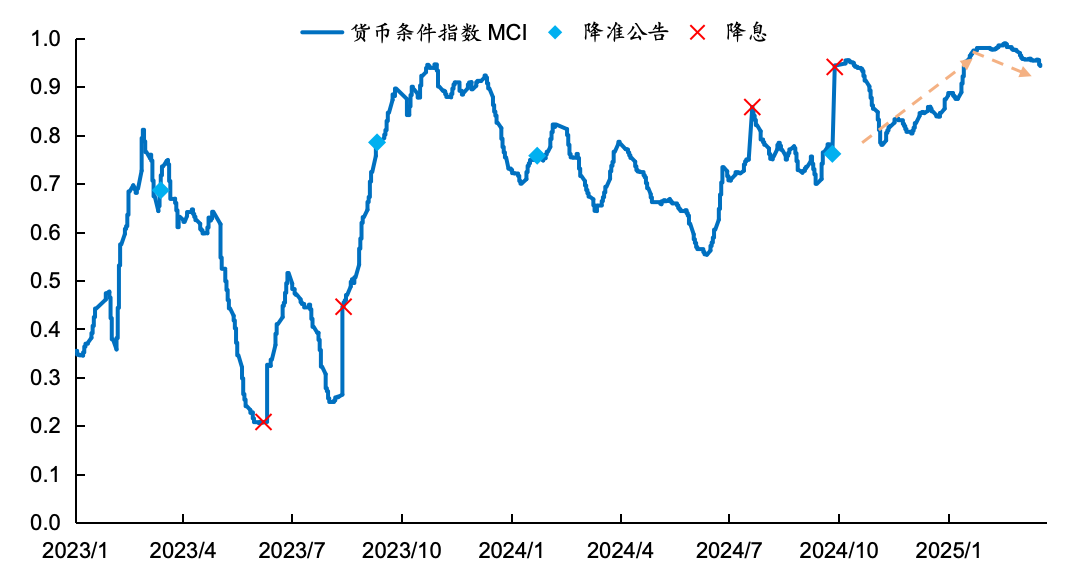

去年末以来,在降息预期较强的情况下,国债收益率无视央行多次提醒大幅回落,10年国债一度跌破1.6%。

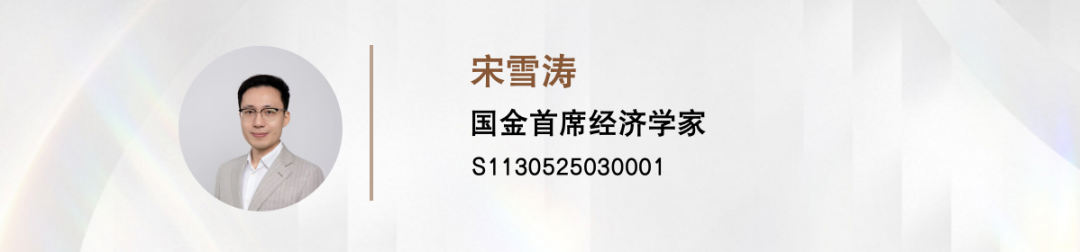

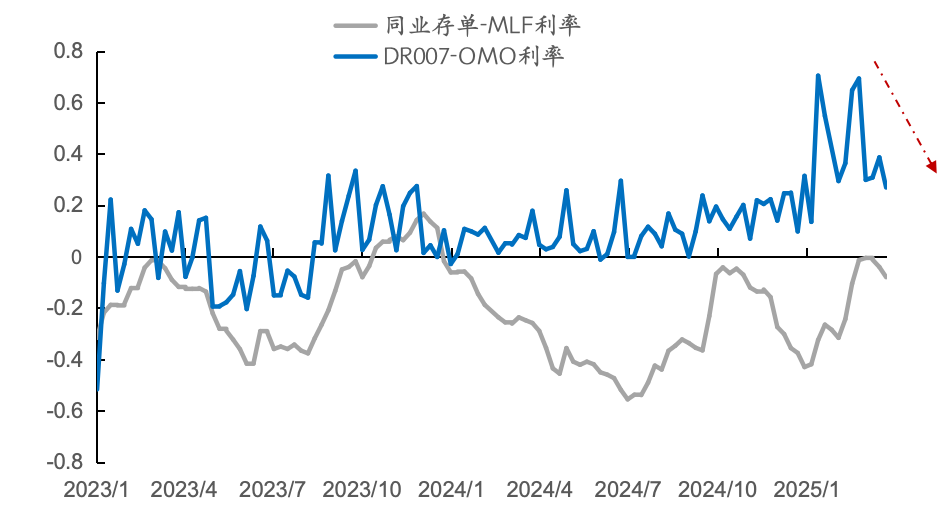

年初以来,为扭转债券利率大幅下行,避免债券收益率过低对货币工具的制约,央行通过暂停国债购入、回笼流动性等操作,有意引导国内资金面处于紧平衡,推动国债收益率回升。受此影响,DR007利率持续大幅高于OMO利率,市场降息降准预期持续落空。

2月以来债券市场持续调整,国债收益率曲线转向熊平,1年期及以内国债收益率重回1.5%左右,10年国债收益率相比于此前低点回调超过20BP,市场一致性预期减弱。

图表1:货币条件指数(单位:%)

来源:同花顺iFinD,国金证券研究所(注:货币条件指数为构造指数,按照主要资金利率与政策利率的偏离幅度估算,以此衡量短期资金市场的松紧情况)

图表2:国债利率曲线(单位:%)

来源:同花顺iFinD,国金证券研究所

但事情正在发生变化。

3月21日,央行公布《货币政策委员会一季度例会通稿》,这是近年来发布时间最早的一次。一季度货币政策委员会例会对国债的表述从四季度的“充实完善货币政策工具箱,开展国债买卖,关注长期收益率的变化”变为“从宏观审慎的角度观察、评估债市运行情况,关注长期收益率的变化”,表明债券收益率过低对货币工具的制约有所减弱,政策更加重视防范金融市场风险,避免债市大涨大跌,维护金融市场稳定。

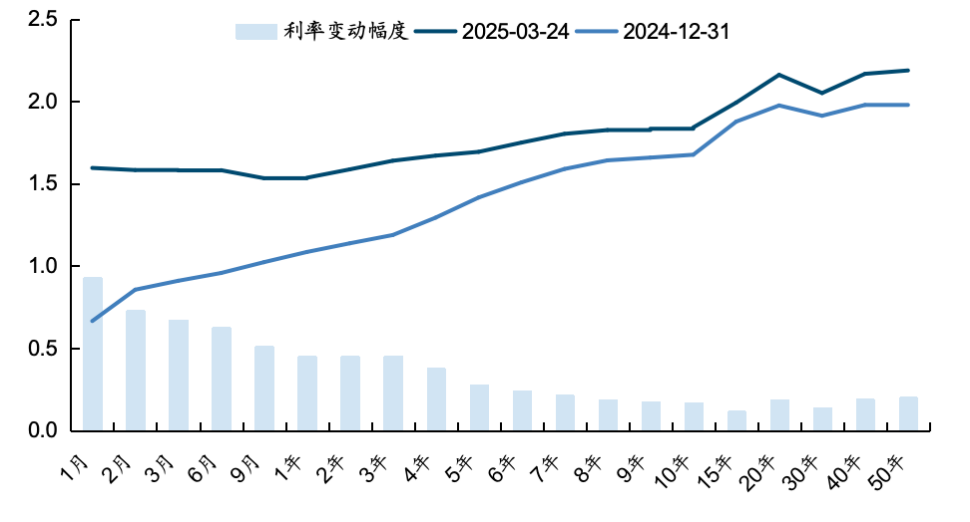

3月24日,央行预告将在25日采用固定数量、利率招标、多重价位中标方式投放4500亿元,净投放630亿元,是2024年8月以来的首次净投放。多重价位中标意味着每个月的MLF中标利率不再唯一,在更能够体现市场机构资金需求的同时,也意味着MLF利率的政策信号作用减弱,OMO利率正在成为央行唯一的政策利率。另外,参考买断式逆回购,后续央行或不再公布MLF的中标利率。

另外,MLF投标利率预计会参考市场化融资成本如同业存单利率,目前AAA级1年期同业存单利率在1.9%左右,当下机构报价或略低于2%左右。另外,从近几年经验上看,同业存单利率一般会低于此前的MLF利率,随着MLF报价随行就市和资金面缓和,后续银行融资成本或有望进一步回落。这无疑有利于缓和银行负债端压力,为后续银行降息提供一定空间。

同时,近期市场资金利率有所下降,DR007利率与OMO利率的差值逐渐回落至0.3个百分点左右。

图表3:同业存单利率一般会低于MLF利率(单位:%)

来源:wind,国金证券研究所

图表4:样DR007与OMO利率的偏离水平收敛(单位:%)本城市二手房销售年后持续好转(单位:万平方米)

来源:wind,国金证券研究所

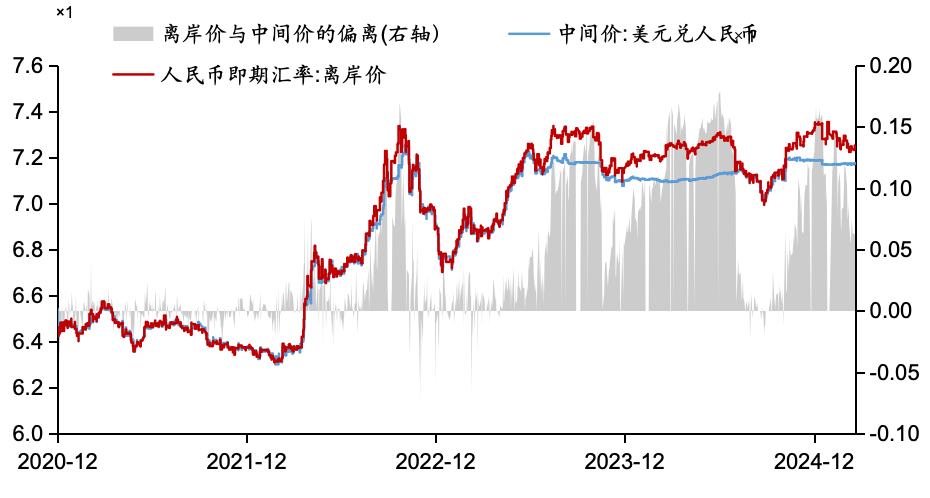

一方面,外汇对货币宽松的掣肘正在减轻。从近年来汇率走势上看,央行将离岸人民币汇率7.35、中间价7.2视为汇率潜在波动上限。年初受强美元影响,人民币离岸汇率再度跌破7.3,离岸价与中间价差距大幅走扩,“稳汇率”一度成为央行政策的首要目标,去年四季度央行货币政策委员会例会恢复了“三个坚决”的表述。

但随着特朗普正式上任,“特马改革”的阵痛和混乱先于繁荣到来,形成了一个人为的“小型衰退预期”叙事,叠加欧元在财政加码的情况下走强,美元指数持续回落,并带动人民币离岸价重回7.25左右,与中间价的差距也逐渐收敛。

图表5:汇率贬值压力减轻(单位:点)

来源:wind,国金证券研究所

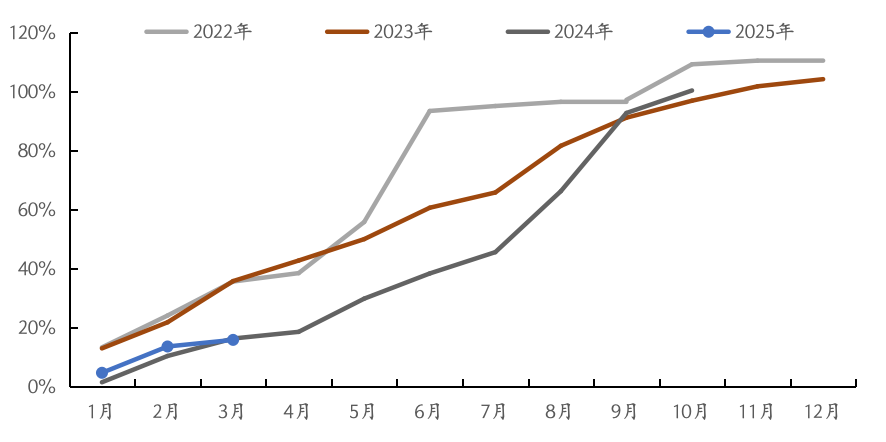

另一方面,政府债发行加快,需要货币宽松的配合。年初以来,虽然政府债发行总量较大,但主要集中在特殊再融资专项债上,专项债、国债、特别国债的发行进度一般。根据企业预警通数据,截至3月23日,用于偿还(政府)债务的地方政府特殊再融资债发行规模近1.2万亿元,占全年发行额度超60%。相比之下,专项债、国债的发行进度为15.8%和25.5%,特别国债尚未开始发行。

3月24日,财政部表示要合理安排政府债券发行,加快政府债券资金预算下达,尽早形成实物工作量。3月下旬,新增专项债单周发行规模也明显加快。预计后续政府债或会加速发行,也需要适度宽松的资金面,避免出现政府债发行成本偏高的情况。

图表6:专项债发行进度相对偏慢(单位:%)

来源:wind,国金证券研究所(注:3月为截至3月23日数据)

在这样的情况下,我们认为后续各类数量型货币政策工具或率先被使用。

一是央行可能再度开启国债买入操作。在连续5个月净买入国债后,央行自2025年1月起暂停开展公开市场国债买入操作,后续将视国债市场供求状况择机恢复。当时暂停买入国债主要是为了稳定国债利率,目前随着政府债发行即将放量,后续央行可能重启国债买入。

二是央行可能通过扩大买断式逆回购规模或者降准等方式,向市场投放流动性。买断式逆回购的灵活性更高、空间更大,降准的货币宽松信号意义更强。

相比于数量型货币政策工具,降息或尚需等待。虽然央行再度表示要择机降准降息、推动社会综合融资成本下降。但一来今年经济平稳开局,我们预计一季度GDP同比增速或在5.2%左右,降息的迫切性不足。二来综合融资成本下降也可以通过降低存款利率和LPR利率加点等方式实现。而且人民币汇率依旧处于相对较高水平,后续可能还要兼顾美联储等海外央行操作。

风险提示

外汇变动超预期,美联储加息或造成人民币汇率再度贬值,汇率贬值掣肘货币政策取向。

国内基本面表现维持韧性,经济较强的情况下,政策不着急,央行降息诉求偏慢。

政府债发行速度超预期,对债券市场形成一定的供给冲击。

阅读全文

《央行或逐渐转向宽松?》

+

报告信息

证券研究报告:《央行或逐渐转向宽松?》

报告日期:2025年03月26日

作者:

宋雪涛 SAC执业编号:S1130525030001

孙永乐 SAC执业编号:S1130525030004

本文作者可以追加内容哦 !