文 | 对冲研投研究院 编辑 | 杨兰

摘要:

特朗普超预期的高额关税使得市场在周四进入了避险模式,周五宏观利空进一步发酵,主要因为:1.以加拿大、中国为代表的部分国家宣布对等关税反制措施;2.鲍威尔公开表态称“关税对通胀的影响有待观察,不会因为市场的波动而急于降息。市场随即进入衰退交易,风险资产进一步回调,黄金也受到一定程度影响。核心观点

1、上周黄金显著回调,铜价大幅下行

贵金属方面,上周COMEX黄金下跌1.99%,白银下跌15.21%;沪金2506合约上涨2.25%,沪银2506合约下跌2.66%。主要工业金属价格中,COMEX铜、沪铜分别变动-14.09%、-1.98%。

2、关税引发衰退担忧,铜价大幅回落

COMEX铜价大幅下挫,单周跌幅接近15%,历史罕见,主要原因在于特朗普超预期的高额关税。高额关税带来了两方面的担忧:1.高关税将直接对美国国内需求以及各国的出口形成抑制,对于铜、铝等与制造业密切相关的原材料需求显著下降;2.高关税将推升美国国内通胀、延缓联储降息路径,增加美国衰退概率。周五宏观利空进一步发酵,主要因为:1.以加拿大、中国为代表的部分国家宣布对等关税反制措施;2.鲍威尔公开表态称“关税对通胀的影响有待观察,不会因为市场的波动而急于降息。市场随即进入衰退交易,风险资产进一步回调,黄金也受到一定程度影响。

3、恐慌抛售下,金价走弱

上周特朗普宣布对等关税,因其猛烈程度超出市场预期,此后多国均准备出台应对政策用以反击,市场快速转向对美国乃至全球衰退预期定价,而联储的表态加深了市场的恐慌,开启大量抛售资产,白银跌幅领先,黄金相对抗跌但也难以幸免。短期来看,衰退情绪仍未结束,预计金价仍有一定下行空间,而白银相对更为弱势。中长期看,贸易冲突带来的避险需求、美元的信用逻辑仍将支撑黄金重回上行走势。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价大幅下挫,单周跌幅接近15%,历史罕见,主要原因在于特朗普超预期的高额关税。高额关税带来了两方面的担忧:1.高关税将直接对美国国内需求以及各国的出口形成抑制,对于铜、铝等与制造业密切相关的原材料需求显著下降;2.高关税将推升美国国内通胀、延缓联储降息路径,增加美国衰退概率。周五宏观利空进一步发酵,主要因为:1.以加拿大、中国为代表的部分国家宣布对等关税反制措施;2.鲍威尔公开表态称“关税对通胀的影响有待观察,不会因为市场的波动而急于降息。市场随即进入衰退交易,风险资产进一步回调,黄金也受到一定程度影响。

上周SHFE铜价震荡回落,但由于周五进入国内假期,沪铜跌幅尚未显现。按照美铜与沪铜的价差再结合美铜跌幅来折算,预计沪铜将在跌停附近开盘。开盘后可以重点观察国内的消费情况,进一个月下游终端消费情况持续改善,价格下跌后,贸易环节及下游环节采购意愿或明显增加,为价格形成支撑。当然再往后看,衰退交易可能并未就此结束,价格不能轻易言底。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。由于此前COMEX价格与其他地区价差明显拉开,后续交仓的压力可能不小,加之美国对精炼铜征税的细则迟迟未能落地,时间拖得越长、到港的精炼铜可能越多,时间不是价差多头的朋友,因此COMEX的月差可能不会有太好的表现。

上周SHFE铜价格曲线较此前向下位移,价格曲线的back结构有所收敛,充分说明了高铜价对下游采购的抑制作用。本周由于价格显著回调,下游采购积极性可能会有较大改善,出库、去库的进度可能会加快,预计月差的back结构会重新走强,我们仍然看好今年的borrow策略。

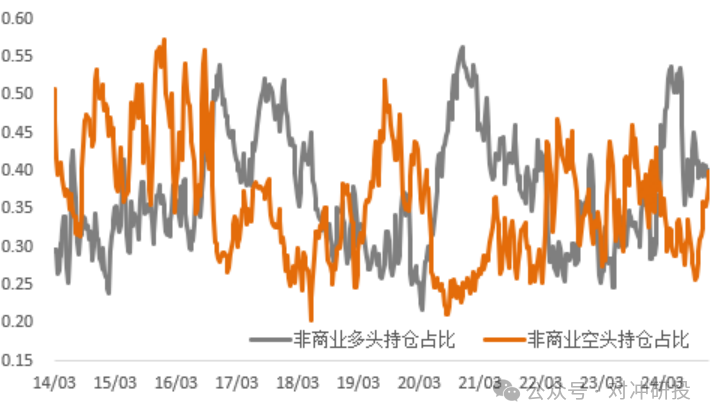

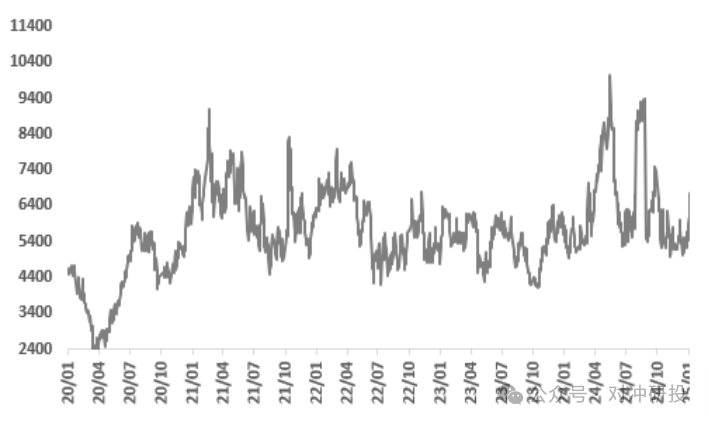

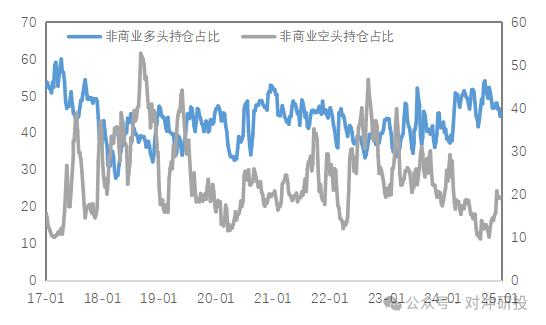

持仓方面,从CFTC持仓来看,上周非商业多头占比继续增加,目前多头持仓占比回到了历史低位区间,但是这种时候往往也需要注意反转的可能性。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

上周铜精矿-25.01美元/干吨,较上周跌1.63美元/干吨。市场整体活跃抬升,因印尼铜矿顺利发运,即期交易频繁,现货TC价格下行。贸易商与炼厂成交价格存在差异,某贸易商五月船期-26美元/干吨成交,有报盘-30以下,收到-20还盘。炼厂采购谨慎,可接受-20中位价,报价较上周下滑,多数报盘-30以下,备货充足,采购意愿不强。贸易商称干净矿价格-20高位,预期难达-30美元/干吨,混矿与干净矿价差缩小,印尼货物为主要报盘来源。现货铜精矿市场弱势,成交重心下移,买卖双方价格存在分歧,供应端利好影响小,加工费预计低位运行。

2:铜精矿加工费

数据来源:Wind

数据来源:Wind

现货方面,周内铜价重心弱势下跌,且跌幅相对明显,该价位基本符合下游采购心理价位,因此日内入市接货情绪表现回升,同时由于临近清明节假,加工企业补库需求显现,整体市场消费较上周有所增加。后续来看,由于市场到货依旧不多,且短期铜价下跌至低位运行,下游企业接货需求预计表现趋稳,且考虑到临近交割,近月合约BACK结构维持,因此持货商挺价惜售情绪仍存,现货升水预计运行于升0~升100元/吨为主。

图3:沪铜升贴水

数据来源:Wind

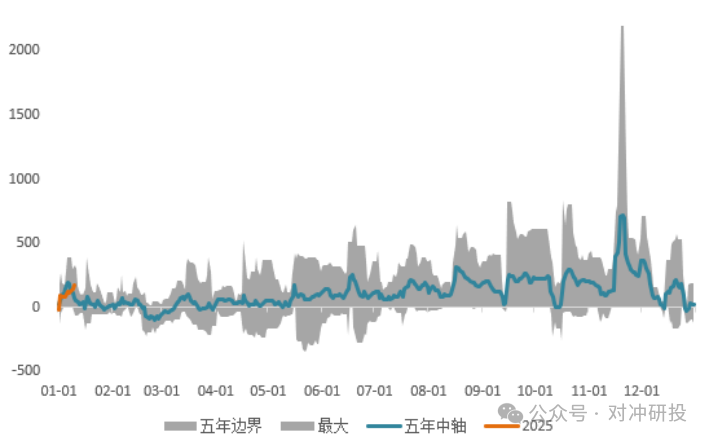

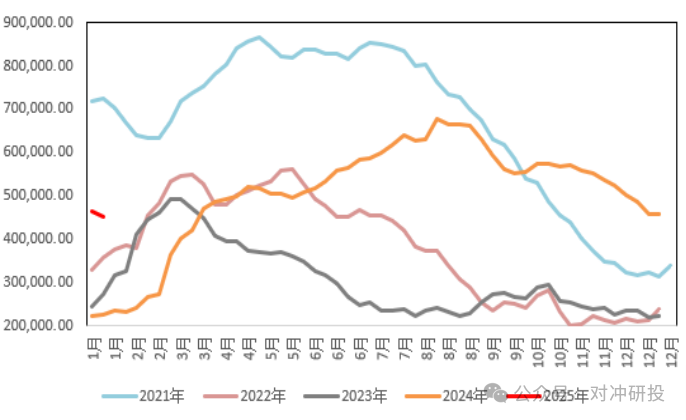

国内市场电解铜现货库存31.37万吨,较27日降2.09万吨,较31日降2.57万吨;本周上海市场环比上周库存下降明显;一方面周内铜价重心下移,加之临近清明小长假,下游企业采购备库需求体现,市场消费回升;另一方面,市场不论国产以及进口货源到货仍偏少,仓库入库有限;下周来看,由于市场到货有限,虽有部分进口铜流入补充,但量亦相对不多,且考虑到短期铜价低位运行,下游消费预计趋稳,因此库存预计仍将表现去库,但幅度有所放缓。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费多数上调,华南市场价格继续下滑;精铜杆企业订单表现不错,价格回调交易热度提升;再生铜杆产销隐患依然存在,市场交易参差不齐;精废杆价差、再生铜杆贴水继续收窄;国内铜杆社会库存下降明显。从目前来看,近期铜杆市场订单补充较为明显,精铜杆企业短期的生产得以保障,在近期的检修结束后,预计精铜杆企业的生产将保持平稳,但需要提防价格出现的强波动,尤其是价格的快速下跌对提货的影响。再生铜杆的问题十分关键,后续企业的生产预期存在较大的不确定性,尤其是近期政策调整再度开始对企业后续产销有所影响,短时间内的提产预期有限。

图5:精铜-废铜价差

数据来源:Wind

贵金属市场复盘

(一) 贵金属市场观察

上周金价冲高回落,银价大幅下跌,COMEX金银于3032-3202美元/盎司、29.1-35.2美元/盎司区间内运行。上周特朗普宣布对等关税,因其猛烈程度超出市场预期,此后多国均准备出台应对政策用以反击,市场快速转向对美国乃至全球衰退预期定价,而联储的表态加深了市场的恐慌,开启大量抛售资产,白银跌幅领先,黄金相对抗跌但也难以幸免。

贵金属价格监控 | |||

2025/4/3 | 本周收盘价 | 上周收盘价 | 涨跌幅 |

COMEX黄金 | 3112.6 | 3064.5 | 1.6% |

COMEX白银 | 31.6 | 34.7 | -9.0% |

伦敦金现 | 3118.1 | 3056.6 | 2.0% |

伦敦银现 | 32.5 | 34.1 | -4.8% |

SHFE黄金 | 738.4 | 708.4 | 4.2% |

SHFE白银 | 8282.0 | 8346.0 | -0.8% |

上金所黄金T+D | 739.0 | 709.0 | 4.2% |

上金所白银T+D | 8263.0 | 8348.0 | -1.0% |

(二) 比价与波动率

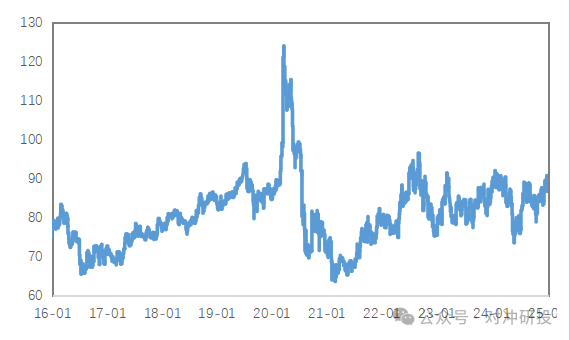

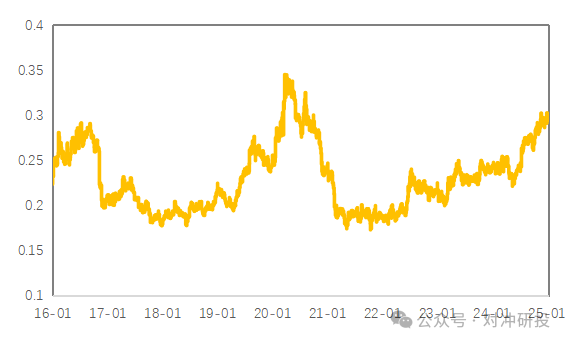

上周,白银跌幅强于黄金,金银比骤然上行;铜价跌幅强于黄金,金铜比大幅上行;原油跌幅强于黄金,金油比大幅上行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

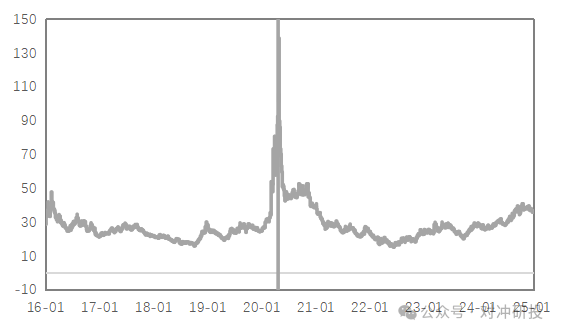

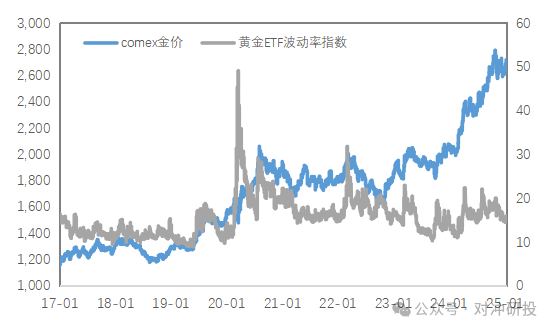

黄金VIX显著上行,受美国衰退预期影响,市场避险情绪快速上升,黄金波动率大幅走高。

图9:黄金波动率

数据来源:Wind

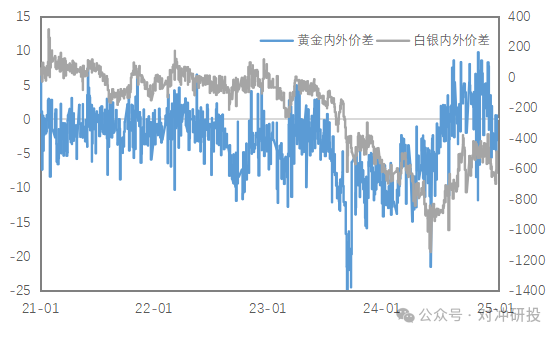

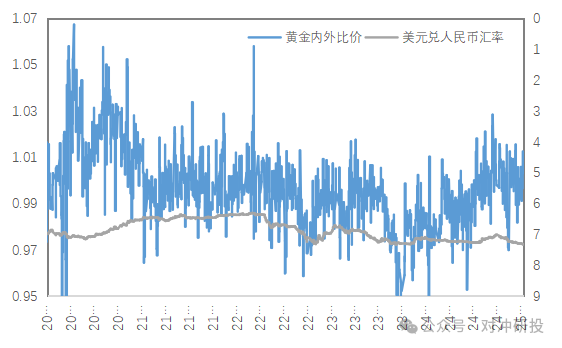

近期人民币汇率影响较前期增强,上周金银内外价差有所回落,金银内外比价同样有所回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三) 库存与持仓

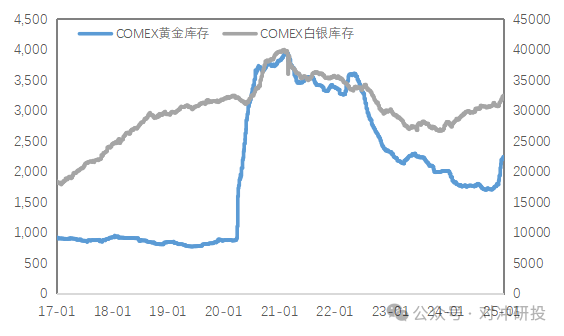

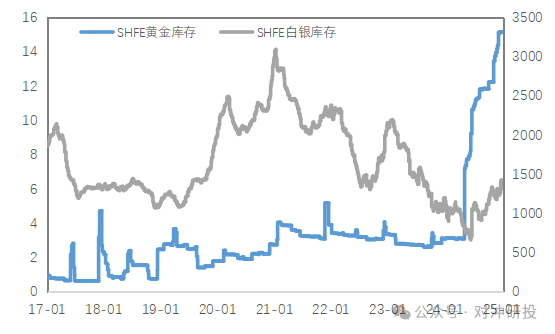

库存方面,上周COMEX黄金库存为4507万盎司,环比增加约172万盎司,COMEX白银库存约为49008万盎司,环比增加约1766万盎司;SHFE黄金库存约为15.7吨,环比基本持平,SHFE白银库存约为1187吨,环比增加约32吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

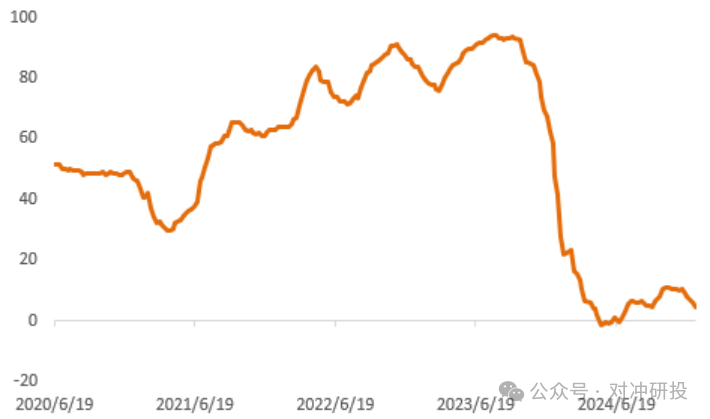

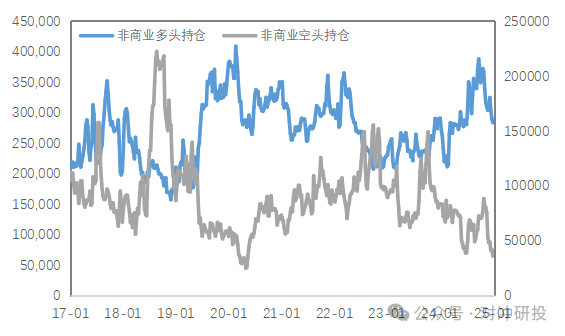

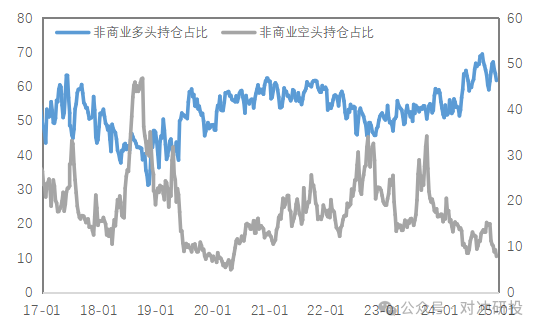

持仓方面,SPDR黄金ETF持仓环比增加0.86吨至933吨,SLV白银ETF持仓环比减少64吨至13881吨;上周COMEX黄金非商业总持仓为41.7万手,其中非商业多头持仓增加11364手至32.8万手,空头持仓增加22726手至8.95万手;非商业多头持仓占优,比例较上周上升至66%附近,非商业空头持仓占比上升至18%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

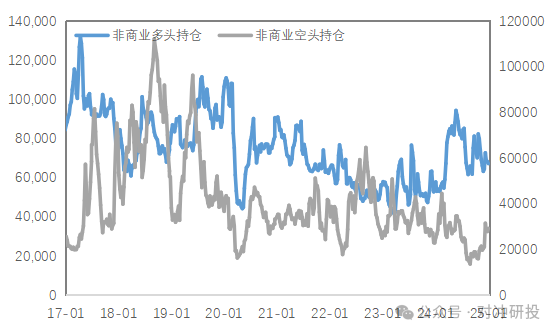

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

按照美铜与沪铜的价差再结合美铜跌幅来折算,预计沪铜将在跌停附近开盘。开盘后可以重点观察国内的消费情况,进一个月下游终端消费情况持续改善,价格下跌后,贸易环节及下游环节采购意愿或明显增加,为价格形成支撑。当然再往后看,衰退交易可能并未就此结束,价格不能轻易言底。

短期来看,衰退情绪仍未结束,预计金价仍有一定下行空间,而白银相对更为弱势。中长期看,贸易冲突带来的避险需求、美元的信用逻辑仍将支撑黄金重回上行走势。

关注及风险提示

美国CPI、初请失业金人数、PPI、关税政策、通胀预期、降息路径变化。

END

END

【温馨提示】

6月19日起,《铜市场策略周报》改为《金属市场周报》,报告内容将更加全面 ,同时覆盖基本金属市场(铜)和贵金属市场(黄金、白银)的一周动态、走势分析及预测 。

已订阅《铜市场策略周报》的读者将自动接收新版《金属市场周报》,尚未订阅的读者,请左下角阅读原文按纽,立即订阅!

扫描下方二维码或点击“阅读原文”,立即订阅《金属市场周报》,每周一准时通过邮件送达完整版报告!

本文作者可以追加内容哦 !