我应该没有公开讲过,我们对美股的走势是比较谨慎的,逻辑呢很简单,美联储目前的基准利率是5.00---5.25%,这也就意味着,如果一笔美元资产存入银行,大约可以获得5%以上的无风险收益。

这种利率环境下,从常识上来说,会有相当多的一部分资金可能会撤出股市,毕竟股市的波动不可预测,但每年能有妥妥的5%以上的收益率,还是相当可以的。(数据来源:美联储,2023.7.20)

但实际情况是美股最近一直表现的很强势,这么高的利率之下,美股可以有这样的表现,真的有超出想象,也超出了我对常识的理解。

但无论如何,我们对当下的美股保持相对谨慎的态度,而对已经调整了很久,估值在全球主要市场也相对比较低的港股、A股,更乐观一些。

但是港股和A股是不是就此走出底部区域呢?

也难说,比如说港股,恒生指数能从2018年年初持续调整到现在,64个多月,这悲观的情绪蔓延起来,持续的时间也超出了想象。(数据来源:Wind,2018.1.1-2023.7.20)

单维度评价市场,就会有这样的问题,成功的概率不会提高,所以我们才逐渐提出了七碗面的概念,从基本面、行业面、政策面、资金面、技术面、情绪面、基金经理(公司)面,寻找多频共振的机会,增加投资策略的确定性,提高胜率和概率。

对于美股,我们作为普通投资者能够涉猎的知识和信息都比较少,我们还是选择依靠常识去做推演,但对于A股和港股,尤其是A股,通过七个方面的研究和分析,对投资确实有益;

从目前的情况看,制约A股和港股的可能主要还是来自于投资者情绪,以及由于情绪低迷造成的成交量萎缩,其他几个方面,都是比较乐观的,这也是我们一直以来表达观点。

今天(2023.7.20)A股和港股依然延续悲观情绪,在昨天《关于促进民营经济发展壮大的意见》重磅出炉后,A股和港股都选择了高开低走,全天两市成交量7856亿,最终上证指数收跌29.31点,跌幅0.92%,收在了3169.52点,创业板指收跌21.60点,跌幅0.99%,收在2155.65点;

从论坛上投资者的情绪看,极其低迷。(Wind,2023.07.20)

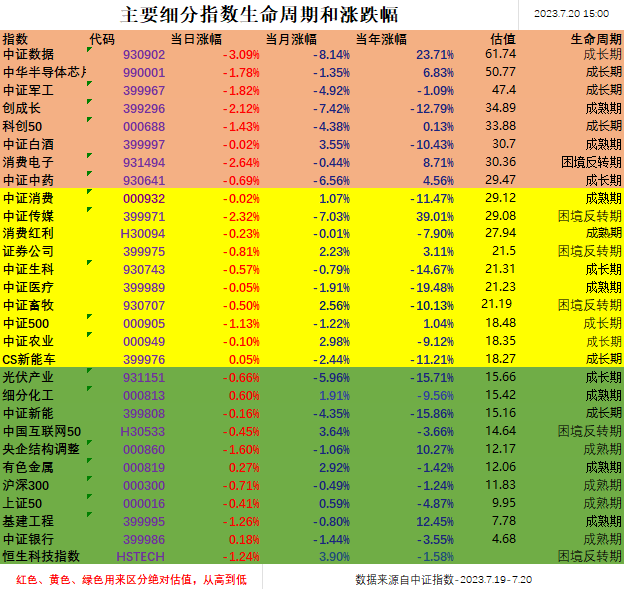

从我们跟踪和研究的主要细分指数来看,几乎是全线下跌,市场呈现出普跌的迹象。

从历史规律来看当市场进入到下跌阶段的末期,对各种利好都没有什么反应的时候,一般要谨防突然的急跌,情绪的积压很有可能会诱发溃败,投资者可能会在最低迷的时刻做出不理智的行动,形成最后的“多杀多”,导致不计后果、不计价值的踩踏行为,并在此之后,正式完成见底重启。

面对这种可能性,一般短线和趋势交易者可能会选择暂时的躲避,这无疑也会加大市场的不理智行为,这类资金进出比较迅速,有些确实能够快速的规避风险,把握机会。

但如果普通投资者也觉得自己能做到,恐怕结果不是那么美好。

面对市场的可能会出现的情绪杀,可能会出现的急跌,到底怎么做才是对的呢?

每个人的情况不一样,答案可能都不一样,但从一般规律上讲,对于绝大部分普通投资者首先应该避免的就是盲目的跟随砍仓和减仓,既然市场已经足够低和便宜了(沪深300TTM估值11.66倍,处在近10年历史百分位的27.43%,恒生指数TTM估值8.93倍,处在近10年历史百分位的11.34%,Wind,2013.07。22-2023.07.20),这不就挺好吗?

如果跟着盲目的砍仓,恐怕大部分并不一定能够如愿的以更低的价格接回来,人性啊,太复杂。

其次,如果手里有足够的闲钱,也符合自己的投资需求,这种急跌出来的机会,倒是值得好好把握。

另外,从投资品种上,可以考虑指数基金和组合式配置,在一定程度上增加确定性和抗风险性,可能更加适合普通投资者。

今天的复盘就这样,有朋友说,有信心的朋友不用看声哥的文章也会坚持,没信心的朋友也就不看了,心情全无。

实际情况可能就是这样,回忆我2007年10月31日入市,这样的阶段我经历过,但是我记得那些在底部区域呐喊的声音,经历过一轮周期后,才知道,敢于底部区域呐喊和敢于顶部区域提示风险,一样都是价值无限。

我是无声,每天坚持研究分析基金,

每个交易日一篇投资观察和思考,

每个交易日一条《基金大复盘》视频,

每周日发布周策略报告,

随时保持高效沟通和交流,一个坚持努力提高研究能力的基金投顾人。

觉得内容有价值,觉得顾问交流很重要,就点个赞,留个言,转发一下吧。谢谢。

文章精选:

4、向上的趋势和主线,逐步浮出水面:2023年2季度策略报告(第1020篇周策略)2023.04.02

温馨提示:管理型基金投资顾问服务由银华基金管理股份有限公司提供。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。投顾组合建议中可能包含银华基金管理的基金产品及其他基金管理人管理的基金产品。请投资者在使用基金组合服务之前,仔细阅读相关协议、业务规则以及策略说明书,充分了解组合详情及该组合的基金配置情况,确认该组合符合自身的风险承受能力、投资期限和投资目标。投资者投资基金投顾组合策略应遵循“买者自负”原则,在全面了解基金投顾组合策略的风险收益特征、运作特点及适当性匹配意见的基础上,结合自身情况选择合适的基金投顾组合策略,谨慎作出投资决策,独立承担投资风险。银华基金不保证基金投资组合策略一定盈利及最低收益,也不做保本承诺。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。投顾服务的过往业绩并不预示其未来业绩表现,为其他投资人创造的收益并不构成业绩表现的保证。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。基金有风险,投资需谨慎。#大消费领域复苏信号增强#$银华中证基建ETF发起式联接A(OTCFUND|015761)$$银华新能源新材料A(OTCFUND|005037)$$银华鑫锐灵活配置混合(LOF)C(OTCFUND|014349)$

本文作者可以追加内容哦 !