近期A股市场调整幅度较大,尤其是上周五,上证指数收跌2.01%,指数跌破3200点,北向资金全天净流出123亿元,流出规模为年内新高。我们分析造成A股调整的原因有三,一是投资者对经济和政策预期较为悲观;二是房企流动性压力与信托风险压制市场风险偏好;三是中美关系又起波折。

投资者对经济和政策预期较为悲观。7月政治局会议首提“活跃资本市场,提振投资者信心”,政策预期逐步成为主导市场的核心因素,但投资者对政策节奏仍持有谨慎态度,交易活跃度缺乏延续。另外,7月社融数据低于预期,出口同比降幅扩大,CPI同比由平转降,使得投资者对经济的预期转弱,交易情绪逐步淡化。

房企流动性压力与信托风险压制市场风险偏好。民营房地产龙头企业碧桂园出现阶段性流动性压力,未能支付到期应付的美元债利息,市场出现对于地产债务危机的担忧。另外,“中融信托部分产品暂停兑付”的消息引发市场广泛关注,担心中融信托产品逾期有可能引发信托行业兑付风险。近期的这些风险事件均压制了投资者的风险偏好。

中美关系又起波折。近期美国发布对外投资审查行政令,再度限制对我国敏感高科技领域投资,所涉行业包括半导体和微电子、量子信息技术、和人工智能,均是我国“十四五”国家信息化规划中重点建设行业。美国对我国高科技领域的持续打压,导致投资者避险情绪加剧,北向资金出现阶段性流出压力。

目前,市场对于政策预期已经过于悲观,随着一系列活跃资本市场政策陆续出台,市场信心有望得到提振。随着房地产政策调整优化,房企风险有望逐步化解;中融信托部分产品违约仅是个例,引发信托行业系统风险的概率较低。另外,美国对华直接投资已明显萎缩,新增限制对我国相关领域影响相对有限。综合来看,短期调整仍不改市场长期向好趋势。

在7月经济数据和社融数据偏弱的背景下,央行对MLF和逆回购利率非对称调降,MLF调降幅度大于逆回购调降幅度,旨在引导实体经济融资成本下行,同时MLF超额续作和逆回购加量有利于维护流动性合理充裕。随着稳增长政策的持续发力和内需的不断修复,库存周期有望见底回升,企业盈利也将温和改善。估值层面,从A股主要指数的估值和风险溢价来看,当前市场已反映较多悲观预期,中长期配置性价比较高。结构上看,基本面预期转向将推动行业再平衡。

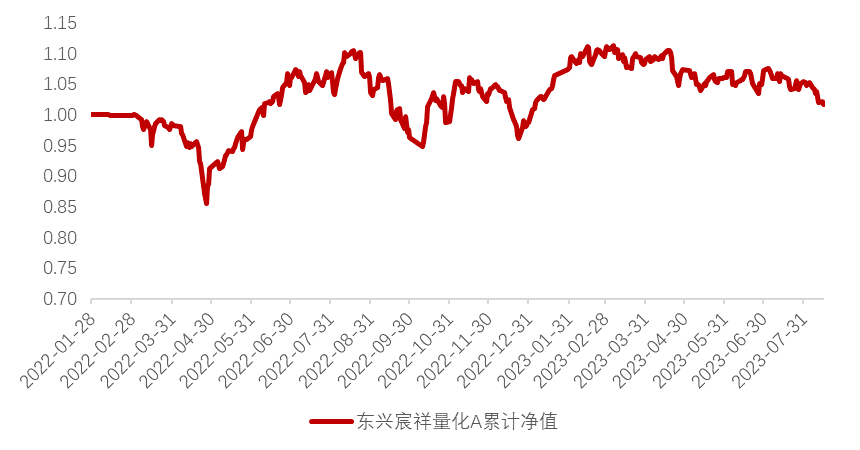

我们关注的中证500指数的成分股覆盖了大部分细分行业的龙头股,囊括了主要新兴产业行业,并且行业分布较为均衡,像医药生物、电力设备、电子、国防军工、计算机等行业都是中证500指数行业占比相对较高的行业,这些成长性行业合计占比超过50%。截至2023年8月15日,中证500整体PE估值为22.87倍,过去十年历史分位点为19.44%,与PE估值中位数(28.77)相比处于较低位置,安全边际较高。东兴宸祥量化A(013166)2022年1月28日成立,截至2023年8月15日基金份额累计净值为1.0171。

图:东兴宸祥量化A累计净值走势

注:1. 上证指数、中证500指数数据来源Wind。本文内容均来源于我公司认为可靠的渠道,但所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。我公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表我公司或者其他关联机构的正式观点。

2、东兴宸祥量化A数据来源Wind。本基金属于证券投资基金中的中高风险品种,其预期收益及预期风险水平高于债券型基金和货币市场基金,但低于股票型基金。基金管理人承诺本着诚信严谨的原则,勤勉尽责管理基金资产,但并不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证。投资者在投资本基金前,请务必认真阅读《基金合同》《招募说明书》等法律文件。内容仅代表作者观点,不构成投资建议,投资者应独立决策并自行承担风险。市场有风险,投资需谨慎。 $东兴宸祥量化混合A(OTCFUND|013166)$ $东兴宸祥量化混合C(OTCFUND|013167)$

本文作者可以追加内容哦 !