一、市场下跌:已知的成因

细究自2022年以来的下跌成因,疫情的持续之长、影响之深,远超预期,外部地缘冲突俄乌战争、巴以冲突成为黑天鹅,恒大破产带来的整个房地产市场的蝴蝶效应最终导致相当一部分人的资产负债表衰退。以及从市场行业结构看,新能源行业前两年的过度热炒退潮导致基金重仓股的杀跌,出现多米诺骨牌效应。截至10月20日,两市有1850支(35%)股票创出2022年4月底以来的新低,2023年年初至今有55%的股票下跌。

目前,市场定价也已经充分体现这些负面因素,但市场为何没有止跌呢?

当前,美债收益率已在阶段周期高点(图1)。放眼A股,7月以来更有利于投资端的政策调整信号已十分明显,“活跃资本市场”不会是一句空话。

图1.美债收益率(10年期)与A股沪深300指数对比 数据来源:同花顺iFind

图1.美债收益率(10年期)与A股沪深300指数对比 数据来源:同花顺iFind二、A股市场:现实的变化

1、宏观数据:不断改善

9月份以来中国主要经济指标多数好于市场预期:

三季度GDP:增长4.9%,高于市场预期的4.5%,全年5%的经济目标完成是大概率事件。

工业增加值:当月同比4.5%,两年复合同比较8月回升1%。其中,制造业生产改善幅度较大,当月同比5%,两年复合同比较上月抬升1.5%。

固定资产投资:当月同比2.5%,较8月回升0.5%,环比增长0.15%。其中,基建投资当月同比6.8%、较上月回升0.6%。制造业投资当月同比7.9%、较上月回升0.8%,地产投资在竣工端带动下小幅改善,当月同比降幅较上月收窄0.7%。

社会消费品零售总额:同比5.5%,较8月回升0.9%,环比增长0.02%。其中,商品和餐饮消费均较上月改善。

城镇调查失业率:稳中有降。

从目前的情况来看,在稳增长政策、供给出清、外需韧性以及库存回补等多方面因素的共同作用下,经济环比增长有望继续保持动能,经济修复速度虽然比较缓慢,但趋势向上已成定局。国内市场与经济基本面的背离走势预计不会持续太久,在政策博弈过后,市场有望重回经济复苏主线。

2、A股整体估值:足够便宜

资产是否值得配置,无非就是性价比的问题。

(1)A股当下的估值就是未来向好的基础

图2.A股整体PE(TTM)、A股剔除金融和石油石化PE(TTM)资料来源:Wind、华西证券研究所

图2.A股整体PE(TTM)、A股剔除金融和石油石化PE(TTM)资料来源:Wind、华西证券研究所从整体估值分位看,至10月中旬,Wind全A的PE(TTM)为17.28倍,约位于2000年以来25.55%的历史分位。Wind全A的PB为1.55倍,约位于2000年以来3.28%的历史百分位。主要宽基指数中,目前上证50和创业板指数市净率位于历史15%分位数。

我们在上月月报中提到,估值到达历史低位并不必然意味着反弹,反而显示市场的风险偏好低,对未来悲观,这符合当下市场环境。但低估值往往是一轮牛市行情的必要非充分条件。历史经验表明,20%以下的估值分位投资,哪怕是最简单的指数投资,假以时日也将难以亏钱。

(2)股债收益比显示股票相对债券的吸引力达到历史高位

股债收益比对于A股市场走势更具前瞻指导意义。收益比综合刻画了经济基本面、流动性宽松和股票市场估值,因此指标的极值状态对于A股市场的顶部和底部拐点更具有参考意义。当前的股债收益率处于历史高位,自2004年以来的分位数衡量,处于90%以上分位,显示当前股票资产相比债券资产的性价比更高。

回顾历史表现来看,当比值升至高位后,A股普遍上行且在流动性宽松期涨幅更大;当收益比降至低位后,市场大概率下跌且在基本面预期恶化时跌幅更大。

基于历史复盘,在收益比达到峰值后6个月内A股均上涨,在2014年11月、2019年1月、2020年4月这三次大宽松阶段,A股涨幅相对更大,后三个月涨幅在28%-35%左右,接近平均值的2倍;而在收益比达到低点后6个月内,A股均下跌。

图3.两种股债相对收益率的形式均处于历史高位 资料来源:Wind、德邦研究所

图3.两种股债相对收益率的形式均处于历史高位 资料来源:Wind、德邦研究所3、情绪变化:悲观情绪之下,做多热情回升

7月以来,管理层不断释放积极信号,但鉴于整体经济仍处于“慢复苏”轨道,市场信心不足、增量资金有限以及外部环境等因素扰动,整体指数运行仍以调整为主,特别是北向资金的持续流出一定程度上影响了市场的走势与情绪。

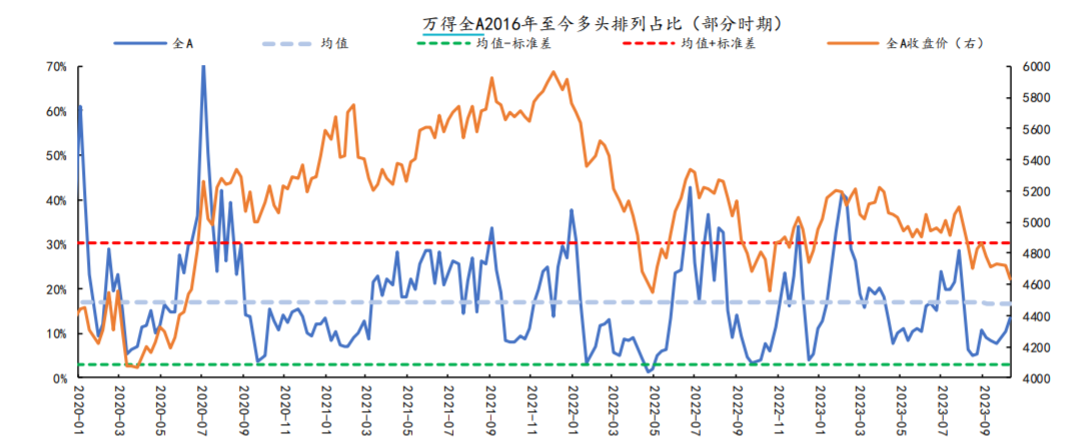

但在指数跌穿3000点整数关口再创新低之时,我们观察到全A做多热情却在小幅回升。虽然这与我们的直观感受并不相符,而这正是统计数据的参考意义所在(图4),它能帮我们更好地情绪理性思考。

图4.全A做多热度继续反弹 资料来源:Wind、国金证券研究所

图4.全A做多热度继续反弹 资料来源:Wind、国金证券研究所不仅如此,截至2023年10月20日,共291只股票在过去20个交易日间创出250日新高。其中创新高个股数量最多的是机械、电子、医药行业,创新高个股数量占比最高的是银行、石油石化、通信行业。

每一轮牛市都有一些领头羊,在指数还在低谷中挣扎时,这些领头羊已经开始不断创新高。很多领头羊股票会在其行业中率先开始上涨,由行业带动整个市场进入上涨周期。通过跟踪不断创新高的“领头羊”股票可以见微知著,感知行业和市场动向。

三、为何我们敢于在新低之时逆市看好

从现在展望未来半年,A股有望出现不同以往的反转力量:

1、政策底+超跌修复:包括宏观经济政策和7月以来关于减持、分红及转融通等的相关政策,将逐步改善市场的悲观预期,修复市场风险偏好。因此接下来的反弹可能并不直接来自于经济基本面,仅估值修复就有足够反弹空间。

2、库存周期反转:库存周期是经济短周期波动中最重要的力量。我们认为,库存周期一旦反转会对股市产生半年以上的正面影响。1990-2009年,日本经济在失去的二十年中,在库存周期下降末期到回升初期,日经225指数很容易出现半年以上的反弹。

基于以上考虑,当市场悲观情绪充分释放,而政策频出扭转预期,行业景气拐点愈发清晰,优质公司水落石出之际,我们没有理由不逐步提升仓位。同时9月PMI重回50荣枯线之上,工业利润增速和A股盈利增速都可能在三季度开启上升周期,未来两个季度大概率处于盈利和信用双上的格局,由此经济基本面、政策面和市场底有望形成三重共振的格局。

市场还会有反复,但投资本是一件逆人性的事,而现在极具性价比。

往期观点:

银创月度观点|2023年10月 淡化指数、寻找景气、投资核心

银创月度观点|2023年9月 为何说减持新规是牛市开启的里程碑式事件

特别提示:以上内容中仅供投资者参考,不构成任何投资建议,投资者应自主决策,并根据自身风险能力和风险偏好选择合适的投资品种,本公司不对投资者的投资决策做任何保证 ,亦不承担任何责任,投资者需自主独立承担相关风险。投资有风险,入市需谨慎。

本文作者可以追加内容哦 !