上证指数近一月先升后降,而红利类指数近一个月走势平稳,未来红利资产会补涨吗?在监管鼓励上市公司加强分红的大背景下,我们长期看好红利资产的表现。短期来看,我们认为国企红利指数相对更受益于政策利好,叠加指数盈利能力稳定、股息率较高且估值处于相对低位,未来指数估值修复空间较大,当前可积极关注。

01 政策利好助推破净资产估值回升,国企红利指数估值修复空间较大

9月末,本号撰写了一篇《市值管理指引呼之欲出,把握高股息央国企“逆袭”机会》对《市值管理》意见征求稿进行了简要分析,指出长期破净公司市值管理需求显著加强,破净股或将迎来“逆袭机会”,国企红利指数有望受益。

11月15日,证监会发布《上市公司监管指引第10 号——市值管理》(下文简称“《市值管理指引》”)正式文件,明确主要指数成份股公司应当制定上市公司市值管理制度,长期破净公司应当披露上市公司估值提升计划,市净率低于所在行业平均水平的长期破净公司还应在年度业绩说明会中就估值提升计划执行情况进行专项说明。

我们围绕《市值管理指引》对国企红利指数成份股进一步分析,以期为投资者提供更多角度了解国企红利指数的投资价值。

从主要指数成份股来看,国企红利指数有43只成份股与A500或沪深300的成份股重合,同类指数中,以中证红利指数为例,其有46只成份股与主要指数成份股重合。

从成份股的破净情况来看,国企红利指数有59只成份股净资产率低于1,其中有48只低于所在行业净资产率平均水平;中证红利指数有49只成份股净资产率低于1,其中有43只低于所在行业平均水平。

因此,相对中证红利指数,国企红利指数的成份股提升市值管理的需求更为迫切,短期估值向上修复的空间相对更大。

02 监管持续鼓励上市公司分红,红利投资悠远绵长

《市值管理指引》除了对主要指数成份股公司和长期破净公司作出专门要求,还明确了市值管理定义,应当以提高公司质量为基础,依法依规运用并购重组、股权激励、员工持股计划、现金分红等多重方式合理反映上市公司质量。在相关主体的责任义务中,《市值管理指引》鼓励董事会根据公司发展和经营情况制定并披露中长期分红规划,增加分红频次,优化分红节奏,合理提高分红率,增强投资者获得感。在红利投资的大趋势下,我们认为红利资产将会长期受到资金的青睐,尤其是代表耐心资本的机构资金。

03 优质红利资产:国企红利指数的盈利能力稳定、股息率较高、业绩突出

在红利投资的大趋势下,如何选出持有体验好且有相对超额的红利指数对于投资者来说尤为重要。目前市场上跟踪产品规模最大的红利指数为中证红利指数,但是相比中证红利指数,国企红利指数的盈利能力更稳定、股息率更高且业绩更好。

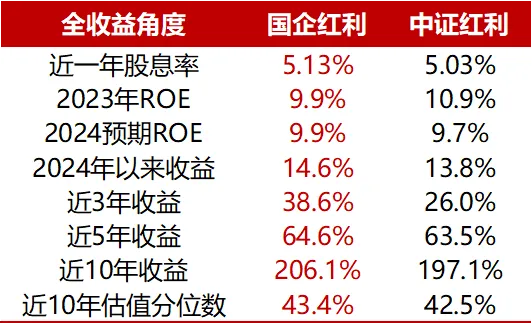

表1:国企红利指数基本面和业绩均优于中证红利指数

数据来源:WIND,两者均为全收益指数,数据区间为2015-11-19至2024-11-18

数据来源:WIND,两者均为全收益指数,数据区间为2015-11-19至2024-11-18盈利能力:国企红利指数的ROE相比中证红利指数更加稳定,而中证红利指数ROE有下行趋势。

股息率:国企红利指数近一年股息率高达5.13%,高于中证红利指数。

业绩表现:国企红利指数的短期和长期业绩均优于中证红利指数,国企红利指数近3年跑赢中证红利指数约12.6%,超额较为突出。

估值水平:国企红利指数近十年估值分位数与中证红利指数接近,分别为43.4%和42.5%,均处于历史中枢以下。

近一个月市场波动较大,国企红利指数区间涨幅为1.7%,我们认为在当下震荡回调的市场中,有政策利好支持且基本面良好的国企红利指数有望为投资者带来良好的投资体验,当下值得关注。(数据来源WIND,数据区间为20241019至20241118)

本文作者可以追加内容哦 !