如果,不慎买在高位,拿很久了都没回本,还应该坚持长期投资和定投吗?

如果,市场波动巨大,是否应该及时止盈,通过高抛低吸来改善投资效果?

如果,回撤波动大拿不住,那么稳健的基金是否更容易取得好的投资收益?

以上问题,在《2022年公募基金投资者盈利洞察报告》第二期(下称报告)得到解答。该报告由中国证券报联合景顺长城基金、交银施罗德基金、兴证全球基金、摩根资产管理、信达澳亚基金、博道基金推出,在第一期阐释的研究框架下,统计分析投资者真实基金投资数据,研究不同投资行为及产品要素对基金投资成效的影响。

一、波动这么大,持基不动是明智之选吗?

2021年春节后高位入场持有到现在的部分投资者,可能吃了不少苦头。虽然长期投资的理念近年来愈发深入人心,但是在市场大幅波动的背景下,也有声音质疑:基金一直持有不动真的还适合吗?是否高抛低吸更有效? 此次报告以偏股型基金的真实客户数据为样本,分别分析了近五年持有时长、交易频率与投资者收益情况的关系。结果显示,即使近五年市场波动较大,部分板块经历了较长时间的下挫,但是总体来说耐心持有可能还是比频繁交易效果更好。

二、坚持定投是否真的有效果?

近五年,市场经历了赚钱效应较好的结构性行情,同时也经历了较大幅度的波动,投资的时点难以把握,择时难度极大。在近一年行情不佳的阶段里,定投还应该坚持吗?避开了择时的难题后,定投是否能够取得更好的投资成效?

报告分别统计分析了近五年、近三年、近一年定投客户与非定投客户的投资收益情况,结果显示在三个不同阶段里定投均对投资者平均收益率产生了明显的增益效果。在近一年的下跌市中,虽然客户平均亏损,但是定投客户的亏损幅度明显好于非定投客户。

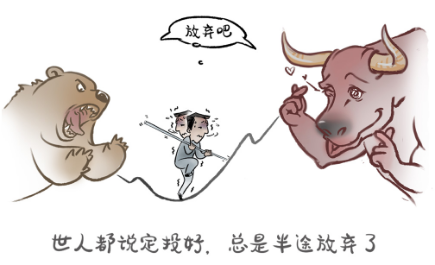

三、投资者会在基金低谷时弃之而去吗?

在对长期投资的宣导中,一个建议是“不在巅峰时慕名而来,不在低谷时弃之而去”。不过,报告统计却发现,投资者有明显的“卖盈持亏”倾向,极少比例的投资者在“低估时弃之而去”,反倒是容易在稍有盈利时便匆匆离去。

这一情况出现的原因是什么?持有产品的收益率达到什么区间时基民会更倾向于赎回?报告统计了近五年、近三年投资者赎回行为对应的产品收益率区间分布情况。

四、波动、回撤和业绩如何影响基民收益?

从基金产品的属性来看,我们非常自然地会认为选择一个业绩好的收益情况会更好,而波动与回撤对投资收益的影响稍显复杂。

不过数据显示,购买业绩更好的基金产品,却不一定带来更好的投资收益情况。另一方面,从风险和收益的角度来说,想要获取更高的收益,需要承担更高的回撤和波动。但是波动和回撤也是长期投资路上的拦路虎和绊脚石,过大的波动和回撤会影响投资者投资体验和收益情况。

总体来说,虽然市场经历了巨大的变化,但是此次报告的数据显示,2021年发布的《公募权益类基金投资者盈利洞察报告》中提及的那些结论总体依然是成立的。完整报告内容欢迎查阅报告原文。下一期报告,我们将把投资中所遇的一些待解问题运用真实的投资者数据进行详细解答,敬请关注。

$兴全合润混合(LOF)(OTCFUND|163406)$

$兴全合宜混合(LOF)A(OTCFUND|163417)$

$兴全合宜混合(LOF)C(OTCFUND|005491)$

优选好文

以上数据来源:《2022年公募基金投资者盈利洞察报告》截止时间:2022年6月30日。

本报告仅做数据分析或举例使用,不代表任何具体的投资建议,投资需谨慎。基金平均年化净值增长率及基民平均年化收益率来自景顺长城基金、交银施罗德基金、兴证全球基金、摩根资产管理、博道基金五家基金公司旗下剔除3个月建仓期后成立满3、5年的主动偏股型及偏债型基金近一年、三年、五年的业绩及个人客户收益。

风险提示:基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市、债市发展的所有阶段,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金有风险,请投资者全面认识本基金的风险特征,听取销售机构的适当性意见,结合自身风险承受能力,谨慎投资。投资者应当仔细阅读《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件以详细了解产品信息。基金公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。

本文作者可以追加内容哦 !