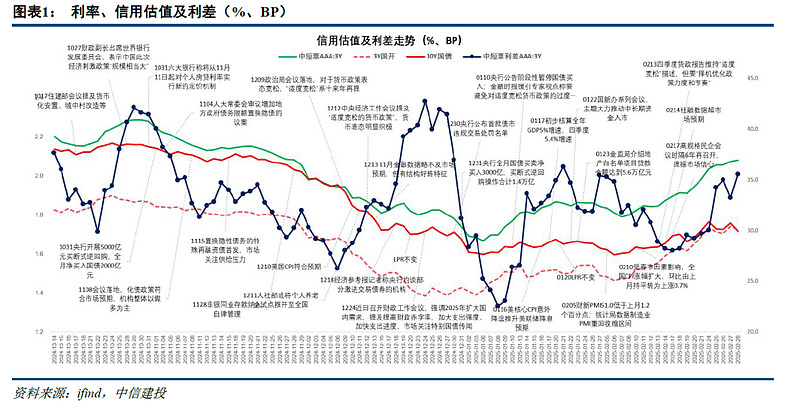

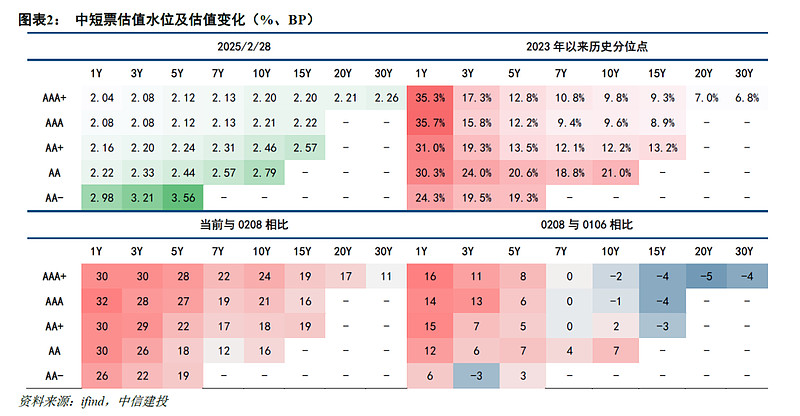

春节以后资金面持续紧张,市场博弈的资金宽松一直没有实现,年前提前抢跑降息的行情暂告段落,债市面临较大的预期调整压力。信用债跟随利率调整。当前普通信用债的调整幅度已较大,3Y左右期限的中短票普遍较年初走阔30BP左右,长端信用债的调幅也多在15BP以上。

1、当前信用债估值在什么水平?

回顾今年以来信用和利率行情,大致分为两个阶段:

阶段一(年初至春节节前):资金面收敛带来短端扰动,未传导到长端;信用债估值跟随调整,信用利差走阔。资金面的收敛与春节假期重叠,基于前期对于货币政策宽松的一致预期,市场普遍押注节后资金面缓释,短端利率小幅调整后有所回落,配置机构护盘长债,行情震荡为主几乎没有影响。

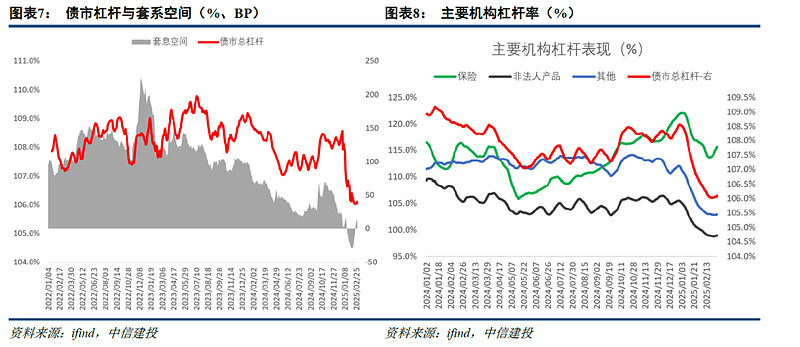

阶段二(春节节后至今):节后资金继续收敛,短端大幅调整并传导至长债;信用同步跟随,调幅加大,信用利差被动收窄。资金节后继续紧张,与政策利率的倒挂幅度来到历史性高位,博弈节后资金宽松的机构被迫在长时间的负carry压力之下离场,情绪传导到长端,并且伴随着地产市场、社融等数据改善的趋势,长端虽然仍在中长期看多,但短期内避险离场成为一个待选项。

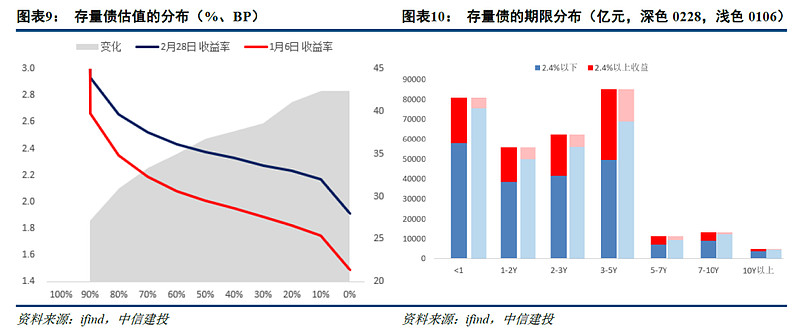

当前来看,短端利率基本上回到去年11月水位,长端震荡调整幅度相对不大,仅回到去年年末位置;信用利差以AAA3Y中短票来看,绝对值触到35BP左右,已经处于较好的性价比区间。对比当前信用估值与过去两年几个低点的差异,中短端1-3Y反弹幅度已经达到30BP,而7Y以上调整幅度相对较小,多在20BP以内。

2、过去几次反弹是什么情况?

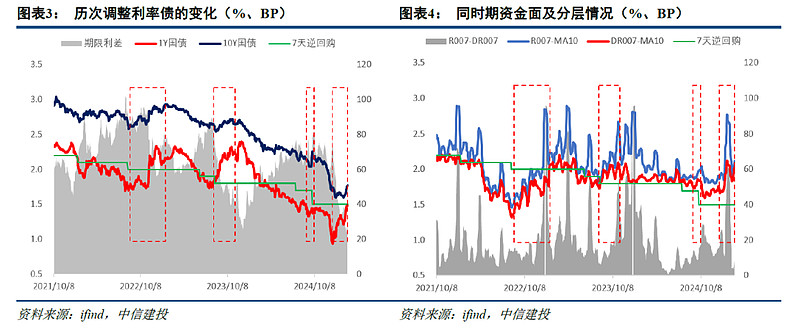

2022年以来,债市共有4次较大幅度调整,触发原因不尽相同,整体来看调整幅度倾向于收窄。

2022年赎回潮:政策因素触发,资金面及赎回进一步加大债市振幅。

2023年8-10月:特殊再融资债集中发行导致资金面偏紧,叠加地产政策等影响。

2024年9月末:政策因素触发,赎回影响以及股债跷跷板叠加。

2025年1月下旬:因汇率、银行负债监管、央行意图、特殊债发行等导致的资金面收敛是主要触发因素,此外地产等基本面的变化增加市场分歧,赎回风险处于初步发展阶段。

对比来看,本次调整与2023年8-10月的表现更为相似,资金因素是根本原因,导致短端调整幅度明显大于长端、期限利差被动收窄,而与第2轮相比,本次的资金面表现更加极致,市场资金中枢远高于政策利率,虽然市场对此有税期、发债集中、年初开门红、银行负债监管等方面的讨论与解读,但从央行宣布暂停国债交易以及近期公布的货币政策执行报告中“择机调整优化政策力度和节奏”的表述来看,这显然在一定程度上体现监管意图。

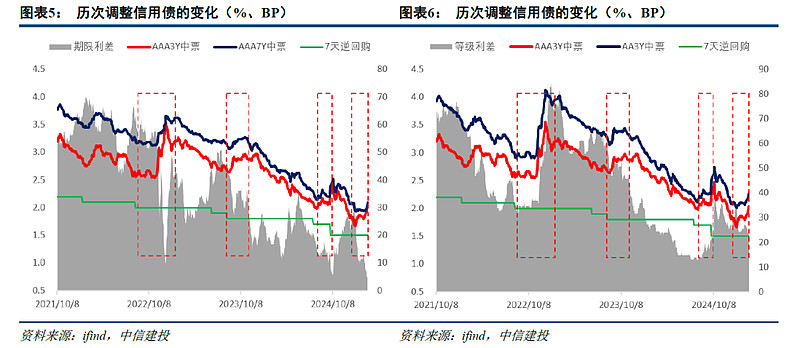

从信用债表现来看,其估值大致走势与利率相同,不过在去年9月的反弹行情中信用的调整幅度整体大于利率,主要原因在于“股市-存款/现金类理财-债基-中短信用债”链条畅通,使得股债跷跷板对中短信用债的影响程度更大。

从信用债反弹的结构特点来看,期限利差基本上都有一个被动收窄的阶段,即短端反弹幅度总体上是大于长端的,此后随着行情的修复,也大多能看到利差被动走阔的趋势,即短端的修复普遍更快。从等级利差来看,随着资产荒持续演化,等级利差是趋势性压缩的,尤其是2023年特殊再融资债之后,弱城投信仰充值带动信用债整体等级利差在去年8月到达历史性低位。

总的来看,债市中长期看多的逻辑没有转变,但短时间内如去年年末的顺畅行情难以复制,信用品类性价比开始显现,对于险资等配置盘来说,逢高买入超长信用债是较优做法;但对于负债端稳定性较差的广义基金来说,当前利差仍较为鸡肋,介入时点还需等待。

不过从绝对点位来看,短端信用债实际上已显现出一定的性价比,套息空间也重新转正,对于广义基金来说,若确有配置需求,则仍以短端为优选。

3、较高收益债券已显著扩量

截至2月末,普通信用债存量共有约31万亿元,剔除其中违约或无估值的样本,可统计样本中共有16万亿元债券的估值在2.3%以上,占比过半,我们以2.4%以上估值为较高收益债券,当前高收益债券规模10.6万亿元,占全市场的三分之一,体量已经比年初增加185%,过去几周的调整已经显著提高了信用债的配置收益,可配置的债券规模也显著增加。

从存量债的期限结构来看,91%的剩余期限集中在5年以内,2.4%以上的高收益债券也集中在5Y以内,占比达到91%,这与债市调整短端大于长端的特点也相匹配;从大类行业来看,城投高收益债合计7.7万亿,产业债中较高收益的规模不足3万亿元。

F:中信建投证券研究

$30年国债指数ETF(SH511130)$ $可转债ETF(SH511380)$ $信用债ETF博时(SZ159396)$

本文作者可以追加内容哦 !