近期,互金上市公司陆续披露了2024年财报。 $乐信(NASDAQ|LX)$ $信也科技(NYSE|FINV)$ $小赢科技(NYSE|XYF)$

2024年其实是一个很复杂的年份,对于助贷平台而言,似乎监管很严格,小额贷款相关的管理办法、地方金融组织相关的管理文件陆续下发……

但在紧张的市场背后仍然潜藏着很多机遇。个别曾经不被重视的业务逐渐成为头部公司的重点发展方向。

「一只互金鹅」试图剖析这些主流公司财报背后的业务脉络,窥探出一些行业发展趋势,希望能为行业其他机构带去业务思考。

本来本文可以拆成4篇文章,一家一家的分析,但其实互金上市公司的业务大体类似,放在一起综合比较也便于行业更好做对比分析。

(嘉银科技、维信金科、百融等公司财报暂未发布,我们后续再聊)

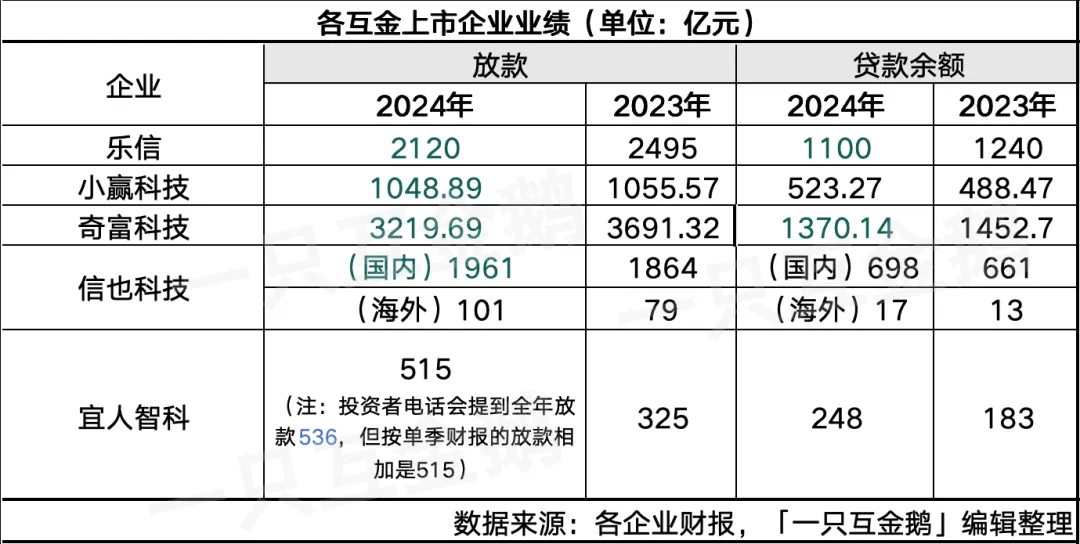

老规矩,「一只互金鹅」还是将几家公司的数据汇总到了表格,便于各位对比:

浅看以上数据,基本上在2024年的贷款投放规模都较2023年减少,只有宜人智科2024年放款规模同比2023年增长58%。

奇富科技和乐信的贷款余额同比减少,其他几家同比增长。

几家公司盈利状况均不错,仅宜人智科净利润同比下降24%至15.82亿元。不过这一数据仍然超过乐信的11亿元。

乐信是几家上市互金中,除了奇富科技外余额超千亿的平台。

下面来看各家业绩背后的业务亮点:

一、乐信:自营小贷放贷减少,线下普惠连续3个季度盈利

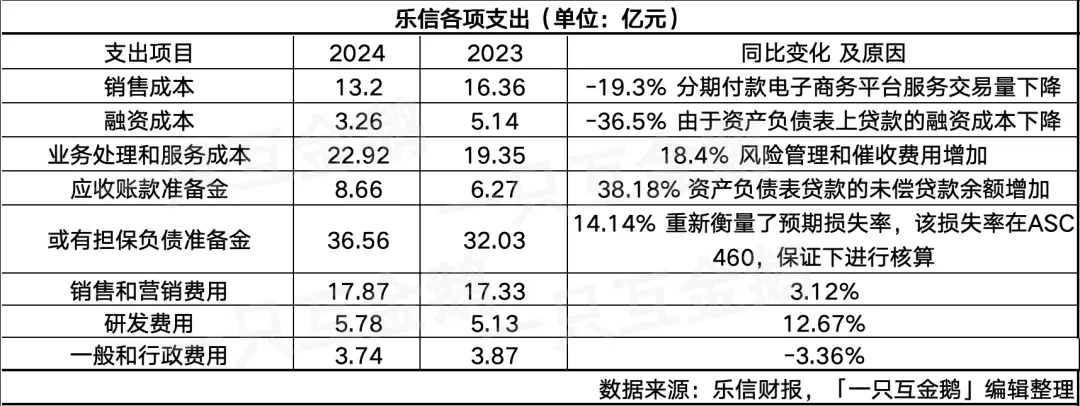

乐信的营收排在奇富科技之后,达到142亿,但净利润仅有11亿。

下面详看其收入和支出:

乐信有几个业务类似奇富科技。

比如,也有智能信贷平台(ICP),这和前面一篇文章提到奇富科技的「智信」业务类似。(超链接:奇富科技已不是传统助贷公司)

官方解释为:这是“分期乐”程序上的一个智能平台,通过大数据和云计算技术匹配借款人和金融机构。对于通过ICP提供的贷款,乐信不承担本金风险。

乐信在财报中将这一业务归在技术赋能服务中,该部分2024年收入同比增长14.7%。

投资者电话会中提及为提升客户体验并提供更全面的服务,为客户提供保险产品以及某些特许权使用费计划提供了便利,以留住客户。这些举措的收入也促进了技术赋能服务收入的增长。

比如在2024年第四季度,这部分技术赋能服务收入增长了57%,投资者电话会解释为主要得益于轻资本ICP的数量增加以及保险产品和用户授权计划等增值服务的收入增加。在2024年第四季度,ICP模式下的贷款来源增加到总新贷款量的14%。

市场常提及的助贷业务API获客部分,乐信投资者电话会中透露,优化并重组了API场景的风险识别和决策系统。为每个核心API场景开发了专门的风险识别模型,并通过与API场景的联合建模增强了前期的风险筛选。

各种升级措施下,在2024年第四季度,乐信API渠道的GMV环比增长了约23%,而新资产的风险比上一季度下降了10%。

和奇富科技自营小贷放贷规模增长不同的是,乐信自己的小贷牌照放贷规模减少,以至于2024年其融资收入也同比减少6.3%,仅有20.1亿。可以对比的是,奇富科技的融资收入是66.37亿。

乐信目前小贷牌照为吉安市分期乐网络小额贷款有限公司,注册资本5个亿。

有趣的是,一度作为乐信核心支柱的分期电商业务,包括先享后付的“买吖”业务,似乎正在逐渐淡出观众视野。

财报显示,2024年,分期电商务平台服务GMV为36.33亿元,比2023年的52.89亿元下降31.3%。该部分收入同比2023年减少24.5%,仅占整体营收的12%。

乐信的业务比较多样。虽然分期电商业务发展不尽如人意,但其线下的乐信普惠业务已经连续三个季度盈利,表现亮眼。肖文杰在投资者电话会中表示,该业务部分来自四、五线城市及以下城市的贷款占总销售额的65%以上。

据了解,乐信线下普惠金融,不仅是多达2000多线下业务经理拓展的大额信贷业务,亦有提供分期购买3C产品的线下分期乐门店,以及校园外卖服务。

或许有的服务背后的运营主体并不在乐信集团下面,但也属于乐信创始人肖文杰本人,这些服务也助力着乐信的大盘业务在发展。

2024年,乐信为小企业和微型企业提供了超过300亿元人民币的贷款。这其中包括部分线下普惠业务发放的贷款。

此外,乐信也有出海,在本次财报和投资者电话会中未提及具体国家的进展,只是表示属于早期发展阶段。

「一只互金鹅」在前面的文章提到过乐信墨西哥产品「Fortaprest」安装量约300多万。(超链接:余额超500亿的助贷平台出海墨西哥)

不得不说,乐信应该属于几家互金上市公司中生态最丰富的一家公司了。

二、信也科技:国际营收占20%,小微贷年投放580亿

信也科技2024年国内业务发展与2023年相比,整体发展态势趋于稳定。

海外业务方面,2024年全年,信也科技国际交易额首次超过100亿元,未偿贷款余额达到17亿元,同比分别增长28% 和31%。

国际业务收入同比增长19%,达到25亿元人民币,占2024年全年总收入的近20%。

毫无疑问,海外业务已经成为信也科技的第二增长引擎。

综合其财报和投资者电话会内容:

截至2024年末,信也科技在国际市场上累计为约700万借款人提供了服务。2024年,信也科技从各种渠道获得了 约220万名新借款人,同比增长了61%。

一些想要出海的中资企业一度希望学习信也的海外业务模式,但深耕海外现金贷多年的从业者表示“信也在海外打得是正规牌,一般企业真的没法学。”

信也科技2024Q4的投资者电话会中就提到,根据其战略,在主要市场扩大了监管牌照组合,在海外市场,如印尼的多融资许可证;在巴基斯坦的非银行金融公司许可证。

信也科技的海外业务中,印尼和菲律宾都属于当地的头部。

印尼:

这是信也第一个也是最大的海外市场。

印尼在2024年1月实施的降息措施给信也业务带来了一些挑战。但信也迅速调整了业务,以适应新的利率上限,并在前5个月内成功完成了过渡。

在2024年下半年,信也在印尼的交易额达到了37亿元人民币,较2024上半年增长了11%。

随着成功转型,也继续吸引到了新的融资合作伙伴,如Superbank。

信也在印尼的机构融资合作伙伴的数量达到了10家。

值得注意的是,经过几个季度的准备工作,信也已经成功地收购了当地一家金融公司的绝大多数股权,为线下消费贷款运营奠定了基础。

在2024年底,印尼金融监管局OJK发布了新的利率调整令——之前的计划是将日利率降至0.2%。新政策根据贷款期限来区分定价。期限不超过6个月的贷款利率上限为0.3%,期限超过6个月的贷款利率上限为0.2%。鉴于信也科技的平均贷款期限是3到4个月,所以对其业务影响有限。

这一政策转变标志着OJK立场的改变,消除了长期监管的不确定性。

菲律宾:

这是信也第二个国际市场。信也菲律宾市场2024年全年交易额达到31亿元人民币,同比增138%。

在菲律宾,信也与领先的主流电商平台(TikTok)合作。为其用户提供在线分期付款服务,该BNPL(先买后付)模式在2024年贡献了菲律宾交易量的19%,预计在2025年该领域将有进一步的贡献。

此外,信也是中国第一个在2024年通过贷款促进模式引入机构融资概念的平台,并提供了一系列可靠、值得信赖的合作伙伴。

到2024年,机构合作伙伴的数量迅速增长,达到5个。菲律宾当地金融机构提供的贷款比例已经从2024年第一季度的仅10%增长到2024年第四季度的70%左右。

在印度尼西亚和菲律宾取得的有效成功的支持下,信也计划加快今年的国际扩张努力。

预计2025年的总收入将增加10%至15%,国际收入的贡献将进一步增加到25%左右。

另外一点值得注意的是,信也科技的小微企业贷款业务和其他以“大C小B”逻辑做小微贷的互金助贷平台不同,该公司在2024年推出的「拍周转」属于典型的税票贷类产品,企业的开票数据是申请门槛之一。

「一只互金鹅」曾解析过该产品模式,感兴趣的朋友可以可以在后台搜索关键字查看。

信也科技在投资者电话会透露,2024年,向82.6万名小企业主发放贷款580亿元,同比分别增长2%和23%。不过,这个数据应该是「拍周转」加拍拍贷中认证为企业的客户贷款总和。

展望2025年,信也认为虽然自2024年初以来,宏观经济复苏继续获得改善的牵引力,但该公司运营的市场仍然存在不确定性。该公司观察到令人鼓舞的复苏迹象,并将继续密切监测泛亚市场的宏观状况,并在业务运营中保持谨慎。

信也科技预计其2025年全年总收入约为144亿至150亿元人民币,同比增长约10.0%至15.0%。

三、宜人智科:年净利润同比降24%,但菲律宾盈利了

除了信也科技的海外业务突出,宜人智科在海外似乎也收获颇丰,尤其是菲律宾业务。

投资者电话会中唐宁提到,国际业务方面,菲律宾转向了高质量的客群,盈利能力显著提高,已经转为正数,并达到了高个位数。(具体数据未提)

并且表示未来三年里会努力让国际业务成为重要的收入来源。其人工智能已经利用到菲律宾市场业务有了很好的势头,此外研究不仅限于东南亚,在美国、南美以及中东等地也取得了进展。

目前宜人智科在菲律宾月贷款量3000万-4000万,预计在2025年总贷款量将比2024年翻一番。并且探索将菲律宾的模式复制到其他国家。

不过,整体该公司年度净利润同比下降了24%,第四季度特别下降42%。

投资者电话会中解释第四季度的净利润下降有三点原因:

(1)保险业务销售额下降;

(2)继续投资吸引新的高质量借款人以拓展金融服务领域,并提升内部人工智能能力,营销等支出增加;

(3)由于风险承担模式下的贷款量增长,需要预付预付款。

「一只互金鹅」发现这个解释和Q3财报利润下降的解释基本一样,不确定未来这几个点是否会长期影响宜人智科的净利润。

比较有意思的是,众多助贷平台,比如前面提到的奇富科技、乐信,都在往轻资产模式转,对应的重资产模式的贷款撮合规模减少,而宜人智科的业务,似乎还是重资产模式较多,需要更多的担保金。

宜人智科总共3块业务:

(1)财务咨询,也就是助贷类业务,主要产品「宜享花」——为公司带来最多收入的业务,2024年收入34.73亿元,占总体收入的近60%,同比2023年增长38%;

(2)生活&财产保障,也就是保险经纪业务,全年收入4.08亿元,占总体收入的7%,该收入同比2023年下降58%;

(3)品质生活,2024年收入19.44亿元,占总收入的33%,同比2023增长37%。该板块增长主要源于2024年上半年的增长,不过下半年该业务逐渐进行了收缩,看第四季度单季的数据,该板块收入2.98亿,同比减少24.5%。

后面这两项业务收入逐渐减少。

一个一直因为监管的原因盈利能力下降。

不过,其投资者电话会中提到一点,正在努力创造贷款平台与保险服务之间的协同效应,这些努力开始取得成效。通过向借款人提供定制化的保险产品,增长势头依然强劲,该渠道的保费收入较2024年9月增长了8倍以上。

给借款人提供保险是个不错的业务?

另一个电商业务「宜优选」,最近几个季度解释都是在调整升级客群,战略性缩减产品。

整体来看,宜人智科公司重心其实就是助贷业务「宜享花」,各项成本支出增长也多是因为这个板块的业务发展。

2024年,宜人智科销售和营销费用11.96亿,同比2023年的6.566亿元,财报解释是为了吸引更多高质量的借款人。

财报披露2024年第四季度月活跃用户达450万,不过在2024三季度的时候,披露的也是这个数据。

财报中还透露了从2023年下半年开始,该公司升级了其客户细分市场,吸引了具有更强的还款能力和更好的风险配置的更高质量的借款人。到2024年第一季度,这些努力显示出了成功。

在2024年第四季度复借率达到61%。

不过这个复借率和同业相比,属实不算高,毕竟2024年第四季度,奇富科技的复借率是93.9%,乐信是85.3%。

宜人智科另一增长较多的成本部分为「或有负债准备金」达到8.693亿元,而2023年为2700万元人民币。财报解释增加的主要原因是,风险承担模式下的贷款量不断增加,根据现行会计原则,需要预付预付款。

四、小赢科技:自营小贷放贷多,导流带来更多收入

小赢科技投资者电话会透露的内容很少,从其财报总结几个重要的点:

获客和营销费用从2023年的13.71亿,增加到2024年的15.83亿元,同比增长了15%,尤其是在2024年第四季度这部分费用达5.037亿元,同比增45.2%。显示该公司一再的加强获客。

另一个增长较多的成本——2024年,小赢或有担保负债准备金为2.417亿元,而2023年为6750万元人民币,财报解释是因为2024年担保服务所涵盖的贷款数量增加,公司持有的担保负债有所增加。

这点可能和上面的宜人智科类似,也就是和资金方合作的加担保的助贷业务增加较多。

再看收入部分:和奇富科技一样,小赢2024年融资收入也增长颇多,从2023年的11.37亿元,增长到13.72亿元,这主要是自己的小贷牌照的平均贷款余额增加。

所有的互金助贷平台,尤其是主流的这几家,都在靠导流获得收入,小赢科技也不例外——

财报显示2024年小赢科技其他收入增长了38.3%,达到4.362亿元,2023年为3.155亿元,主要是由于将借款人介绍到其他平台的推荐服务费增加。

有趣的是,在投资者电话会中,该公司表示2024年的融资成本同比下降超2%,但认为2025年的融资成本可能不会继续降低。

展望2025年,小赢预计第一季度撮合贷款335亿-345亿之间,2025年总撮合贷款将在1344亿-1384亿之间。

此外,小赢在2024年引入了一位新的高层:郑富亚,其拥有超15年的公司财务和投资管理工作经验,是一家纳斯达克上市公司的前首席财务官。投资者电话会中透露,郑富亚未来工作重点将是深化小赢与美国资本市场的接触,加强投资者关系,推动战略财务举措,确保持续为股东提供长期价值。

看完几家公司2024年的发展,简单总结——

海外业务都有不错的增长;几家公司仍然重金投入到获客中;轻资产的导流业务成为多数公司的重要发展方向。

不过,综合当前市场趋势,业绩增长背后,助贷平台的业务仍然面临着诸多不确定性因素。

比如,宏观经济波动;地方金融监管趋严(几家公司都是拿的小贷牌照/融担牌照);市场竞争加剧,更重要的是资产质量承压。

本文作者可以追加内容哦 !